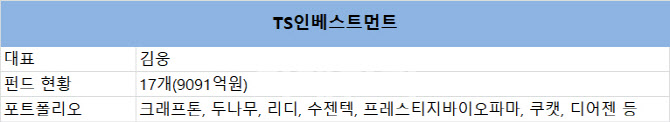

28일 투자은행(IB)업계에 따르면 TS인베스트먼트는 운영자금 목적으로 200억원 규모 전환사채(CB)를 발행했다. 발행 대상은 △미래에셋증권 △삼성증권 △신한은행 △BNK투자증권 △케이투세이프티 △이베스트투자증권 △에이스투자금융 △한양증권 △히스토리투자자문 등이다.

앞서 발행됐던 CB는 모두 전환됐거나 상환돼 잔존 CB는 없는 상태다. TS인베 관계자는 “이미 결성된 펀드와 펀드 결성을 시도하는 것들이 있어서 준비하고 있다”며 “펀드 의무 출자금을 위한 것”이라고 설명했다.

|

성공적으로 펀드를 운용해 성과가 나게 되면 GP커밋 만큼 고스란히 하우스 수익으로 잡히는 선순환 효과를 기대 해 볼 수 있다. VC들이 증시에 상장하려고 하는 이유 중 하나도 GP커밋 재원 조달을 원활히 하기 위해서도 있다.

업계 관계자는 “펀드 베이스로 수익을 창출하다 보니 펀드에 수익이 나면 메인수익이 되는 것으로 예전보다 조금씩 비율이 높아지고 있다”고 설명했다.

주요 투자 포트폴리오로는 △두나무 △스타일쉐어 △패스트파이브 △쿠캣 △리디 △프레스티지바이오파마(950210) △수젠텍 △엑소코바이오 △모비두 △디어젠 등이 있다. 특히 올 하반기 상장을 앞둔 크래프톤에도 투자해 회수 기대감도 커지고 있다. 이날 기준 누적 펀드수는 17개, 결성액은 9091억원이다.

![[포토]벼랑 끝에 있는 최윤범 고려아연 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301728t.jpg)

![[포토]유상임 과기정토부 장관, 통신사 CEO 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301573t.jpg)

![[포토]수능 D-1, 힘내라 고3!](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301501t.jpg)

![[포토]서울시·의료계, '의료용 마약류 안전사용' 협약식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301459t.jpg)

![[포토]'악수하는 주호영-추경호'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301245t.jpg)

![[포토]태광그룹 노동조합협의회, '김기유 구속하라'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301220t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301017t.jpg)

![[포토]로제, 전세계 '아파트' 열풍으로 물들이고 입국](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111201326t.jpg)

![[포토]간호법 제정 축하 기념대회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200857t.jpg)