|

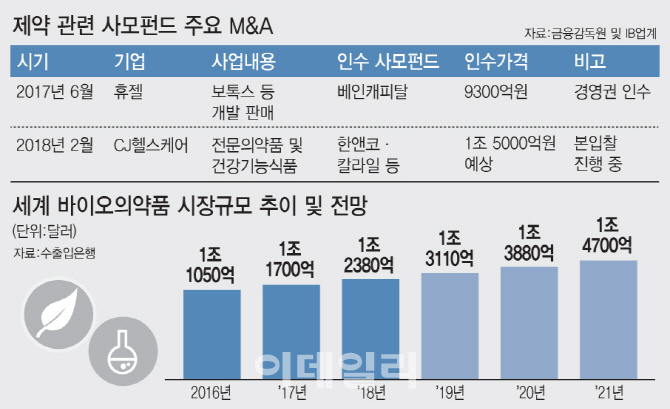

[이데일리 박기주 김무연 기자] 국내 제약업계에 대한 사모펀드(PEF)의 관심이 뜨겁다. 제약산업 성장성을 높이 평가하기 때문이다. 지난해 보톡스 생산업체 휴젤을 글로벌 사모펀드가 인수한 데 이어 CJ그룹의 제약 계열사 CJ헬스케어까지 사모펀드의 품에 안길 공산이 커지면서 관련 산업의 인수합병(M&A) 시장 역시 활기를 띨 전망이다.

CJ헬스케어, 본입찰 참여 4개사 중 3곳이 사모펀드

13일 투자은행(IB)업계에 따르면 CJ헬스케어 매각주간사 모건스탠리가 진행한 본입찰에 한국콜마 컨소시엄과 사모투자펀드(PEF) 운용사 한앤컴퍼니·칼라일그룹·CVC캐피탈 등 4곳이 참여했다. 매각 대상은 CJ제일제당이 보유한 CJ헬스케어 지분 100%다. 이들 후보가 써낸 인수가는 1조2000억~1조5000억원 수준인 것으로 알려졌으며, 이르면 설 연휴 전 늦어도 설 연휴 직후 인수 우선협상자가 정해질 것으로 보인다.

이번 본입찰에서 가장 눈에 띄는 대목은 글로벌 대형 사모펀드들이 대거 참전했다는 점이다. 국내에서 활발한 투자활동을 벌이고 있는 한앤컴퍼니를 비롯해 칼라일·CVC캐피탈 등 굵직한 사모펀드가 CJ헬스케어 인수를 노리고 있다. 유일한 전략적투자자(SI)인 한국콜마도 미래에셋프라이빗에쿼티·H&Q코리아·스틱인베스트먼트 등 사모펀드를 등에 업고 있다. 특히 한앤컴퍼니의 경우 이번 본입찰에서 가장 많은 인수가를 써낸 것으로 알려지면서 유력한 인수 후보로 주목받고 있다.

지난해 보톡스업체 휴젤의 경영권을 9300억원에 사들이면서 국내 시장에서 처음으로 제약업체를 인수한 사모펀드가 된 베인캐피털도 이러한 제약·바이오산업의 성장성에 투자한 것으로 풀이된다. 실제 휴젤은 지난해 영업이익 1020억원을 기록, 전년대비 61.1% 증가라는 고성장세를 보였다.

IB업계 관계자는 “제약업체는 일반 제조업체와는 다르게 기업 가치를 상각전영업이익(EBITDA)의 16배(통상 10배)까지 보기도 한다”며 “CJ헬스케어의 경우 1조 5000억원이라는 높은 가격이 거론되는 것도 결국 수 조원의 자금을 투입할 수 있는 PEF들이 제약·바이오산업에 그만큼 가치를 두고 있는 것”이라고 분석했다.

제약업계 M&A 활성화 전망…가격 ‘거품’ 가능성도

IB업계 관계자는 “제약업체는 대부분 각자 특화된 분야가 있어 하나의 기업만으로는 가치를 눈에 띄게 성장시키기 어려운 게 사실”이라며 “CJ헬스케어 등 제약사를 사모펀드가 인수한다면 다른 제약사 혹은 관련 기업을 인수해 시너지를 내는 방안을 모색할 가능성이 크다”고 설명했다.

다만 대형 글로벌 사모펀드의 활동으로 제약업계 M&A가 활성화할 경우 기업 가치에 거품이 끼는 부작용이 발생할 우려도 있다. 특히 대규모 블라인드펀드(투자처를 정하지 않은 펀드)를 보유하고 있는 대형 사모펀드는 펀드 소진 자체가 큰 과제여서 다른 투자자에 비해 다소 높은 가격을 수용하는 경향이 있다. 이번 CJ헬스케어의 경우에도 공개입찰 매각 전 협상 과정에서 1조원 안팎의 가치가 될 것이란 전망이 많았지만, 대형 사모펀드가 입찰에 뛰어들면서 최대 1조5000억원까지 예상 매각가가 뛰어올랐다.

IB업계 관계자는 “블라인드펀드를 운용하는 대형 사모펀드는 펀드를 빠르게 소진하는 것이 다음 펀드 조성에 유리하기 때문에 성장성이 있는 기업이라면 시장가보다 조금 더 높은 가격이라도 인수의향을 밝히는 편”이라고 설명했다.

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)