|

현대로템은 철도차량(매출 비중 58% 수준)을 중심으로 방산(31%)과 플랜트(11%) 사업을 영위하는 현대자동차그룹 계열사다. 신용평가사들은 현대로템이 자구계획 이행 등을 통해 재무구조가 개선됐고 판단해 2년 만에 신용등급을 A급으로 상향했다.

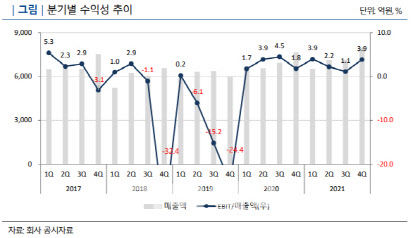

현대로템은 2019년까지 플랜트 부문의 영업적자가 이어졌고, 철도 부문 또한 국내외 다수 프로젝트의 공정 지연과 채산성이 저조한 프로젝트의 매출 인식 등으로 2018년(1962억원)과 2019년(2799억원) 대규모 영업손실을 기록했다.

이에 운전자금 부담 등으로 중단기 재무개선 폭이 제한적일 것이라며 2020년 3월과 4월에 나신평과 한기평이 현대로템 신용등급을 ‘A-’에서 ‘BBB+’로 각각 하향 조정했다.

이에 현대로템은 2020년 중 유휴부지와 비주력 사업 매각을 통해 1690억원의 현금을 확보했고, 전환사채 전환과 토지재평가를 통해 4946억원의 자본을 확충하면서 차입금을 줄였다.

|

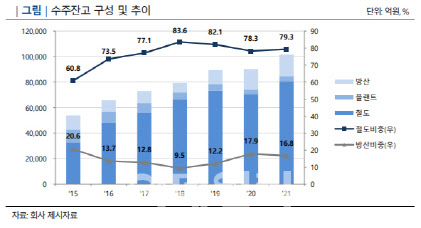

실제 수주잔고 구성 측면에서 상대적으로 사업 위험이 낮은 철도 부문의 비중이 2014년 58%에서 2018년 이후에는 80% 수준으로 확대됐으며, 채산성이 높고 사업 위험이 낮은 방산 부문의 수주 비중은 2019년 12.2%에서 2021년 16.8% 늘었다.

반면 높은 사업 위험으로 대규모 영업손실을 기록한 바 있는 플랜트 부문은 계열 물량이나 사업 경험이 많은 프로젝트를 중심으로 선별적인 수주가 이뤄지면서 수주잔고 비중이 2014년 21.2%에서 2021년 4% 미만으로 감소했다.

|

서강민 한기평 연구원은 “철도 부문 기존 프로젝트의 추가분 계약, 수주 가능성이 큰 GTX, 고속철, 운영·유지보수 프로젝트, 방산 부문의 전차 후속 프로젝트 등을 고려하면 당분간 우수한 수주 실적이 이어질 것”이라며 “저가 수주 물량이 소진되고 매출 증가로 고정비 부담도 완화되면서 현 수준의 수익성이 유지될 것”이라고 내다봤다.

한편 회사채 자금 조달시장에서의 A급 회사채 투자심리 악화 영향도 현대로템의 경우 크지 않을 것으로 전망한다.

김은기 삼성증권 연구원은 “이번에 현대로템이 A급으로 조정되면서 회복 탄력성을 보여줬다”며 “현대차그룹이라는 이점도 있기 때문에 조달시장에서의 A급 투심 악화 영향은 크지 않을 것”이라고 설명했다.

김 연구원 또 “BBB급이어서 투자하지 못했던 기관투자가 수요가 하이일드 펀드 수요를 메울 것”이라며 “조달시장에서의 현대로템 투자 수요에 대한 변동은 없을 것”이라고 강조했다.

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)