|

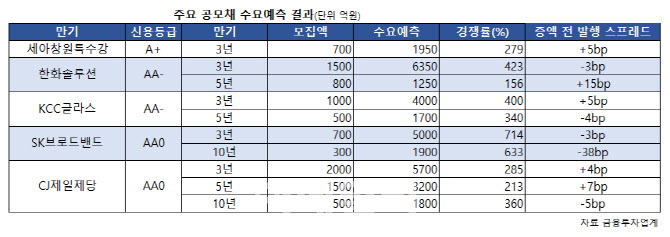

세아창원특수강이 2018년 9월 이후 3년 4개월여 만에 회사채 발행에 나서는 만큼 KB증권, 키움증권, 대신증권 등 주관사 3곳을 붙여 리테일에 힘을 줬다. 모집금액으로는 2배 넘는 자금이 몰렸으나 민간채권평가사(민평) 금리보다는 높은 금리를 써내, 수요예측 흥행에는 실패했다는 평이다.

세아창원특수강은 A+ 등급 3년 만기 회사채 등급민평 수익률의 산술평균에 -20bp~+20bp(1bp=0.01%포인트)를 가산한 이자율을 제시했으나, +5bp에 모집물량을 채웠다.

한 증권사 채권딜러는 “이날 수요예측을 함께 진행한 AA등급 3년물의 경우 -3bp 수준에 낙찰됐다”며 “막판에 금리가 상승하면서 일부 AA등급 3년물 회사채가 높은 금리(+금리)에 낙찰되기도 했으나 A등급보다는 AA등급이 선방했다”고 설명했다.

한화솔루션의 경우 3년물 1500억원 모집에 6350억원이 몰렸고 -3bp에 모집 물량을 채웠다. SK브로드밴드도 3년물 700억원 모집에 5000억원에 달하는 자금이 모집됐고 -3bp에 물량을 채웠다.

AA급 회사채 3년물은 민평보다 낮은 금리에 수요가 몰리면서 비싸게 사겠다는 수요가 몰렸단 얘기다.

만기별로는 5년물이 흥행하지 못했다. 한화솔루션의 경우 5년물 800억원 모집에 1250억원의 자금이 몰렸으나 모집물량은 +15bp에 채웠고, CJ제일제당도 5년물 1500억원 모집에 3200억원의 수요가 모집됐으나 +7bp에 모집액을 채웠다. KCC글라스만 그나마 -4bp에 모집 물량을 채웠다.

SK브로드밴드의 경우 10년물 300억원 모집에 6배 넘는 1900억원에 달하는 자금이 몰렸고, 모집 물량은 민평 금리보다 크게 낮은 -38bp에 채웠다. SK브로드밴드 10년물의 경우 환경·사회·지배구조(ESG) 채권(녹색채권)이다.

김은기 연구원은 “10년물에 대해서는 보험사 수요가 많아 금리 상승보다는 매입 금리에 영향을 많이 받는다”며 “특히나 최근 ESG 채권 발행이 적다 보니 SK브로드밴드 10년물이 흥행에 성공했다”고 말했다.

그는 “회사채 수요예측이 향후 금리 움직임에 영향을 많이 받을 전망이나 경쟁률이 그나마 전반적으로 높게 나와 회사채 대기 수요는 많을 것으로 전망된다”고 전했다.

![[포토]'이제 겨울'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112700287t.jpg)

![[포토] '금융권 공감의 장' 인사말하는 이병래 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600936t.jpg)

![[포토]경북 국립의대 신설 촉구, '참석자들에게 인사하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600846t.jpg)

![[포토]손태승 전 회장, 영장실질심사 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600794t.jpg)

![[포토]정윤하 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600056t.jpg)

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)

![[포토] '소상공인 힘보탬 프로젝트' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600583t.jpg)

![[포토]정부, 국무회의에서 세번째 `김여사 특검법` 거부권 건의 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600579t.jpg)

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![‘트럼프 관세’ 엄포에도 다우·S&P500 사상 최고치[뉴스새벽배송]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112700257h.jpg)