[이데일리 박순엽 기자] 기체 분리막 솔루션 전문기업 에어레인이 기관 투자자 수요 예측 결과 공모가를 희망 밴드 상단 초과인 2만 3000원으로 확정했다.

에어레인은 지난 15일부터 21일까지 5일간 국내·외 기관 투자자들을 대상으로 수요예측을 진행해 최종 공모가를 희망 공모밴드 가격인 1만 6000~1만 8500원의 상단을 초과하는 2만 3000원으로 확정했다고 23일 밝혔다. 이에 따라 총 공모금액은 276억원, 상장 후 시가총액은 약 1880억원 규모가 될 것으로 전망된다.

| | (사진=에어레인) |

|

이번 수요예측엔 국내·외 2228개 기관이 참여해 총 9억 8만 7000주를 신청한 것으로 알려졌다. 단순 경쟁률은 1000.10대 1에 이른다. 수요예측에 참여한 모든 기관(가격 미제시 포함)들이 밴드 상단인 1만 8500원 이상의 가격을 제시했다.

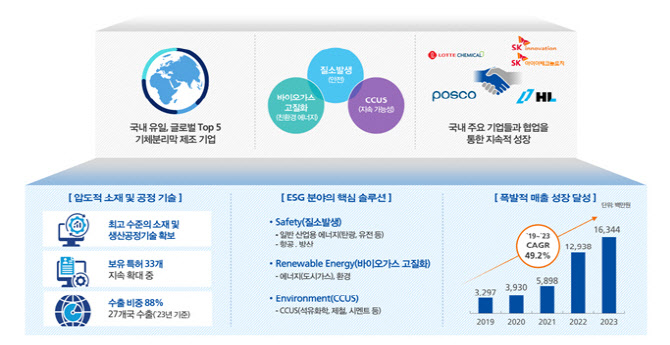

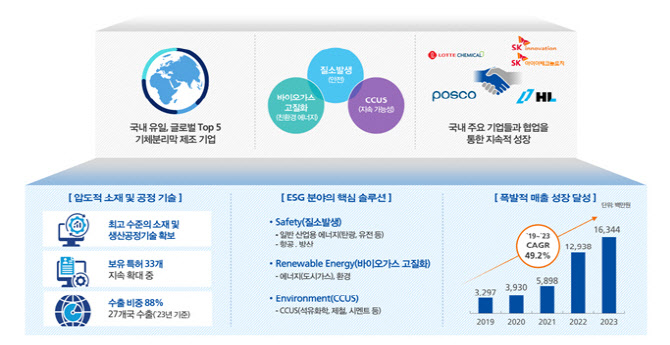

이번 상장을 주관한 신영증권 관계자는 “에어레인이 국내 유일, 글로벌 5위 고분자화합물 기반의 중공사(hollow fiber)를 활용한 기체 분리 기술력을 보유하고 있다는 점, 고도화된 기술력을 기반으로 바이오가스 고질화 및 이오노머 리사이클 등 다양한 분야에서 사업 확장을 전개하고 있다는 점을 긍정적으로 평가해주신 것 같다”며 “특히 수요예측 첫날부터 많은 기관 투자자들이 몰려 상단 초과 공모가를 제시하며 높은 참여율을 보였다”고 설명했다.

에어레인은 이번 상장으로 확보될 자금을 이오노머 리사이클, 액화이산화탄소 유통과 같은 신사업 전개를 위한 R&D 투자 및 기체 분리막 시장 경쟁력 유지를 위한 설비 확충에 사용할 계획이다. 이 같은 투자를 기반으로 에어레인은 점차 다양해지는 기체 분리막 제품 수요에 대응하며 미래 성장 동력 확보를 위한 사업 다각화를 통해 더 높은 성장을 도모할 예정이다.

하성용 에어레인 대표이사는 “에어레인의 기업 가치를 높게 평가해주신 많은 기관 투자자 여러분께 감사드린다”며 “이번 상장을 통해 에어레인은 회사의 원천 기술인 기체 분리막 기술력을 기반으로 지속 가능한 미래를 위해 노력하는 친환경 에너지 솔루션 기업으로 자리매김할 것”이라고 말했다.

에어레인은 오는 24~25일 양일간 일반 청약을 거쳐 11월 8일 코스닥 상장을 목표로 하고 있다. 상장 주관은 신영증권이 맡았다.

![[포토] 서울 중장년 동행일자리 브랜드 선포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200708t.jpg)

![[포토]'본회의장 향하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200677t.jpg)

![[포토]표정 어두운 우원식 국회의장, '오늘 예산안 상정 안 해'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200559t.jpg)

![[포토] 화학물질저감 우수제품 발표하는 이병화 환경부 차관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200532t.jpg)

![[포토]교보생명 광화문글판, 유희경 시인 ‘대화’로 새단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200500t.jpg)

![[포토]우정사업본부, 2025 연하우표 발행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200431t.jpg)

![[포토]비상의원총회, '대화하는 추경호-조정훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200384t.jpg)

![[포토]최상목 "野 감액안 허술한 예산…무책임 단독 처리 깊은 유감"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200344t.jpg)