|

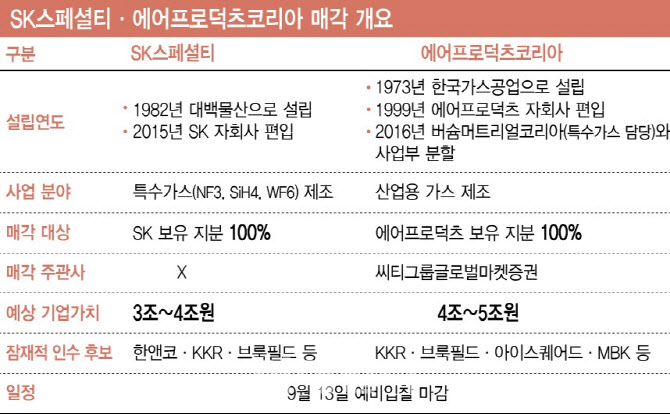

12일 투자은행(IB) 업계에 따르면 에어프로덕츠코리아와 SK스페셜티는 오는 13일 매각을 위한 예비입찰을 진행한다. 에어프로덕츠코리아 매각 주관사인 씨티글로벌마켓증권은 잠재적 인수 후보로부터 인수의향서(LOI)를 받는다. 매각 대상은 에어프로덕츠와 계열사가 보유한 지분 100%다. SK스페셜티는 별도의 매각 주관사를 선정하지 않았다. 매각 대상은 SK㈜가 보유한 지분 100%다.

시장에서 거론하는 기업가치는 에어프로덕츠코리아가 4~5조원, SK스페셜티가 3~4조원 수준이다. 지난해 상각전영업이익(EBITDA)의 멀티플 20배에 경영권 프리미엄 등을 더한 것이다. 지난해 에어프로덕츠코리아는 2328억원, SK스페셜티는 2400억원의 EBITDA를 기록했다. 에어프로덕츠코리아의 경우 삼성전자 평택 반도체5공장(P5) 공급자로 선정될 가능성이 추가 프리미엄으로 꼽힌다.

같은 듯 다른 두 회사…밸류 평가 영향 줄까

산업용 가스 제조사는 파이프라인을 통해 장기·지속적인 공급을 요하는 경우가 많기 때문에 5년~10년 이상의 장기 계약이 일반적이다. 또 대형 저장 탱크나 파이프라인으로 공급되기에 인프라성 자산으로서의 장점도 부각된다. 동종업계인 에어퍼스트(IMM PE), DIG에어가스(맥쿼리PE) 등은 일찍이 사모펀드에 인수된 바 있다.

특수가스 제조사는 반도체나 제약 등 산업 발전이 빠른 분야의 유연한 수요에 대응하는 경우가 많다. 계약 형태도 1년 단위의 단기 계약이 대부분이다. 반도체 전방 시장의 호황으로 현재 실적은 나쁘지 않지만, 업황에 민감하다는 단점이 있다. 최근 이 분야 세계 3위 효성화학 특수가스사업부가 1조 2000억원에 매각됐다. SK스페셜티는 생산량 기준 세계 1위다.

대형 PEF 대기…동시 참전 가능성도

이번 인수전은 자금 여력이 넉넉한 대형 사모펀드들의 각축전이 될 전망이다. 에어프로덕츠코리아는 아이스퀘어드캐피털과 MBK파트너스, SK스페셜티는 한앤컴퍼니가 예비입찰에 참여할 것으로 거론됐다. 글로벌 사모펀드 콜버그크래비스로버츠(KKR)와 브록필드자산운용은 양측 인수전에 모두 참전할 거란 전망도 나오고 있다.

다만 양사 예비입찰이 같은 날 마감된다는 점에서 흥행 여부가 갈릴 가능성도 있다. 양사 몸값이 조단위에 이르는데다 딜에 투입할 인력이 한정적인 만큼 두 곳 모두에 베팅하기는 쉽지 않다는 설명이다. IB업계 관계자는 “원매자별로 투입 가능한 자금 여력과 회사별 사업성, 미래 성장성 등을 평가해 참여를 결정할 것”이라며 “예비입찰 흥행 여부에 따라 향후 본입찰 결과를 점쳐볼 수 있을 것”이라고 밝혔다.

![[포토]'이제 겨울'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112700287t.jpg)

![[포토] '금융권 공감의 장' 인사말하는 이병래 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600936t.jpg)

![[포토]경북 국립의대 신설 촉구, '참석자들에게 인사하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600846t.jpg)

![[포토]손태승 전 회장, 영장실질심사 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600794t.jpg)

![[포토]정윤하 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600056t.jpg)

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)

![[포토] '소상공인 힘보탬 프로젝트' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600583t.jpg)

![[포토]정부, 국무회의에서 세번째 `김여사 특검법` 거부권 건의 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600579t.jpg)

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)