|

22일 투자은행(IB) 업계에 따르면 국내 한 자산운용사는 지난달 말께 KCGI가 보유하고 있는 한진칼 지분 일부를 인수하는 펀드를 설정했다. 펀드 설정 규모는 2000억원 이상으로, 수익자는 상장사들이 포함된 여러 법인으로 구성된 것으로 알려졌다. 현재는 일부 상장사만 참여한 상태로 순차적으로 자금을 모집할 계획이다.

한 IB업계 관계자는 “현재 펀드 수익자가 확정되지는 않은 것으로 안다”며 “시장에 충격을 주지 않도록 블록딜(시간외매매)을 진행할 것으로 보인다”고 말했다.

KCGI는 자사가 조성한 사모펀드 KCGI제1호사모투자에서 출자해 특수목적회사(SPC) 그레이스홀딩스를 설립하고 이를 통해 2018년 11월 한진칼 지분 9%(532만2666주)를 사들였다. 당시 취득단가는 2만4557원이다.

2018년 12월까지 KCGI는 지속해서 한진칼 지분을 사들여 10% 지분율(당시 매입가 3만1000원선)을 넘어섰고, 이후 엠마홀딩스 등 SPC 수를 늘려가며 한진칼 지분을 사들였다.

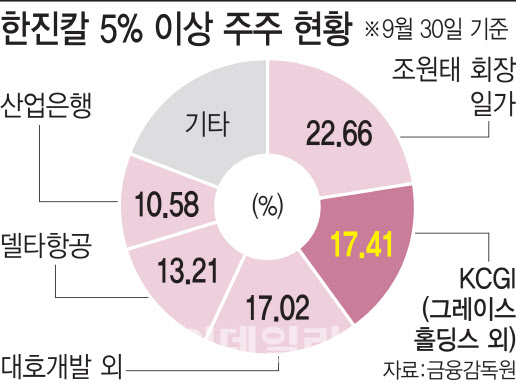

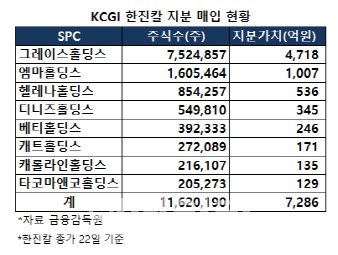

KCGI는 현재 8개 SPC를 통해 한진칼 주식 1162만190주(17%, 신주인수권 제외)를 보유하고 있다. 이날 한진칼 종가 6만2700원 기준으로 약 7286억원 수준이다.

SPC별로 △그레이스홀딩스(752만4857주) △엠마홀딩스(160만5464주) △헬레나홀딩스(85만4257주) △디니즈홀딩스(54만9810주) △베티홀딩스(39만2333주) △캐트홀딩스(27만2089주) △캐롤라인홀딩스(21만6107주) △타코마앤코홀딩스(20만5273주) 등이 있다.

|

업계에서는 한진그룹 경영권 분쟁이 마무리되면서 KCGI의 한진칼 지분 매각은 예견된 수순이라고 보고 있다.

KCGI는 2018년 한진칼 지분을 사들이면서 공개적으로 주주권 행사에 나섰고, 조원태 한진그룹 회장과 경영권 분쟁을 벌였다. 특히 당시 한진칼 지분 8.35%를 보유한 국민연금을 제치고 단숨에 2대 주주로 등극하기도 했다.

지난해에는 반도건설, 조현아 전 대한항공 부사장과 3자 연합을 결성해 한진그룹 오너가와 경영권 분쟁을 이어왔다. 하지만 작년 11월 산업은행이 대한항공(003490)의 아시아나항공(020560) 인수를 지원하고자 한진칼 유상증자에 참여해 주요주주(10.66%)로 올라서면서 균열이 생겼다.

IB업계 관계자는 “경영권 분쟁이 마무리되면서 추가 출자가 이뤄지지 않을 것으로 판단해 자연스럽게 청산 절차를 밟는 것으로 보인다”고 말했다.

한진칼, 지배구조 개선…“산업은행 유증 참여”

한편에서는 KCGI의 경영 참여로 한진칼의 지배구조가 크게 개선됐고, 이는 대한항공의 재무지표 개선까지 이어져 한진칼의 지분 매각을 결정한 것으로 전해진다.

실제 KCGI가 투자를 시작할 때에 비해 대한항공의 부채비율은 1200% 수준에서 300% 수준으로 개선됐다. 또 한진칼의 주가 또한 2만원대 아래에서 6만원대까지 3배 이상 뛰었다.

이로 인해 작년 11월에는 산업은행이 대한항공과 아시아나항공 통합을 위한 한진칼의 유상증자에 참여했고, 투자 조건으로 지배구조 개선을 위한 7대 의무 등을 부과하기도 했다.

IB업계 관계자는 “KCGI의 경영 참여 후 한진칼의 지배구조가 개선되면서 주가 또한 크게 뛰었다”며 “현재 시점을 지분 매각의 적기로 판단한 것 같다”고 전했다. 그는 이어 “최근 산업은행을 비롯한 반도그룹과 한진칼 관련 업무 협약도 체결한 만큼 주주간 긴밀한 협력은 지속될 것”이라고 덧붙였다.

|

![[포토]교육부-보건복지부 장관, 의료개혁 관련 브리핑](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000886t.jpg)

![[포토]제주항공 참사 합동분향소 10일 운영 종료](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000832t.jpg)

![[포토]박종준 처장, 특수공무집행방해 혐의로 경찰 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000511t.jpg)

![[포토] 맘스홀릭베이비페어 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901108t.jpg)

![[포토]수도권 첫 한파주의보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901027t.jpg)

![[포토]'무죄'받고 이동하는 박정훈 전 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900998t.jpg)

![[포토]기자회견 하는 김상욱 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900987t.jpg)

![[포토]전국정당을 넘어 K-정당으로 향하는 더불어민주당](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900948t.jpg)

![[포토]발언하는 권영세 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900599t.jpg)

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)

![캠핑 떠나는 전현무…든든하게 곁 지키는 'NEW 무카' 정체는[누구차]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011100176h.jpg)

![[단독]한덕수 탄핵심판 대진표 완성…에이펙스 VS 양재](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011100050b.jpg)

![명시적 법적 근거 없는데…'尹 체포' 저지에 軍 동원 논란[김관용의 軍界一學]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011100208h.jpg)

![“하루 만에 휴지조각”…날개 꺾인 양자컴퓨터, 베팅해도 될까[왓츠 유어 ETF]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011100216h.jpg)