|

진행형인 악재 요소, LG엔솔 부담까지

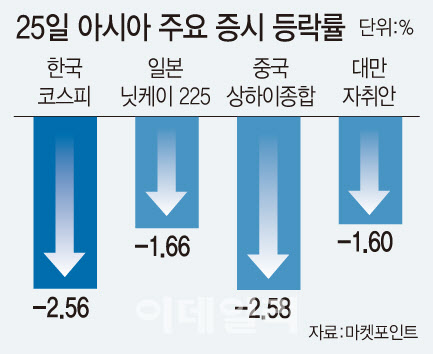

증권가는 △여전한 경기 둔화 우려와 부진한 지표 △미국 연방공개시장위원회(FOMC) 경계감 △러시아와 우크라이나의 지정학적 리스크 △코로나19 신규 확진자 하루 8000여명 등 매크로(거시경제) 불안 지속에서 주가 하락의 원인을 찾았다. 1200원에 가까워진 원·달러 환율도 외국인 수급에 부정적인 영향을 미쳤다.

|

이경민 대신증권 연구원은 오는 27일 상장하는 LG에너지솔루션을 배경으로 지목했다. 그는 “LG에너지솔루션 상장 이후 필연적인 대형주의 시가총액 비중 축소, 이로 인한 매물 압력에 대해 외국인 투자자들은 포지션을 먼저 구축하고 있는 것으로 보인다”면서 “외국인 대량매도는 원화 약세 압력 확대, 추가적인 외국인 매물 출회라는 악순환 고리를 형성하고 있다”고 판단했다.

FOMC 확인·LG엔솔 상장…내달엔 봄오나

시장 참여자들의 눈은 오는 25~26일(현지시간) 열리는 1월 FOMC에 쏠려 있다. 한번에 50bp(1bp=0.01%포인트) 기준 금리 인상과 같은 공격적 긴축 기조를 보여주는 것은 아닌지 경계하고 있다. FOMC 내용을 확인한 후에는 불확실성 해소로 통화정책 부담이 완화되면서 투자심리가 개선될 여지도 있다.

노동길 신한금융투자 연구원은 “추세적 반등을 위해서는 인플레이션 압력 완화에 따른 통화정책 시계 되돌림이 필요하다”고 설명했다. 러시아와 우크라이나가 국지전을 전개할 경우 주식 시장 반등도 지연될 수 있다고 내다봤다.

투심 한파에 2600선까지…“보수적 대응”

최근 패닉장을 밸류에이션 대비 과매도로 보면서도 일부 증권사는 국내 증시에 대한 눈높이를 하향 조정했다. 이날 삼성증권은 올해 코스피 목표치를 기존 2800~3400선에서 2650~3150포인트로 내려 잡았다. 지수 하단은 글로벌 금융위기로 세계 증시가 전방위적 충격을 입었던 2008년, 미·중 무역 갈등의 격화로 국내 기업들의 펀더멘털이 크게 훼손됐던 2018년 당시 수준인 주가수익비율(PER) 9.8배를 적용했다.

김용구 삼성증권 연구원은 연준이 인플레이션 파이터로 나서면서 미국 실질금리가 연초 이후 46bp 급등했고, 그 결과 미국 기술주 중심 나스닥 지수는 11% 넘게 하락했다는 데 주목했다. 그는 “통상 한국 시장은 파생 측면에서 신흥국 혹은 일본을 제외한 아시아 현물 시장 콘트롤 타워 역할을 한다”면서 “설상가상으로 러시아 지정학적 리스크가 시장 혼란을 가중하면서 시장 참여자의 포트폴리오 헤지(위험 회피) 필요성을 환기시켰다”고 설명했다.

노동길 연구원 역시 12개월 선행 PER과 주가순자산비율(PBR)을 각각 10배, 1.1배로 가정할 경우 이에 해당하는 지수 레벨 2665~2670선이라고 분석했다. 그는 “LG에너지솔루션 상장에 따른 영향을 고려해도 적정 지수 구간은 2600선대 중반에서 형성된다”면서 “변동성 장세 지속된다는 점에서 공격적 매수보다는 방어적 관점에서 대응 전략 필요하다”고 권고했다.

![[포토]로제, 전세계 '아파트' 열풍으로 물들이고 입국](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111201326t.jpg)

![[포토]간호법 제정 축하 기념대회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200857t.jpg)

![[포토]수능 안내문 살펴보는 일성여중고 수능 최고령 응시자 임태수씨](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200809t.jpg)

![[포토]변화하는 안보환경과 해군의 미래전 대응, '축사하는 이기정 총장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200781t.jpg)

![[포토] 포장김치 구입](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200687t.jpg)

![[포토]'벗어둔 학교 과 점퍼'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200627t.jpg)

![[포토]강한나, 우아한 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200088t.jpg)

![[포토]원내대책회의 참석하는 박찬대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200338t.jpg)

![[포토]환율은 오르고 코스피-코스닥 하락](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111101008t.jpg)

![[포토]'이보미 골프 갤러리'오픈](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100375t.jpg)

![[포토]'이보미 골프 갤러리'오픈](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111100375h.jpg)