[이데일리 마켓in 박미경 기자] LG디스플레이(034220)(A)가 상장 이후 처음으로 유상증자 카드를 꺼내며 신용도 방어에 나섰다. 자본확충을 통해 재무구조를 개선하고, 리파이낸싱(차환) 비용 부담을 줄이기 위해서다. 다만 국내 신용평가사들은 신용등급 상향이 이뤄지려면 LG디스플레이의 실질적인 실적 개선이 이뤄져야 한다고 지적했다.

LG디플, 유상증자 선택 불가피

|

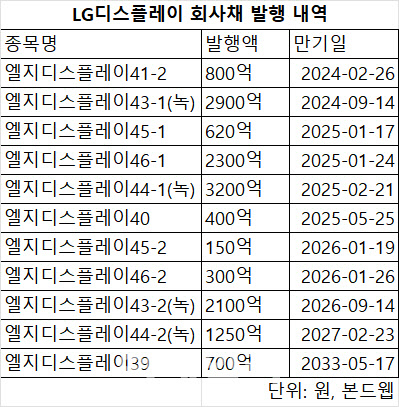

LG디스플레이는 유상증자를 통해 조달한 자금을 △중소형 유기발광다이오드(OLED) 등 수주형 사업 시설투자 4159억원 △OLED 고객기반 확대 및 원재료 매입 5483억원 △채무상환 자금 3936억원 등에 투입할 계획이다. 특히 채무상환 자금으로는 2024년 9월 중 만기가 도래하는 환경·사회·지배구조(ESG)채권(2900억원)과 크레디 아그리콜(Credit Agricole)에서 빌린 차입금(1036억원) 상환에 사용한다.

LG디스플레이는 “디스플레이 산업은 초기비용이 높으며, 지속적인 연구개발(R&D)과 시설투자를 통한 기술 및 수율 안정화가 이뤄져야 경쟁 우위를 점하는 데 유리하다”며 “이러한 사업 특성상 신기술로 인한 매출이 발생하기 전 선제적인 투자가 집행돼야 하기 때문에 외부 차입을 통해 시설투자를 통한 자금을 조달해 왔다”고 설명했다.

유상증자 선택은 불가피한 선택이라는 의견이 나온다. A등급에서 신용등급이 추가로 하락할 경우 조달 금리 부담으로 신규 회사채 발행을 통한 차환에 어려움을 겪기 때문이다. 디스플레이 업황 악화로 LG디스플레이의 신용도는 장기간에 걸쳐 하락세가 이어지고 있다. 지난 2019년 AA등급에서 AA-등급으로 5년 만에 하향 조정된 데 이어 2020년 A+급, 2023년 A급 순으로 밀려났다.

지난 3분기 말 기준 322.2%로 높은 부채비율도 부담이다. LG디스플레이는 지난 2021년, 2022년 찍어낸 공모채에서 부채비율 400% 이하 유지라는 재무비율유지규정이 포함된 것으로 알려졌다. 해당 비율을 넘어설 경우 공모채 기한이익상실(EOD) 상태가 된다.

“실적 회복 지연될 경우…등급 하방 압력이 재차 가중”

신평사들은 이번 유상증자를 통해 단기적으로 LG디스플레이의 재무부담이 완화하는 점은 긍정적이라고 평가했다. 하지만 업황 회복에 따른 실질적인 실적 개선이 이뤄져야 유의미한 신용도 상승 압력이 이뤄질 것이라고 입을 모았다.

안수진 NICE신용평가 연구원은 “이번 유상증자가 LG디스플레이 신용도에 미치는 효과는 제한적”이라며 “향후 업황 회복에 따른 이익창출력 및 현금흐름 개선 여부, 차입금 감축을 포함한 재무부담 경감 수준 등을 종합적으로 고려해 신용등급에 반영할 계획”이라고 밝혔다.

하현수 한국기업평가 연구원도 “중장기적인 신용도 방향성과 관련된 핵심 변수는 유의미한 실적 개선과 자체 영업현금 창출을 통한 재무레버리지 부담 제어 여부”라고 했다.

그는 “예상을 상회하는 디스플레이 업황 악화와 패널 판가 하락, OLED 실적 부진 지속 등으로 영업실적 회복이 지연되거나 운전자본 및 투자 관련 자금 순유출이 지속될 경우 자본확충을 통해 확보된 재무 완충력이 빠르게 소진되면서 등급 하방 압력이 재차 가중될 수 있다”고 덧붙였다.

|

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![“신장 면화 안산다고? 유니클로 불매” 들끓는 中 민심[중국나라]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112901024b.jpg)