5일 금융권에 따르면 NH농협은행은 연내 5000억원 규모의 후순위채 코코본드를 발행한다. 발행 주관사는 아직 정해지지 않았다.

농협은행이 발행하는 후순위채 코코본드는 보완자본(Tear-2)에 속하지만 만기가 10년으로 비교적 짧아 흥행에 보다 유리하다.

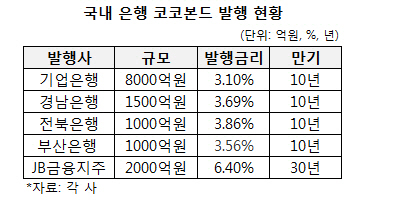

기본자본(Tear-1)에 속하는 신종자본증권 방식의 코코본드는 만기가 30년으로 길다. 실제 신종자본증권 방식으로 코코본드를 발행한 JB금융지주는 대규모 청약 미달 사태가 발생해 주관사가 미매각 물량을 모두 떠안아야 했다.

코코본드(Contingent Convertible Bond)는 은행의 재무건전성 지표인 국제결제은행(BIS) 기준 자기자본비율을 끌어올리려는 목적으로 발행하는 일종의 채권이다.

일종의 전환사채(Convertible Bond)와 유사하지만 CB는 채권자가 전환권리를 갖는 반면 코코본드는 발행사의 재무 상황에 따라 주식으로 전환된다는 점에서 일반적인 후순위채보다 금리가 높다.

그럼에도 은행들의 코코본드 발행이 늘어나는 것은 바젤Ⅲ에서 코코본드가 자기자본으로 인정되기 때문이다. 자본으로 인정받아온 기존 신종자본증권과 후순위채의 자본인정한도는 매년 10%씩 감소하기 때문에 세계적으로 코코본드 발행이 급격히 늘어나고 있다.

저금리 기조에 따른 고금리도 투자 매력으로 꼽힌다. 최근 8000억원 규모의 코코본드 발행에 성공한 기업은행은 당초 5000억원 규모를 목표로 사전 수요모집에 나섰으나 초저금리로 안전한 투자처를 찾지 못한 시중 자금이 몰리면서 발행규모를 늘리고 가산금리도 낮출 수 있었다.

시중은행보다 신용등급이 떨어지는 지방은행들도 연이어 발행에 성공했다. 경남은행(1500억원), 부산은행(1000억원), 전북은행(1000억원)의 코코본드는 높은 청약률을 기록하며 발행에 성공했다. 광주은행도 조만간 1500억원 규모의 후순위채 코코본드를 발행한다.

한 시중은행 관계자는 “바젤Ⅲ 시행에 따른 재무건전성 지표 관리 뿐만 아니라 코코본드 시장에 대한 투자 열기가 높아 자산 증대를 위해서도 발행을 검토하려는 곳들이 많을 것”이라고 말했다.

농협은행 관계자는 “자산 증대를 위해 자본을 늘리려고 발행을 결정했다”고 말했다.

|

![[포토]교육부-보건복지부 장관, 의료개혁 관련 브리핑](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000886t.jpg)

![[포토]제주항공 참사 합동분향소 10일 운영 종료](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000832t.jpg)

![[포토]박종준 처장, 특수공무집행방해 혐의로 경찰 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000511t.jpg)

![[포토] 맘스홀릭베이비페어 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901108t.jpg)

![[포토]수도권 첫 한파주의보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901027t.jpg)

![[포토]'무죄'받고 이동하는 박정훈 전 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900998t.jpg)

![[포토]기자회견 하는 김상욱 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900987t.jpg)

![[포토]전국정당을 넘어 K-정당으로 향하는 더불어민주당](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900948t.jpg)

![[포토]발언하는 권영세 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900599t.jpg)

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)