이전보다 높아진 금리에 리파이낸싱할 경우 건물 운용수익률에 부담이 될 수도 있다. 하지만 포스코이앤씨(구 포스코건설)의 책임 임대차기간이 끝난 만큼 임대료를 현 시세에 맞춰 높여받으면 금리 부담을 상쇄할 것으로 분석된다.

|

13일 금융투자업계에 따르면 파크원 개발사업의 사업주인 와이이십이PFV(Y22)는 약 2조원 규모의 PF대출 리파이낸싱을 계획하고 있다.

리파이낸싱은 기존에 조달한 자금을 상환하기 위해 자금을 신규로 다시 조달하는 것을 뜻한다. 파크원은 국내 상업용부동산 개발 역사상 최대 규모인 2조1000억원을 PF로 조달했다.

파크원은 서울 여의도에서 가장 높은(타워1 기준 333.7m) 건물이다. 서울 영등포구 여의도동 22번지 일대 4만6465㎡(약 1만4000평)에 전체 연면적 62만9047㎡, 총 4개 동 업무·상업 복합시설로 지어졌다.

세부적으로 △지하 7층~지상 53·69층 오피스빌딩 2개 동(타워1, 타워2) △8층 규모 리테일 1개 동(더현대 서울) △31층짜리 호텔 1개 동(페어몬트 호텔)으로 구성됐다.

서울 롯데월드타워(555m), 부산 엘시티(412m)에 이어 국내에서 3번째로 높다. 연면적은 축구장 88개를 더한 62만9047㎡로, 여의도 IFC의 1.3배, 63빌딩의 4배에 이른다. 2007년 착공한 후 글로벌 금융위기를 맞아 2010년 10월부터 6년간 공사가 중단됐다가 지난 2020년 7월 완공됐다.

와이이십이PFV는 이 파크원을 신축해서 매각 또는 임대운영하기 위해 설립됐다. 대주주는 말레이시아 쿠알라룸푸르에 본사가 있는 부동산 개발회사 ‘아시아 프로퍼티 디벨롭먼트’(Asia Property Development Sdn. Bhd)다. 아시아 프로퍼티 디벨롭먼트는 와이이십이PFV 지분 82.9%를 보유하고 있다.

외화 장기차입금을 빌려준 곳은 아시아 프로퍼티 디벨롭먼트며, 금리는 9.0~14.0% 수준이다.

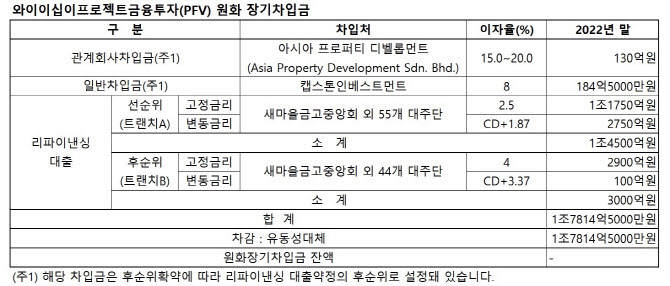

원화 장기차입금을 빌려준 곳은 △선순위(트랜치A) 새마을금고중앙회 외 55개 대주단(1조4500억원) △후순위(트랜치B) 새마을금고중앙회 외 44개 대주단(3000억원) △아시아 프로퍼티 디벨롭먼트(130억원) △캡스톤인베스트먼트(184억5000만원)다.

아시아 프로퍼티 디벨롭먼트, 캡스톤인베스트먼트가 빌려준 원화장기차입금은 후순위확약에 따라 리파이낸싱 대출약정의 후순위로 설정돼 있다.

|

앞서 와이이십이PFV는 파크원 개발사업을 위해 특수목적회사(SPC) 우리파크원제일차 등 대주들로부터 총 1조7500억원 한도를 일시에 대출받는 약정을 체결했다. 1조7500억원은 △트랜치A 대출약정금 1조4500억원 △트랜치B 대출약정금 3000억원으로 나뉜다.

트랜치A는 담보 및 상환순위 등에서 트랜치B보다 선순위에 있다. 트랜치A 대출기관은 새마을금고중앙회 외 55개 대주단이다. 대출조건이 고정금리, 변동금리별로 다르다.

금리조건 별 대출금액은 △고정금리 2.5%(1조1750억원) △변동금리 기준 양도성예금증서(CD)금리+1.87%(2750억원). 금융투자협회 채권정보센터를 보면 CD 91일물 금리는 이날(13일) 기준 3.75%에 호가됐다. 단순 계산하면 CD금리+1.87%는 5.62%인 것.

만약 높아진 금리에 리파이낸싱할 경우 수익률에 부담이 될 수도 있다. 기존 대출조건 상 트랜치A는 고정금리 2.5%, 트랜치B는 고정금리 4%인데 이보다 높아질 가능성이 있어서다.

하지만 포스코이앤씨(구 포스코건설)의 책임 임대차기간이 끝나서 임대료를 현 시세에 맞춰 높여 받으면 금리 부담을 상쇄할 수 있다는 분석이 나온다.

앞서 포스코이앤씨는 공사비 1조원이 넘는 파크원 공사를 수주하면서 발주처인 Y22와 3년 책임임차를 약속했다. 오피스 타워1의 전체 연면적 22만2988㎡중 16만5289㎡(약 5만평)에 대해 준공(2020년 7월 말) 후 3년간 임차를 책임지겠다는 내용이다.

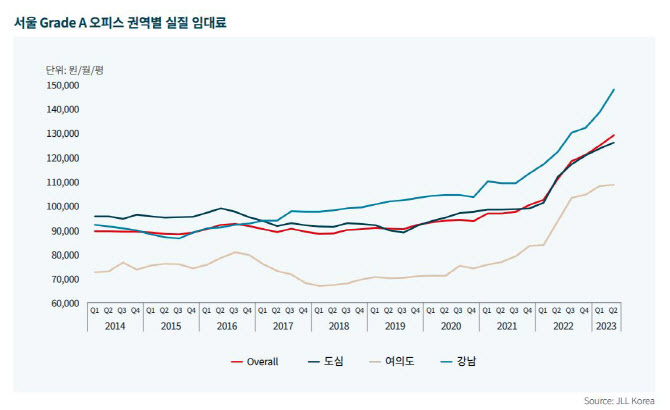

이에 따라 포스코이앤씨는 임대료를 할인하거나 ‘렌트프리’(임대계약 기간 중 일정 기간 임대료를 무료로 하는 시스템)를 도입하는 등 공실 해소를 위해 노력했다. 하지만 현재 여의도권역 오피스 임대료는 당시보다 50% 이상 오른 상태다.

|

3년 전인 2020년 2분기 말 당시 실질 임대료인 3.3㎡당 7만1000원보다 53.8% 상승한 수치다.

금융투자업계 관계자는 “파크원은 준공 당시만 해도 코로나19 사태 도중 대규모 면적이 공급돼 임차인 확보가 쉽지 않았지만 지금은 상황이 전혀 달라졌다”며 “임대료 등 임대차계약 조건이 3년 전보다 크게 좋아졌기 때문에 고금리에 리파이낸싱 하는 부담을 상쇄할 수 있을 것”이라고 말했다.

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)

![[포토]국민의힘 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800406t.jpg)

![채상욱 "불황에도 내년 상반기 집값 오르는 이유"[2024돈창콘서트]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112801131h.jpg)