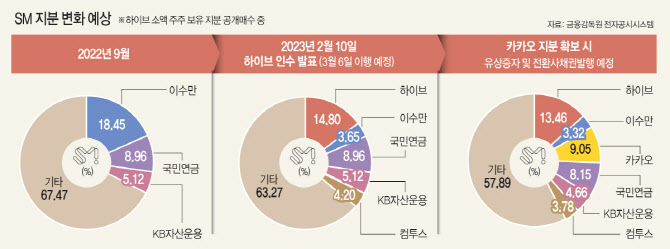

이 전 프로듀서와의 거래 및 공개매수 절차를 통해 최대주주에 오를 수 있는 하이브와, 9% 가량의 지분을 확보하며 잠재적인 인수 후보로 부상한 카카오의 경쟁 구도다. 이 가운데 에스엠 주가는 공개매수 가격인 12만원을 돌파하며 공개매수의 성패 여부는 안갯속에 빠졌다. 이데일리는 시장 참여자들이 가질 수 있는 의문점과 향후 펼쳐질 시나리오를 전망해봤다.

|

일부 시장 참여자들은 9만원대의 매입 단가로 진입한 카카오와 12만원의 가격으로 공개매수에 나선 하이브를 동일선 상에 두고 비교하고 있지만, 이는 적절치 않다는 것이 전문가들의 의견이다. 하이브는 이 과정을 통해 이사회 장악을 포함한 사실상의 경영권을 인수하는 것이고, 카카오는 그렇지 않다는 점에서다.

카카오가 향후 경영권 인수에 나설 계획이 있다고 할지라도 당장은 보유 지분에 대한 의결권 외에 어떤 권한도 없다. 카카오는 향후 보유 지분을 되팔 때 프리미엄을 받지도 못한다. 하이브는 다르다. 공개매수에 성공한다면 40% 가량을 지분을 확보하며 이를 되팔 때 시가에 더해 ‘경영권 프리미엄’을 받을 수 있다.

얼라인파트너스가 하이브의 공개매수 가격을 낮다고 주장하는 것 역시 같은 맥락이다. 카카오의 9만원에는 입 닫고 있으면서, 하이브의 12만원을 왜 비판하냐는 질문에 대한 얼라인의 대답은 ‘경영권 포함 여부’다.

|

시장 참여자들은 얼라인파트너스가 현 경영진과 손잡고 사실상 카카오를 끌어들였기 때문에 카카오의 에스엠 지분 인수를 묵인한 것 아니냐고 의심하고 있다. 하지만 얼라인파트너스는 그 때와 현재 상황은 명확히 다르다고 밝힌다.

이창환 얼라인파트너스 대표는 이데일리와의 통화에서 “당시 카카오는 이수만 전 총괄 프로듀서의 20% 가까운 지분에 더해 제3자배정 증자로 35% 가량의 지분을 확보해 경영권을 인수하려고 했던 것”이라며 “당시 이 전 프로듀서에 대한 지분만 비싸게 사고, 제3자배정 증자 단가는 싸게 들어올 우려가 있어 이는 주주에게 명백한 손해였기 때문에 반대한 것”이라고 밝혔다.

|

16일 에스엠 주가는 전날보다 7.59%(9300원) 오른 13만 1900원에 마감하며 공개매수가를 훌쩍 뛰어넘었다. 하이브의 공개매수가 실패할 가능성이 높아진 상황이다.

하이브는 기존 12만원보다 높은 가격으로의 공개매수를 진행하는 방안을 고려할 수밖에 없다. 현재주가가 공개매수가격을 웃돈다면 에스엠 주주들은 12만원의 공개매수 가격에 응할 이유가 없기 때문이다. 이미 하이브는 이수만 전 프로듀서의 지분 14.8%를 4228억원에 사들이는 계약을 마쳤다. 이 지분만으로는 이사회 장악을 포함한 경영권 인수가 불가능하다.

이 가운데 카카오 역시 ‘대항 공개매수’에 나설 채비 중이라는 추측 보도까지 나왔다. 현실적으로 이 전 프로듀서가 카카오의 에스엠 지분 취득과 관련해 제기한 ‘신주 및 전환사채 발행 금지 가처분신청’ 결과가 나오기 전에 카카오가 대항 공개매수에 나설 가능성은 희박하다. 현재는 판단이 모호한 ‘경영권 분쟁’ 상황이 명확해지면 자칫 가처분 신청이 인용될 수 있기 때문이다.

누가 들어오든 모자회사 동시 상장 문제 발생

먼 얘기지만 하이브든 카카오든 그 누가 에스엠을 인수하더라도 그 회사가 상장사라면 ‘모자 회사 동시상장 문제’는 넘어야 할 산이다. 인수 주체인 회사는 인수 당한 회사와의 이해 충돌 문제를 어떻게 해결할 수 있는지를 양 회사 주주들에게 설명해야 한다.

만약 현재 경영권 인수를 시도 중인 하이브가 에스엠을 인수한다고 가정하면, 양사는 다양한 사업적 교류에 나설 것으로 예상된다. 이 경우 이해 충돌의 문제, 즉 좋은 노래와 뛰어난 인력을 어느 쪽에 배치할 것인지의 문제가 생길 수 있다. 하이브 산하 레이블이 될 수 있는 에스엠의 주주 입장에서는 하이브만 좋은 일 시키는 것 아니냐는 우려를 가질 수 있다. 물론 이는 먼 미래에 카카오가 에스엠의 인수 주체가 되더라도 마찬가지다.

이창환 얼라인파트너스 대표는 유튜브 채널 ‘삼프로TV’에서 “하이브는 궁극적으로 100%의 지분 확보를 원할 것이기 때문에 추후 현금을 들여 주식을 더 사거나 포괄적 주식 교환을 통해 추가 지분을 획득해야 한다”며 “하이브가 추후 에스엠의 나머지 60% 지분을 사들여야 한다면, 에스엠 주식은 낮은 것이 좋을까, 높은 것이 좋을까?”라고 물었다.

이는 모자회사 동시 상장으로 인해 생기는 이해 충돌 문제를 지적한 것으로, 최대주주가 해당 회사에 대한 주가가 낮기를 바라는 리스크가 주주들에게 악영향을 끼칠 수 있다는 전망을 내놓은 것으로 보인다.

![[포토]의정갈등에 피해는 환자에게…](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200764t.jpg)

![[포토]사랑의열매, '희망2025나눔캠페인' 시작… 목표액 4497억원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200776t.jpg)

![[포토] 서울 중장년 동행일자리 브랜드 선포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200708t.jpg)

![[포토]'본회의장 향하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200677t.jpg)

![[포토]표정 어두운 우원식 국회의장, '오늘 예산안 상정 안 해'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200559t.jpg)

![[포토] 화학물질저감 우수제품 발표하는 이병화 환경부 차관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200532t.jpg)

![[포토]교보생명 광화문글판, 유희경 시인 ‘대화’로 새단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200500t.jpg)

![[포토]우정사업본부, 2025 연하우표 발행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200431t.jpg)

![[포토]비상의원총회, '대화하는 추경호-조정훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200384t.jpg)

![[단독]내년 전세대출에 DSR 적용 안한다…銀 ‘자율규제’로](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120201074b.jpg)