120여년이라는 오랜 업력을 가진 국내 제약업계에서 그간 성사된 M&A가 손에 꼽을 정도로 ‘M&A 무풍지대’였던 이전과는 대조적인 모습이다. 주목할 만한 대목은 국내 제약·바이오 업체들이 타깃으로 삼는 M&A 대상이 갈수록 국내가 아닌 해외 업체들에게 쏠리고 있다는 점이다.

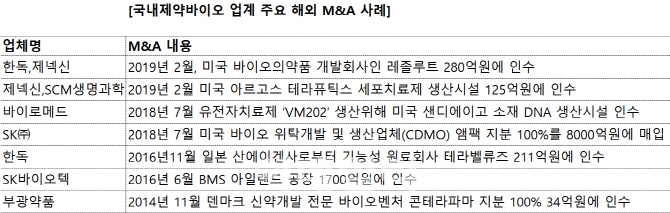

실제 지난달 한독(002390)과 제넥신(095700)은 국내업체가 아닌 미국 바이오의약품 개발회사인 레졸루트를 전격 인수,제약·바이오 업계에 일고있는 인수·합병(M&A)트렌드를 재부각시켰다. 한독과 관계사 제넥신은 레졸루트에 2500만 달러(약 280억원)를 5대 5로 공동투자하면서 최대주주로 등극했다.

지난 2010년 설립된 레졸루트는 대사성 희귀질환 치료제 개발 전문업체이다.희귀질환인 선천성 고인슐린혈증 치료제의 미국 및 유럽 임상을 동시에 진행하고있다.

제넥신은 또 SCM생명과학과 손을 잡고 같은달 미국 아르고스 테라퓨틱스의 세포치료제 생산시설을 125억원에 인수했다. 한독은 2016년에도 211억원을 투자,일본 산에이겐사로부터 기능성 원료회사인 테라벨류즈를 인수하기도 했다.

바이오 의약품 개발기업 바이로메드(084990)는 지난해 7월 유전자치료제 ‘VM202’ 생산을 위해 미국 캘리포니아 샌디에이고에 있는 500ℓ규모 DNA 생산시설을 인수했다.김선영 바이로메드 대표는 “가장 큰 변수였던 현지생산 문제를 해결하기위해 인수를 추진하게 됐다”고 배경을 밝혔다.

SK(034730)(주)도 같은 기간 미국 바이오 위탁개발 및 생산업체(CDMO)앰팩의 지분 100%를 8000억원에 사들였다.SK바이오텍은 이보다 앞선 2016년 BMS 아일랜드 공장을 1700억원에 인수했다.

해외업체 M&A는 메이저 제약사 뿐 아니라 규모가 상대적으로 작은 전통 제약사까지도 가세하는 모양세다.

M&A에 가장 적극적인 중견제약사는 부광약품이다. 부광약품은 지난 2014년 덴마크 신약개발 전문 바이오벤처인 콘테라파마 지분 100%를 34억원에 인수해 자회사로 운영하고있다.

이 회사는 파킨슨병 관련 이상운동증을 치료하는 신약후보물질을 개발중인데 이미 전기 2상 임상실험을 유럽에서 마쳤다. 부광약품 관계자는 “2000억원 가량의 보유하고 있는 실탄을 기반으로 추가로 해외 바이오 업체를 인수하는 방안을 적극 검토하고 있다”고 귀띔했다.

업계는 제약사들이 M&A 대상을 국내보다는 해외에서 찾는 가장 큰 배경은 해외업체를 인수하게 되면 현지시장 공략을 훨씬 수월하게 할수 있는 이점이 있기 때문이라고 지적한다.

여기에 현지 업체를 인수하면 생산공장까지 함께 사들일수 있어 해당국가에서 별도의 정부허가없이 곧바로 제품을 생산할수 있다는 점도 업계가 해외업체 인수를 선호하는 이유다.

인수·합병으로 최적의 시너지를 낼수 있는 후보군이 다양하다는 점도 업계가 국내보다 해외에서 M&A 파트너를 찾는 요인이 되고있다. 반면 국내 제약·바이오업체들은 여전히 제네릭 약품 중심으로 사업 포트폴리오를 운영하고 있어 사업이 겹치는 경우가 대부분이다. 국내 업체간 M&A는 메리트가 작아 활성화되지 못하는 배경이다.

|

여기에 국내에서는 일정 수준 이상의 기술력과 제품력을 갖춘 기업 가운데 M&A시장에 매물로 내놓는 경우가 거의 없는 것도 국내업체간 인수·합병을 가로막는 걸림돌이 되고있다는 게 업계의 분석이다. 특히 어느 산업보다 업력이 오래된 제약업계에서는 매각보다는 여전히 대를 이어 오너경영을 하는 전통이 강하게 이어지고 있다는 것.

해외업체 M&A바람은 전통 제약사보다는 바이오기업들 사이에 더욱 거세게 불고있다. 내수시장을 주무대로 삼아온 전통적 제약업체들에 비해 바이오업체들은 시작부터 글로벌 시장을 겨냥하고 있어서 해외기업 인수에 적극적이다는 게 바이오업계의 설명이다.

이승규 한국바이오협회 부회장은 “자금력을 갖춘 국내 바이오기업들 가운데 제품 파이프라인을 강화하고 연구개발 능력을 단기간에 높이는 방법으로 해외기업 M&A전략을 선택하는 업체들이 늘고있다”며 “협회에도 M&A를 할만한 해외기업들을 알아봐달라고 의뢰하는 국내 업체들이 생겨나고 있다”고 귀띔했다.

|

![[포토] 코스피, 코스닥 내림세...](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501243t.jpg)

![[포토]'내란 우두머리 피의자' 윤석열 대통령 공수처로 이동](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501058t.jpg)

![[포토] 네스프레소 2025 캠페인 론칭 토크쇼](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501014t.jpg)

![[포토] '와일드무어' 미디어 행사](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501005t.jpg)

![[포토]공수처 차고로 들어가는 윤 대통령 차량](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011500861t.jpg)

![[포토]사다리로 차벽 넘는 공수처](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011500701t.jpg)

![[포토]공개된 팰리세이드 풀체인지](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011500422t.jpg)

![[포토]공공기관 채용정보박람회 개최…“신규채용 2만4000명 추진”](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011400899t.jpg)

![[포토] 설 명절 자금 방출](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011400672t.jpg)

![[포토] 우체국쇼핑 "설 선물 특가로 구매하세요~"](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011400640t.jpg)

![[포토]박현경,백여 명의 팬들과 즐거운 출정식 개최](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011200149h.jpg)