진일정 블랙야크아이앤씨 최고재무책임자(CFO·상무)는 12일 서울 여의도에서 진행된 기업설명회에서 “안전화부터 고기능성 의류와 용품까지 제품 라인업을 다각화하면서 균형 잡힌 매출 포트폴리오를 달성하고 있다”며 “꾸준한 제품 포트폴리오 확대와 B2C(기업과 소비자 간 거래)로의 사업 영역 확장을 통해 꾸준히 성장하는 기업으로 거듭나겠다”고 말했다.

|

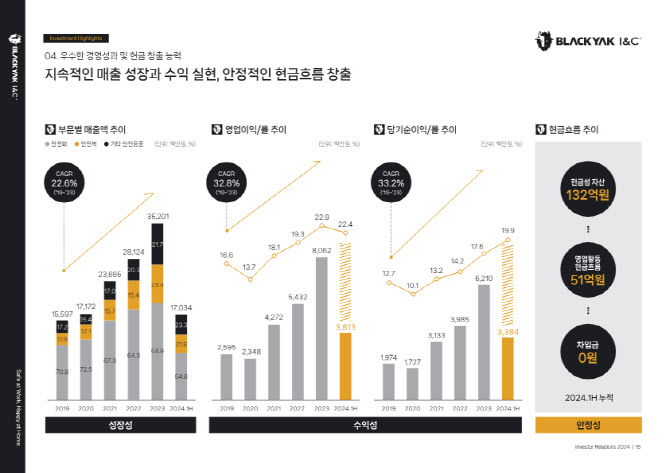

진 상무는 우선 블랙야크아이앤씨의 사업 형태가 안정적이라는 점을 강조했다. 그는 “전국 대리점 100여곳을 통해 주문받은 뒤 주문자상표부착(OEM) 업체를 통해 제품을 공급하는 구조”라며 “대리점으로부터 최대 60일 내 모든 매출 대금을 회수하고 OEM 업체에도 60일 안에 대금을 결제하며, 재고도 비교적 적어 재고 자산 평가 문제에서도 자유롭다”고 설명했다.

여기에 최근 중대재해처벌법 적용 확대 등으로 안전에 관한 관심이 더욱 높아지고 있다는 점은 기회라고 분석했다. 산업안전보건공단 인증 제품 사용 의무화에 따라 엄격한 인증 제도를 통과한 제품 위주로 시장이 재편돼 일부 브랜드 중심의 과점 시장 체제가 형성되리란 관측도 기대 요인으로 꼽힌다. 국내 안전보호 산업 시장 규모는 올해 1조원을 넘어설 전망이다.

|

블랙야크아이앤씨는 이번 합병을 통해 유입된 자금을 스마트물류센터 구축과 직영대리점 확대, 신사업 투자 등에 사용할 계획이다. 진 상무는 “회사 설립 이후 지금까지 차입금을 거의 사용한 적이 없고, 내부에 유보된 이익도 많다”면서 “사업 과정에서 필요한 대외신인도, 지명도를 강화하고자 스팩 상장을 선택하게 됐다”고 말했다.

한편, 미래에셋비전스팩1호와 합병상장을 준비하는 블랙야크아이앤씨의 1주당 합병가액은 3869원, 양사의 합병비율은 1대 0.5169294다. 합병 후 블랙야크아이앤씨 시가총액은 940억원 수준이다. 블랙야크아이앤씨와 미래에셋비전스팩1호의 합병승인을 위한 주주총회는 오는 19일 진행될 예정이며, 합병 신주 상장예정일은 내년 1월 22일이다.

블랙야크아이앤씨는 강태선 블랙야크그룹 회장의 장남인 강준석 블랙야크 사장과 누나인 강영순씨가 지난해 말 기준 65.15%. 28.14%의 지분을 보유하고 있다. 이들의 지분은 스팩 합병 후(전환사채 전환권 행사 전) 각각 56.59%, 24.44%로 줄어들 예정이다. 이들의 의무보유기간은 1년 6개월이다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![“신장 면화 안산다고? 유니클로 불매” 들끓는 中 민심[중국나라]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112901024b.jpg)

![[단독]의협, 전공의 투표 독려 위해 21억원 투입](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112901000h.jpg)