[이데일리 유재희 기자] 연초부터 회사채 시장에 뭉칫돈이 들어오고 있다. 연초 효과에다 금리가 오르면서 캐리(채권 보유에 따른 이자수익) 매력이 부각된 데 따른 것으로 해석된다. 전문가들은 금리 상승기라도 크레딧채권이 크게 약세를 보일 가능성이 작다며 투자를 확대할 필요가 있다는 조언이다. 다만 일부에선 미국 FOMC 회의 이후 대응하는 게 유리할 수 있다는 의견도 나온다.

5일 마켓인에 따르면 올 들어 지난 2일까지 진행된 회사채 수요예측(기관의 사전 청약)에 총 21조 3170억원이 몰렸다. 지난해 같은 기간 18조 9150억원과 비교해 2조 4020억원 늘어난 규모다. 최근 회사채 시장에 뭉칫돈이 몰리는 것은 발행 금리가 오르면서 투자 매력이 커진 데 따른 것으로 해석된다.

| | 자료: 마켓인 |

|

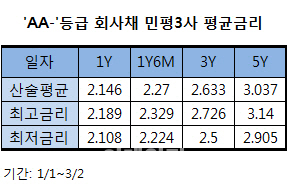

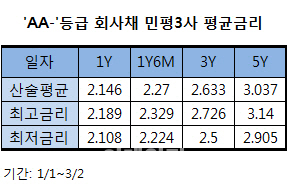

한국신용평가 등 민간 채권평가사 3사가 시가평가한 신용등급 ‘AA-’ 회사채 3년물과 5년물의 기간(1월 1일~3월 2일) 평균수익률은 각각 2.633%, 3.037%에 달한다. ‘BBB+’ 등급의 경우 1년물 4.322%, 3년물 6.43% 등으로 초대형 IB 및 개인투자자를 중심으로 수요가 늘고 있다. 실제

한진(002320)(BBB+)과

AJ네트웍스(095570)(BBB+)도 흥행에 성공한바 있다. 한진은 1년 6개월물을 발행하면서 연 4.095%의 발행금리를 확정했고 AJ네트웍스는 1년 6개월물, 2년물에 대해 각각 연 3.719%, 연 4.265%로 발행하면서 완판 행진을 이어갔다.

이경록 미래에셋대우 연구원은 “캐리 매력과 금리상승에 대한 심리적 부담이 상충하고 있는 국면”이라면서도 “금리 매력이 높은 종목의 경우 풍부한 투자수요가 여전하다”고 강조했다. 이어 “금리 상승기라도 크레딧 채권이 크게 약세를 보일 가능성이 작다”고 덧붙였다. 김수연 KB증권 연구원도 “높아지는 시중금리 레벨로 캐리 측면에서 크레딧물 매수 시점에 대한 기대가 점차 높아질 것”이라며 “연내 발행 물량 부담이 제한적인 데다 비우량 크레딧 시장 내 이슈어들의 재무구조 개선으로 안정적인 스프레드 흐름이 이어질 것”이라고 전망했다.

반면 미국 FOMC 이후 시장 금리가 안정된 다음 투자해도 늦지 않다는 의견도 나온다. 김상만 하나금융투자 연구원은 “이달 연방준비제도(Fed·연준) 통화정책회의에서 기준금리가 인상될 확률이 높은 만큼 시장금리의 상승 압박 및 변동성 확대가 지속될 가능성이 크다”며 “당분간은 보수적인 관점에서 대응할 필요가 있다”고 조언했다.

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)