[이데일리 마켓in 허지은 기자] 최윤범 고려아연(010130) 회장이 MBK파트너스·영풍에 대항할 ‘백기사’를 찾기 위해 국내외를 종횡무진 누비고 있다. 아시아계 네트워크를 총동원해 해외 기업과 사모펀드(PEF) 운용사, 금융사 등을 수소문하고 있다는 후문이다. 하지만 투자은행(IB) 업계에선 공개매수 마지막 날인 10월 4일까지 남은 거래일이 7일뿐인 만큼 현실 가능성이 크지 않다는 평가가 이어지고 있다.

| | [그래픽=이데일리 이미나 기자] |

|

24일 IB업계에 따르면 MBK파트너스·영풍 측의 공개매수 종료일인 10월 4일을 앞두고 공개매수 가격 상향 조정, 고려아연의 대항 공개매수 등 여러 가능성이 나오고 있다. 이날 고려아연은 이제중 최고기술책임자(CTO) 부회장 주재로 공개매수에 반대하는 내용의 기자회견을 열었고, MBK파트너스와 영풍 측도 보도자료를 통해 최 회장에게 투자 관련 논란을 해소하라며 압박 수위를 높였다. 하지만 날선 여론전 속에서도 공개매수와 관련된 추가 입장은 나오지 않고 있다.

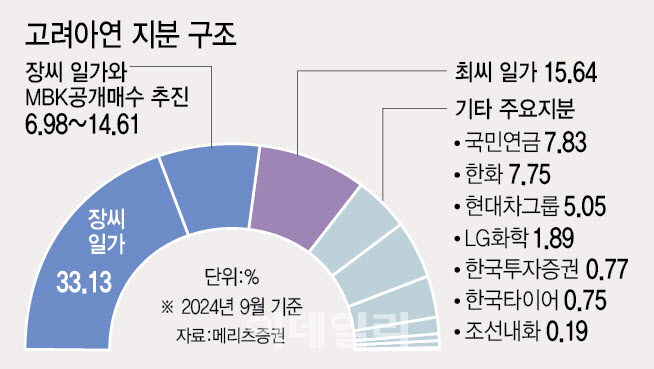

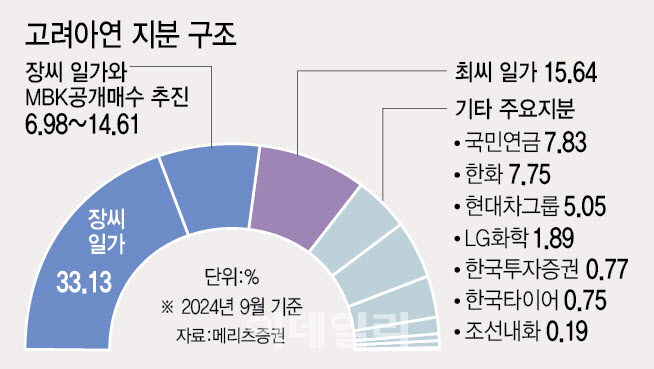

자금 필요한 최윤범 회장…7일 내 확보 어려울 듯고려아연이 대항 공개매수에 나서기 위해서는 추가적인 재원 확보가 필수적이다. 현재 고려아연의 해외 우군으로는 일본 소프트뱅크와 고려아연 협력사인 스미토모, 미국계 사모펀드 베인캐피탈 등이 거론되고 있다. 국내 기업 중에선 고려아연 지분 7.75%를 쥔 한화와 0.75%를 보유한 한국타이어가 우군으로 분류된다. 하지만 MBK파트너스가 공개매수에만 2조원의 거액을 베팅한 것을 고려하면 최 회장 역시 ‘쩐주’가 필요한 상황이다.

다만 물리적인 일정이 촉박한 상황에서 해외 사모펀드나 금융사를 설득하기는 쉽지 않을 거란 전망이 나온다. MBK파트너스 측은 추석 연휴 직전 기습적으로 공개매수를 발표했고 10월 1일(임시공휴일)과 3일(개천절) 휴일 직후인 4일까지 진행한다. 남은 기간은 거래일 기준 7일에 불과하다. 해외 사모펀드는 투자심의위원회 통과, 실사 등을 거쳐 실제 투자 결정까지 수개월이 걸리는 경우가 많다. 특히 경영권 분쟁 리스크가 있다면,보다 꼼꼼한 논의가 이뤄질 수밖에 없다.

해외 사모펀드를 끌어올 경우 명분이 없다는 지적도 나온다. 고려아연은 그동안 MBK파트너스를 중국계 투기자본으로 규탄해왔는데, 해외 사모펀드나 기업과 손잡고 자금을 끌어온다면 이 역시 해외 자본과 결탁했다는 비판에 직면할 수 있기 때문이다. 최 회장과 오너 일가 보유 지분에 대한 주식담보대출이 현실적인 방안으로 꼽히지만, 대부분 지분이 이미 담보대출로 잡혀있어 추가 조달 가능한 금액도 많지 않은 것으로 전해졌다.

IB업계 관계자는 “장기간에 걸쳐 주주로 참여했거나 경영진과 깊은 신뢰가 형성된 경우가 아니라면 일주일 만에 투자 의사 결정을 내릴 수 있는 사모펀드나 기업은 사실상 없을 것”이라고 설명했다.

고려아연 주가 주춤…공개매수가 상향 없나

이런 가운데 고려아연 주가가 주춤하면서 공개매수 가격 상향 조정 가능성은 낮아지고 있다. 이날 고려아연은 전일 대비 3.32%(2만4000원) 내린 69만 9000원에 거래를 마쳤다. 장중엔 68만 2000원까지 밀리기도 했다. 거래량도 지난 13일 58만 5718주로 정점을 찍은 뒤 51만 8279주(19일)→38만 6546주(20일)→28만 5986주(23일)→16만 3910주(24일)로 낮아진 만큼 공개매수 가격(66만원) 밑으로 밀릴 가능성도 배제할 수 없다.

MBK파트너스 측은 공개매수 초반부터 가격 인상 계획은 없다고 일축해왔다. 고려아연 지분 48.8%를 들고 있는 기타주주 대부분이 고려아연에 장기 투자해온 기관 투자자로 추정되고, 이들의 평균 취득단가가 45만원 이하로 형성됐다는 전제하에 가격 이점은 충분하다고 판단해서다.

MBK파트너스 관계자는 “최 회장 개인의 경영권 방어를 위해 고려아연의 장기적 이익을 희생시킬 가능성이 있는 배임적 성격의 거래가 될 수도 있다”며 “소프트뱅크나 베인캐피탈의 경우 투자회수 방안이 없는데, 결국 최씨 일가 지분까지 합해 경영권 매각 방식으로 회수를 꾀할 수밖에 없을 것”이라고 설명했다.

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)

![[포토] '소상공인 힘보탬 프로젝트' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600583t.jpg)

![[포토]정부, 국무회의에서 세번째 `김여사 특검법` 거부권 건의 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600579t.jpg)

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![[포토] 의원들과 인사나누는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500985t.jpg)

![[포토] 2024 개발협력의 날 기념촬영](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500978t.jpg)

![[포토]안전운임제 확대 촉구](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500923t.jpg)

![[포토]허정무 ‘축구협회는 다시 태어나야’](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500080t.jpg)