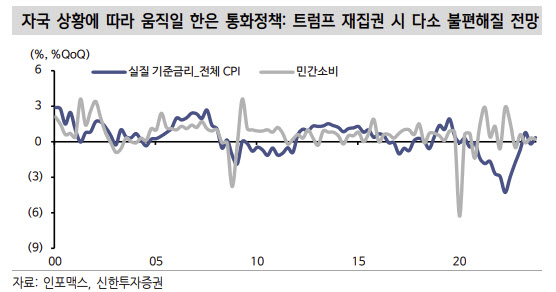

안재균 신한투자증권 연구원은 27일 보고서에서 “한국의 채권시장은 미국 대선 결과에 관계 없이 향후 금리 인하 기대 속에 강세 유지가 예상된다”며 “누가 당선되든지 재정적자 축소, 국채 발행 감소, 금리 인하 전환 및 달러 약세 환경 조성이 기대되기 때문”이라고 밝혔다. 이어 “한은은 자국 성장, 물가, 금융환경을 중요시하며 통화정책 전환에 나설 전망”이라고 덧붙였다.

|

실제로 트럼프 집권 전인 2016년 대미 무역수지 흑자는 약 232억달러였지만 집권 후 연평균 150억달러로 36% 가량이 축소됐다. 미국을 상대로 막대한 돈을 벌어들이는 국가를 중심으로 관세 조치 등을 예고했기 때문이다. 트럼프 전 대통령은 한미 FTA가 잘못됐다고 주장하기도 했다. FTA 체결로 2010년대 이후 소비자 물가상승세가 둔화됐는데 트럼프가 이의를 제기할 경우 물가 불안도 자극될 수 있다는 평가다.

안 연구원은 “한국이 당면할 수 있는 또 다른 점은 지정학적 리스크 확대, 이에 따른 원화 가치 불안”이라고 설명했다. 이어 “2017년 북한과의 갈등이 최고조로 달했는데 당시 북한은 핵실험에 성공하고 장거리 탄도탄을 개발, 군사적 위험을 증대했다‘며 ”여기에 미국은 미사일 추적함을 서해에 배치하고 대북 선제타격이라는 카드까지 거론할 정도로 강경 대응해 한국의 신용부도스와프(CDS) 프리미엄이 55bp(1bp=0.01%포인트)를 상회하며 급등했다“고 덧붙였다.

안 연구원은 ”환율 반등은 수입 및 공급물가를 높이고 이는 2~3개월 시차를 두고 소비자 물가 상승을 유발한다“고 밝혔다. 이어 ”트럼프 당선은 한은의 금리 인하가 수월하지 못할 환경을 조성하는 요인이 될 것“이라며 ”점진적 금리 인하라는 기본 전망을 훼손해 금리 변동성을 높일 수 있다“고 평가했다.

![[포토] 광화문광장 나눔온도 70.5도](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600729t.jpg)

![[포토]조중석 이스타항공 대표-고토다 도쿠시마현지사 인사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600693t.jpg)

![[포토]여야 합의 강조하는 한덕수](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600665t.jpg)

![[포토]김용현 전 국방부 장관 변호인단 기자회견 열어](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600563t.jpg)

![[포토]윤이나,밝은 모습 인터뷰 시간](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600087t.jpg)

![[포토]명동성당 성탄 대축일 미사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500276t.jpg)

![[포토]다시 돌아온 있지 리아](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500136t.jpg)

![[포토]크리스마스엔 스케이트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500245t.jpg)

![[포토]37번째 거리 성탄예배 열려 방한복·도시락으로 사랑 나눔](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500231t.jpg)

![[포토]조국혁신당 공수처 앞에서 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500219t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)

![출근길 영하 10도 맹추위…충청·전북 20Cm 폭설[오늘 날씨]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122700029h.jpg)