금융당국이 올 연말까지 카드사 가맹점 수수료율의 근거가 되는 적격비용 제도개선 방안을 발표할 예정인 가운데 해당 규제를 과감히 폐지하거나 기간을 조정해야 한다는 주장이 제기됐다. 이미 현 수수료율은 금리 인상기를 대비하지 못하는 데다가 최근 카드사들의 수익성 악화로 인해 한계 상황에 봉착했다는 목소리다.

|

김상봉 한성대학교 교수는 23일 신용카드학회에서 개최한 ‘KOCAS 컨퍼런스 2023’에서 카드사의 미래수익창출과 비용절감을 위한 사업전략 방한의 일환으로 이 같은 규제완화가 필요하다고 주장했다.

카드사 가맹점 수수료 이슈는 카드업계의 해묵은 논란거리다. 지난 2012년 여신전문금융업법 개정에 따라 수수료를 업종별 수수료 체계에서 적정원가에 기반한 체계로 변경됐는데, 금융당국을 비롯해 정치권에서도 매번 인하를 요구하면서 14년간 14차례에 걸쳐 꾸준히 수수료율이 낮아졌다.

하지만 현재의 적격비용 산출제도는 △자금조달비용 △위험관리비용 △일반관리비용 △승인·정산비용 △마케팅비용이 상승하는 시기를 반영하지 않았다는 지적이다. 김 교수는 “카드 수수료율은 거의 한계 상황까지 왔다”며 “영세·자영업자가 모든 매출액 구간에서 고르게 수수료 부담 경감 혜택과 세액공제를 받으며 수익이 증가한 반면 카드사는 신용판매의 경우 수수료에서 적자를 면치 못하고 있는 것은 정상적인 시장이라고 볼 수 없다”고 주장했다.

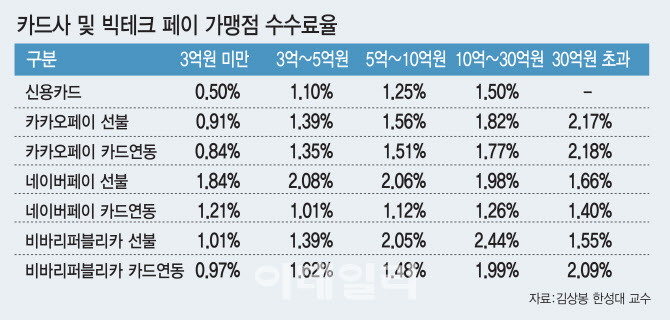

김 교수는 간편결제 서비스를 제공하는 빅테크의 경우 수수료율 규제가 없다는 점도 문제 삼았다. 김 교수는 “동일서비스 동일규제를 위해서도 빅테크 규제를 세워 형평성을 확보해야 한다”면서 “적격비용 산출제도를 폐지하거나 기간을 조정해야 한다”고 강조했다.

“법정최고금리, 연동형으로 바꿔야”

김 교수는 법정최고금리의 제도개선에 대해선 ‘연동형 최고금리 체계’를 검토할 필요성이 있다고 제언했다. 1금융권과 2금융권의 법정최고금리를 차등 적용해 저신용자가 불법 사금융으로 이동하는 리스크를 대비하자는 것이다.

현재 우리나라는 법정최고금리를 연 20%로 고정하는 고정형 법정최고금리를 채택하고 있다. 해외의 경우 프랑스와 이탈리아 등 주요 선진국들이 연동형 최고금리체계를 운용하고 있다. 1금융권과 마찬가지로 2금융권도 최고금리가 20%로 제한되면서 조달금리 인상시 카드사 등 차주 리스크가 큰 2금융권에선 역마진 우려가 커지고 있다. 이로 인해 대출 창구가 좁아져 오히려 취약계층이 불법사금융으로 이동, 피해를 입는 문제가 발생하고 있다. 김 교수는 “금리기준은 동종 시장대출금리를 사용하되 카드채 발행금리에 가산금리를 기준으로 설정하고 연동형 최고금리는 민관합동 금리결정위원회가 정하는 방법이 있다”고 제시했다.

![[포토] 평창고랭지 김장축제](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501303t.jpg)

![[포토] 종로학원, 대입 합격점수 예측 설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501114t.jpg)

![[포토]이재명 민주당 대표 '징역 1년에 집행유예 2년'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501110t.jpg)

![[포토]'구속VS무죄' 이재명 공판 앞두고 쪼개진 서초동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500881t.jpg)

![[포토] 개인정보보호위원회 기자설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500752t.jpg)

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)