|

28일(현지시간) 엔비디아는 2분기 매출액 300억 달러로, 컨센서스(289억 달러)를 소폭 넘어서는 실적을 발표했다. 2분기 매출액은 전 분기 대비 15%, 전년 동기 대비 122% 성장한 수준이다. 3분기 가이던스 역시 325억 달러로 발표하면서 시장 기대치(319억 달러)를 넘었다.

젠슨 황 최고경영자(CEO)는 실적 발표와 컨퍼런스콜 이후 블룸버그TV와 한 인터뷰에서 “차세대 AI 칩 블랙웰(Blackwell) 공급량이 아주 많을 것이고, 더 늘릴 수 있을 것”이라며 “블랙웰 칩 샘플이 이미 파트너와 고객사에게 배달 중”이라고 말했다. 4분기 블랙웰 수익에서 수십억 달러가 발생할 것으로 예상했고, 블랙웰에 대한 수요는 공급을 크게 상회하며 내년에도 이 같은 상황이 이어질 것으로 봤다.

엔비디아는 기존 AI 칩인 호퍼(Hopper) 수요가 여전히 강하고, 블랙웰은 샘플링에 들어가 4분기에 생산을 시작한다고 강조했다. 이는 GB200 출하가 지연될 수 있다는 우려를 불식시키는 것으로, 자연스럽게 HBM 수요 역시 계속 이어지리란 분석이 가능해진다. 황 CEO는 미국 클라우드서비스공급사(CSP) 등이 계속해서 엔비디아의 AI 가속기를 찾으리라 전망했다. 황 CEO는 엔비디아를 필두로 AI 혁명이 여전히 빠른 속도로 진행 중이며, 지속적인 성장에 대해서도 강한 확신을 보였다.

|

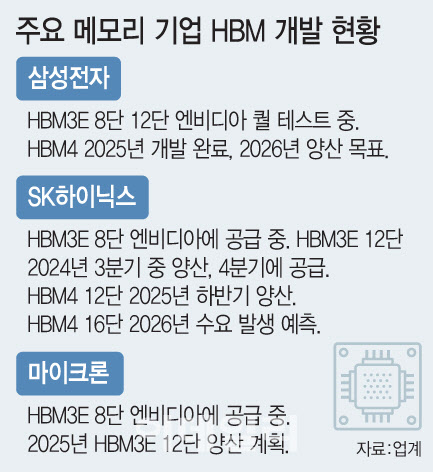

시장에서 엔비디아 주가가 약세를 보인 것은 성장률 둔화에 대한 우려가 반영된 것으로 풀이된다. 전반적인 실적 상향 추세는 훼손되지 않아 AI 메모리 수요는 이어질 전망이다. 이에 따라 올해 하반기 삼성전자(005930)와 SK하이닉스(000660)의 HBM 수요도 견고할 것으로 예측된다.

시장조사업체 트렌드포스에 따르면, 엔비디아의 호퍼 칩 라인 제품인 H200 출하로 엔비디아의 HBM3E 소비점유율은 60% 이상으로 높아질 것으로 예측했다. 이어 블랙웰 제품이 본격적으로 양산되면, HBM3E의 포괄적인 채택, 제품 단수 증가, 단일 칩 HBM 용량 증가로 엔비디아의 HBM3E 소비가 85% 이상 커질 것이란 전망이다.

현재 SK하이닉스는 H200에 HBM3E 8단을 납품 중이다. SK하이닉스는 HBM3E 12단 샘플을 엔비디아에 전달했고, 4분기 본격적인 공급을 목표로 하고 있다. 삼성전자 역시 HBM3E 퀄테스트 통과 이후 본격적으로 엔비디아 공급을 시작할 것으로 점쳐진다.

김양팽 산업연구원 전문연구원은 “엔비디아 2분기 실적도 양호하고, 전망 역시 긍정적으로 봤다”며 “주가가 하락하고 있으나 이를 실적과 연동해서 볼 필요는 없다”고 강조했다.

이어 “HBM 역시 마찬가지다. 엔비디아 AI 가속기가 수요보다 공급이 부족한 상황이기 때문에 HBM 납품 물량은 늘어날 수밖에 없다”며 “올해 하반기에는 삼성전자와 SK하이닉스가 엔비디아에 HBM 납품을 하게 될 것”이라고 설명했다. 수요가 공급보다 더 많은 상황으로, 시장이 커지는 상황에서 삼성과 SK하이닉스의 매출이 더욱 늘어나리라 전망했다.

![[포토]의정갈등에 피해는 환자에게…](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200764t.jpg)

![[포토]사랑의열매, '희망2025나눔캠페인' 시작… 목표액 4497억원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200776t.jpg)

![[포토] 서울 중장년 동행일자리 브랜드 선포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200708t.jpg)

![[포토]'본회의장 향하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200677t.jpg)

![[포토]표정 어두운 우원식 국회의장, '오늘 예산안 상정 안 해'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200559t.jpg)

![[포토] 화학물질저감 우수제품 발표하는 이병화 환경부 차관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200532t.jpg)

![[포토]교보생명 광화문글판, 유희경 시인 ‘대화’로 새단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200500t.jpg)

![[포토]우정사업본부, 2025 연하우표 발행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200431t.jpg)

![[포토]비상의원총회, '대화하는 추경호-조정훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200384t.jpg)