|

23일 금융감독원 전자공시에 따르면 디아크에서 인적분할한 두올물산홀딩스는 지난 21일 K-OTC 상장사인 두올물산과 합병등기를 신청했다. 등기가 완료되면 한국예탁결제원이 절차에 따라 두올물산홀딩스 주주들에게 두올물산 주식을 교부하게 된다. 두올물산측은 3월 중에 주식교부가 이뤄질 것으로 예상하고 있다.

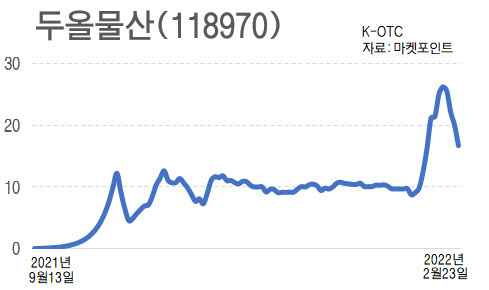

두올물산은 최근 드라마틱한 주가 급등으로 주목받았다. 지난해 9월13일 K-OTC에 상장해 535원으로 거래를 시작한 후 10월 들어 1만원을 넘겼고 11월에는 11만원도 넘어섰다. 이후 주가는 10만원대에서 등락을 보이다 이달 들어 다시 상승세를 재개, 지난 17일 장중 한때 28만5000원까지 치솟았다. 5개월 새 주가가 532배 가량 뛴 것이다.

이후 나흘째 내리막길을 걸으면서 16만원대로 내려왔지만 거래 첫날과 비교해 여전히 310배 높다. 시가총액으로 따져보면 16조원선으로 유가증권시장에서 이날 기준 23위인 LG생활건강(15조2700억원)을 웃돈다.

두올물산은 자동차 내외장재 제조업체로 당초 디아크(옛 온코퀘스트파마슈티컬(078590))의 100% 자회사였다. 디아크는 자동차사업부를 비롯해 생명공학사업부, 제조관리사업부문을 영위하다 작년 5월 1:1:1 인적분할을 통해 디아크, 두올물산홀딩스, 오큐피바이오의 세 개 회사로 인적분할했다. 이 과정에서 두올물산은 두올물산홀딩스 자회사로 편입됐다.

|

디아크가 이처럼 세개 회사로 쪼갠 것은 감사의견 거절 사유를 해소하기 위해서였다. 디아크는 지난해 3월 회계법인으로부터 감사의견 거절을 받아 상장폐지 사유가 발생했고, 거래정지됐다. 당시 감사를 담당했던 다산회계법인은 디아크가 캐나다 온코퀘스트로부터 양수한 난소암 등 치료제 권리와 임상프로그램을 3752억원 규모의 무형자산으로 계상한 것에 대해 적정성을 확인할 근거가 충분치 않다는 이유로 의견거절을 부여했다. 현물출자하기로 한 부분에 대해서도 불확실성이 있다고 문제 삼았다. 이에 따라 바이오 무형자산을 인적분할해 떼어낸 것이다.

디아크는 기존 자동차 사업부문을 유지하고 오큐피바이오는 온코퀘스트의 무형자산을 받아 생명공학사업부문을 영위하는 한편 두올물산홀딩스는 투자 및 제조관리를 맡았다.

문제는 디아크가 거래정지되기 전 공매도했던 이들이다. 인적분할은 기존 회사 주주들이 지분율대로 신설법인의 주식을 나눠갖는 수평적 분할방식이기 때문에 디아크 주식을 갖고 있던 투자자는 두올물산홀딩스와 오큐피바이오 주식을 똑같이 받았다.

이 가운데 두올물산홀딩스가 K-OTC에 상장된 100% 자회사 두올물산과 최근 합병하면서 공매도 투자자들 발등에 불이 떨어진 것이다. 양사는 1:1 비율로 지난 21일 합병완료했고 두올물산홀딩스 주주들은 두올물산 주식을 교부받았다. 이들이 주식 상환을 요구하면 공매도한 이들은 합병신주 상장일로부터 3일 이내에 주식을 상환해야 한다. 두올물산 주가가 급등한 만큼 공매도 투자자들은 대규모 손실이 불가피한 상황이다.

공매도 잔고 15억…대부분 해외 헤지펀드

18일 기준 디아크에 대한 공매도 잔고는 63만7773주로 금액으로는 15억1790만원 수준이다. 해외 헤지펀드가 국내 증권사 8곳을 통해 공매도에 나선 것으로 전해진다.

공매도한 이들은 주식을 사서 되갚아야 하는데 인적분할된 만큼 디아크와 두올물산(두올물산홀딩스와 합병법인), 오큐피바이오 주식을 확보해야 한다. 하지만 디아크는 거래정지된 상태고 오큐피바이오는 비상장사라 주식을 확보하기 어려운 상태다. 두올물산은 K-OTC에서 매수가능하지만 유통가능물량이 15%에 불과한데다 주가도 급등해 공매도 투자자들의 손실이 수천억원대에 달할 것으로 보인다.

한 증권업계 관계자는 “외국계 헤지펀드의 손실 규모가 수천억원대인 것으로 파악된다”며 “인적분할과 후 K-OTC 상장 자회사와의 1대1 합병으로 공매도 투자자들의 손실이 커졌다”고 말했다.

디아크의 감사의견 적정 여부와 한국거래소의 상장적격성 실질심사 통과 여부에도 귀추가 주목되고 있다. 이창현 디아크 대표는 “바이오사업부를 떼어서 인적분할했기 때문에 감사의견 거절 사유는 해소됐다고 본다”며 “작년 한해에 대한 감사보고서에서는 적정 의견이 나올 것으로 기대하고 있다”고 말했다.

![‘비상계엄인데’ 국방위 회의실서 게임한 장성 시끌 [영상]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121100339b.jpg)

![[포토] 서울시 비상경제회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121100621t.jpg)

![[포토]법사위 전체회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121100594t.jpg)

![[포토]탄핵 정국 연말 특수 기회 사라진 식당](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121001231t.jpg)

![[포토]조정훈-조지연, '비공개 의원총회 참석'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121000859t.jpg)

![[포토]국방위, '軍의 눈물'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121000666t.jpg)

![[포토] 교보문고, 한강 작가 초상화 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121000577t.jpg)

![[포토]한덕수 국무총리와 국무위원들, 국기에 대한 경례](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121000570t.jpg)

![[포토]김학균 센터장, 야당 정무위 대상으로 설명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121000537t.jpg)

![[포토]최고위, '대화하는 이재명-김민석'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121000403t.jpg)