[이데일리 김성진 기자] 두산그룹이 그룹 내 핵심 캐시카우인 두산밥캣을 두산로보틱스 자회사로 편입한 뒤 합병하기로 결정하면서 지주사 ㈜두산의 수익성도 강화될 전망이다. 그룹 내 이익 97%를 책임지는 두산밥캣이 ㈜두산의 손자회사에서 자회사로 올라와 배당 수익 증가가 예상되기 때문이다.

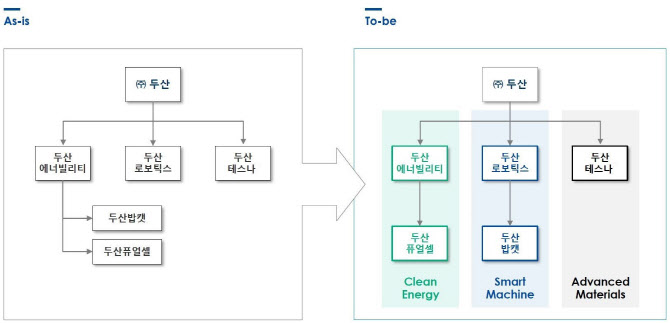

22일 업계에 따르면 두산은 내년 상반기를 목표로 두산로보틱스와 두산밥캣을 합병을 추진한다. 앞서 지난 11일 두산은 사업의 시너지를 극대화하기 위해 클린 에너지, 스마트 머신, 반도체·첨단소재 등 3대 축을 중심으로 하는 사업 구조 개편안을 내놨다. 이 사업 구조 개편안의 핵심은 바로 현재 두산에너빌리티의 자회사로 있는 두산밥캣을 두산로보틱스의 자회사로 만드는 것으로, 두산은 그 후속 절차로 양사를 합병해 하나로 만든다는 계획이다.

| | 두산그룹 사옥.(사진=두산.) |

|

양사 합병은 ㈜두산의 두산밥캣 지배력 확대로 이어질 전망이다. 현재 두산그룹은 ‘㈜두산→두산에너빌리티→두산밥캣’의 지배구조를 갖추고 있어 두산밥캣에 대산 ㈜두산의 실질지배력은 13.8% 수준으로 평가받는다. 그런데 두산의 계획대로 양사가 합병을 진행할 경우 합병회사에 대한 ㈜두산의 지분율은 42%로 상승이 예상된다. ㈜두산으로서는 그룹 핵심 캐시카우인 두산밥캣을 비교적 높은 지분율로 바로 밑에 두게 된다.

이는 ㈜두산의 수익성 개선으로 이어질 가능성이 크다. 두산밥캣의 대규모 배당을 직접적으로 받을 수 있어서다. 두산밥캣은 2022년에는 1353억원, 2023년에는 1602억원 등 2년 연속 대규모 배당을 실시한 바 있다. 합병 후 ㈜두산의 합병회사에 대한 지분율을 42%라고 가정한다면 ㈜두산은 대략 650억원 수준의 배당 이익을 확보하게 된다. ㈜두산의 배당 수익이 2022년에는 156억원, 2023년에는 227억원이었던 점을 고려하면 배당 수익이 큰 폭으로 증가하는 것이다.

㈜두산은 사업형 지주사로서 지주사 역할과 자체 사업을 동시에 수행해왔다. 전자기판 제조와 정보통신업이 주력 사업이며 메모리, 자동차, 통신기기 등에 사용되는 동박적층판(CCL) 생산과 함께 계열 내 IT서비스를 제공하고 있다. ㈜두산은 모트롤과 산업차량 등 알짜 사업들을 영위하고 있었으나 2020년 유동성 위기 탓에 차례로 매각하며 사업 규모가 줄었다. 배당 수익이 늘어나면 다시 자체사업을 확대할 가능성도 있다.

| | 두산그룹 사업구조 개편안.(사진=두산.) |

|

손자회사에서 자회사로의 신분변화는 두산밥캣에도 긍정적이다. 무엇보다 적극적으로 인수합병(M&A)에 나설 수 있다는 게 장점이다. 공정거래법사 지주사의 손자회사는 피인수 기업 지분 100%를 인수해야 한다. 아직까지 이는 국내법인에만 적용되며 해외법인에는 50% 지분만 보유해도 괜찮지만, 재계에서는 이 규제를 M&A 활성화를 방해하는 족쇄로 인식되고 있다.

증권업계 전문가는 “두산밥캣과 로보틱스가 합병하면 ㈜두산의 배당 기반이 강화될 것”이라며 “이를 통해 계열사 지원과 신사업 추진 동력도 강화될 것으로 보인다”고 말했다.

![[포토]우정사업본부, 2025 연하우표 발행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200431t.jpg)

![[포토]비상의원총회, '대화하는 추경호-조정훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200384t.jpg)

![[포토]최상목 "野 감액안 허술한 예산…무책임 단독 처리 깊은 유감"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200344t.jpg)

![[포토]12월 LPG 국내 프로판 가격 인상](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100332t.jpg)

![[포토]초코과자 가격 상승](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100324t.jpg)

![[포토]점등 앞둔 사랑의 온도탑](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100312t.jpg)

![[포토]박찬대 “감액 예산안, 법정시한인 내일 본회의 상정”](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100294t.jpg)

![[포토]짙은 안개에 갇힌 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100227t.jpg)

![삼성전자, 4거래일 연속 하락…5만3000원대 사수 안간힘[특징주]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200408h.jpg)