[이데일리 이정훈 기자] 미국 연방준비제도(Fed·연준)의 공격적 통화긴축 우려와 유로존(유로화 사용 19개국)과 영국의 경제 및 금융시장 혼란 등이 한데 어우러지면서 한풀 꺾였던 달러화가 다시 힘을 받고 있다.

달러화와 정반대 방향으로 움직이고 있는 비트코인도 역사적으로 가장 강했던 10~11월 상승랠리 기대감이 무색할 정도로 좀처럼 힘을 쓰지 못하고 있다. 시장 전문가들도 달러화의 힘이 빠지지 않는 한 비트코인의 의미있는 반등도 수월치 않다고 보고 있다.

17일 시장 데이터업체인 코인마켓캡에 따르면 비트코인 가격은 이날 오전 11시45분 현재 24시간 전에 비해 0.3% 정도 상승한 1만9190달러 언저리에서 거래되고 있다. 주말 내내 1만9000달러를 지지선으로 삼고 지리한 공방만 벌였다.

|

시가총액 기준으로 2위 코인인 이더리움 가격도 1300달러선을 간신히 회복하고서도 안착하지 못한 채 등락을 반복 중이다. 이에 가상자산시장 전체 시가총액도 9215억달러 수준에서 횡보하고 있다.

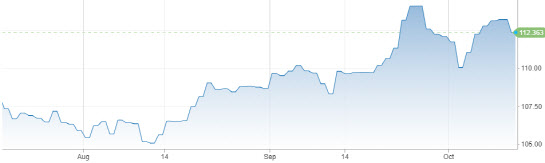

주요 교역 상대 6개국 통화를 바스켓으로 해 달러화 가치를 지수화한 달러인덱스는 지난 8월 잭슨홀 미팅에서 제롬 파월 연준 의장이 ‘인플레이션과의 전쟁’을 선언하며 통화긴축에 속도를 내겠다고 한 뒤로 9월에 20년 만에 최고치인 114선을 훌쩍 넘었다.

문제는 달러화와 정반대 방향으로 가고 있던 비트코인이 아직까지 이런 역(逆)상관관계의 고리를 끊지 못하고 있다는 점이다. 지금도 비트코인과 달러인덱스는 -0.6 안팎의 비교적 높은 상관계수를 보이고 있다.

|

이런 상황에서 달러화 강세를 막을 막한 대항마가 보이지 않는 만큼 앞으로도 달러 강세가 이어질 수밖에 없을 것으로 점쳐지고 있다. 현재 미 달러인덱스를 산출하는 바스켓 통화 중 가장 높은 58% 가까운 비중이 유로화이고, 그 뒤를 이어 일본 엔화(13.6%)와 영국 파운드화(11.9%)다. 즉, 유로와 엔, 파운드 등 3개국 통화 가치가 사실상 달러인덱스 방향을 좌우한다는 뜻이다.

유로화는 당분간 추가 하락이 불가피해 보인다. 미국은 11월과 12월 두 차례 연방공개시장위원회(FOMC) 회의에서 연속적으로 75bp 금리 인상이 점쳐지고 있는데, 유럽중앙은행(ECB) 행보는 더딘 편이다. 그나마 지난주말 피터 카지미르 ECB 정책위원이 “우리도 10월에 75bp 금리 인상을 할 수 있다”고 말했지만, 유로화는 움직임이 없었다.

파운드화도 마찬가지다. 리즈 트러스 총리가 일부 감세안을 유턴하면서 시장 불안을 달래기 위한 조치를 내놓고 있고 영란은행(BOE)도 금리 인상을 예고하고 있지만, 파운드화가 추락하고 국채금리가 뛰는 상황이 계속되는 지라 언제든 국채 매입을 재개해야할 수 있다.

일본 엔화도 상황은 크게 다르지 않다. 엔화가 달러대비 150엔 돌파를 눈 앞에 두면서 32년 만에 최저치에 이르고 있어, 이르면 이번 주중 일본은행이 시장 개입에 나설 수 있다는 관측이 나오고 있다.

미국 헤지펀드인 UBP의 키어 볼리 최고투자책임자(CIO)는 “최근 들어 투기적 거래자들이 달러 강세에 대한 베팅을 적극 늘리고 있는 만큼 달러화 추가 상승을 점치고 있다”면서 “이는 각 국에서의 통화긴축, 영국에서의 불안, 미국과 중국 간 갈등 등 정치적 이슈들까지 결합돼 달러 강세를 점칠 수밖에 없는 상황”이라고 말했다.

이어 찰리 모리스 바이트트리 에셋매니지먼트 CIO 역시 “최근 상관계수가 낮아지긴 했지만 비트코인과 스탠더드앤드푸어스(S&P)500지수 간의 연관성이 여전한 상황에서 주가가 하락하면서 투자심리가 약화할 수 있지만, 이제부터 중요한 것은 연준의 향후 행보와 그에 따른 달러화 가치”라고 말했다.

그는 “달러화 가치가 1985년 이후 가장 강한데다 연준도 역사적인 통화긴축을 하고 있는 만큼 연준이 어느 순간 긴축을 늦추면 달러값이 떨어지고, 비트코인과 금값이 동반 상승할 수 있을 것”이라며 달러화 방향성에 주목하라고 권고했다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![강 건너고 짐도 나르고…‘다재다능’ 이상이의 무한변신 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24113000161h.jpg)