|

15일 투자은행(IB) 업계에 따르면 스카이레이크는 아웃백 매각을 위해 크레디트스위스(CS)를 매각주관사로 선정하는 등 매각 준비에 나섰다. 매각 대상은 스카이레이크가 보유하고 있는 아웃백 지분 100%다. 스카이레이크는 앞서 지난 2016년 아웃백을 약 570억원에 인수했다.

스카이레이크는 지난해에도 아웃백 매각을 추진했지만 코로나19 확산 등으로 매각이 순탄하게 이뤄지지 못했다. 아웃백뿐 아니라 할리스커피나 뚜레쥬르 등 지난해 인수합병(M&A) 시장에 나왔던 식음료 매물 가운데 상당수가 시장의 예상보다 낮은 가격에 거래되거나 흥행에 실패했다.

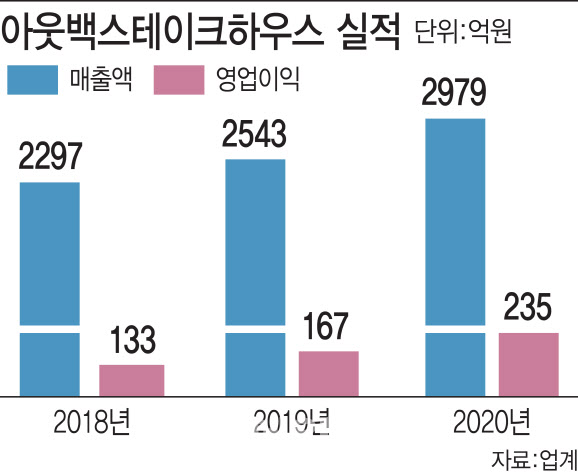

다만 아웃백은 지난해 코로나19 상황에서도 실적이 우상 향 곡선을 그리며 침체를 피해 갔다. 지난해 아웃백 매출액은 2979억원, 영업이익은 235억원으로 지난 2019년보다 각각 17.1%, 40.7% 증가했다. 외식 산업 전반이 부진한 가운데서도 프리미엄 신메뉴나 딜리버리 매장 확대 등에 기대어 성장을 이어갔다.

|

스카이레이크, 블라인드펀드 8년만 엑시트 속도

법정관리 상태에서 지난 2014년 스카이레이크에 인수된 알켄즈는 최근 매각됐고, 지난 2015년에 포트폴리오에 담았던 우진기전 역시 지난해 세컨더리 딜(PEF에서 PEF로의 손바뀜)을 통해 엑시트하는 데 성공했다. 이번에 진행하는 아웃백 매각이 성공적으로 끝나면 8호 펀드 청산에 속도가 붙을 것으로 보인다.

한편 스카이레이크는 지난해에는 두산솔루스를 7000억원에 인수한 한편, 7000억원 규모의 11호 블라인드펀드 모집을 완료했다. 스카이레이크는 11호 펀드를 통해 기존 주력 포트폴리오였던 IT기업 외에도 다양한 산업군으로 외연을 넓혀갈 것으로 보인다.

![[포토]의정갈등에 피해는 환자에게…](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200764t.jpg)

![[포토]사랑의열매, '희망2025나눔캠페인' 시작… 목표액 4497억원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200776t.jpg)

![[포토] 서울 중장년 동행일자리 브랜드 선포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200708t.jpg)

![[포토]'본회의장 향하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200677t.jpg)

![[포토]표정 어두운 우원식 국회의장, '오늘 예산안 상정 안 해'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200559t.jpg)

![[포토] 화학물질저감 우수제품 발표하는 이병화 환경부 차관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200532t.jpg)

![[포토]교보생명 광화문글판, 유희경 시인 ‘대화’로 새단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200500t.jpg)

![[포토]우정사업본부, 2025 연하우표 발행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200431t.jpg)

![[포토]비상의원총회, '대화하는 추경호-조정훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200384t.jpg)

![[포토]최상목 "野 감액안 허술한 예산…무책임 단독 처리 깊은 유감"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200344t.jpg)

![[단독]근로시간 저축제 논의 본격화하나…"반도체특별법보다 현실적"](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200947b.jpg)