|

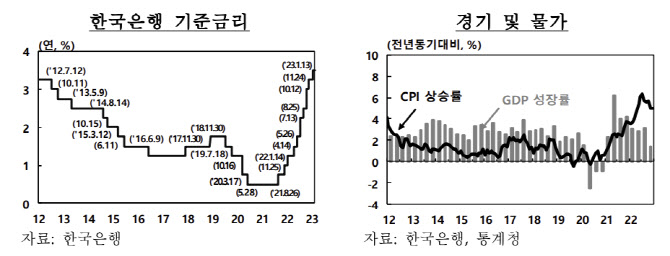

한은은 21일 국회 기획재정위원회 업무보고를 통해 “2021년 8월 이후 총 10차례에 걸쳐 기준금리를 3%포인트 인상했다”며 “인플레이션 기대 심리 확산을 억제하고 고물가 고착을 막기 위해 기준금리를 ‘긴축’적인 수준까지 인상했다”고 밝혔다. 이렇게 빠른 금리 인상에는 작년 미 연방준비제도(Fed·연준) 등 주요국 중앙은행의 빠른 금리 인상으로 외환부문 리스크가 높아진 점도 고려됐다고 한은은 설명했다.

다만 한은은 “목표 수준을 상회하는 오름세가 연중 지속될 것으로 예상되는 점을 고려할 때 물가안정에 중점을 두고 긴축 기조를 이어나갈 필요가 있다”고 강조했다. 이어 “그간의 금리 인상 파급 효과, 인플레이션 둔화 속도, 성장의 하방 위험과 금융안정 측면, 주요국 통화정책 변화 등을 면밀히 점검하면서 기준금리 추가 인상 필요성을 판단해 나갈 예정”이라며 1월 통화정책방향 결정문의 문구를 반복 언급했다.

|

한은은 물가 오름세가 둔화될 것으로 보이지만 불확실성이 크다고 평가했다. 공공요금 인상 우려도 이전보다 커진 분위기다. 한은은 “공공요금은 인상폭, 시기와 관련 불확실성이 큰 가운데 인상시 직접적인 물가 상승 효과 외에 여타 상품 및 서비스 가격에 대한 2차 파급 영향도 나타날 가능성도 있다”고 설명했다. 중국 활동 재개 등으로 국제유가 등 원자재 가격 상방 압력이 크다.

작년 9월말 레고랜드 부도 사태로 악화됐던 신용채권 시장은 빠르게 회복되고 있지만 차별화 조짐을 보이고 있다. 우량물(AA-등급) 신용 스프레드는 73bp로 작년 9월 26일 100bp가 확대된 것에 비해 회복된 반면 비우량물(A-등급)은 214bp로 여전히 높은 수준이다. CP시장도 마찬가지다. 일반CP는 1월 7조2000억원 순발행, 한 달 만에 순발행 전환됐고 ABCP(자산유동화증권)는 8000억원 순상환돼 넉 달 연속 순상환됐다. PF-ABCP는 8000억원 순발행에 그쳤다.

한편에선 비은행권의 부동산 프로젝트 파이낸싱(PF) 대출 부실 우려로 인한 재무건전성 악화 가능성도 잠재해있다. 비은행권의 PF대출 규모는 109조8000억원(작년 9월말)으로 2013년말(19조6000억원)보다 10배 이상 급증했다.

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![[포토] 의원들과 인사나누는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500985t.jpg)

![[포토] 2024 개발협력의 날 기념촬영](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500978t.jpg)

![[포토]안전운임제 확대 촉구](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500923t.jpg)

![[포토]허정무 ‘축구협회는 다시 태어나야’](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500080t.jpg)

![[포토]가을의 절정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500677t.jpg)

![[포토]스테파니 린, 리서치 헤드, 기업거버넌스포럼](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500657t.jpg)

![[포토] 김재홍 국립중앙박물관장, 상형청자 특별전](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500648t.jpg)

![[포토]가슴 뛰는 통일 대한민국을 위하여](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500462t.jpg)

![[속보]베센트 美재무장관 효과…다우 사상 최고치 경신](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600077h.jpg)