|

31일 서울 여의도 금융투자협회에서 열린 ‘일본 자본시장 개혁의 특징과 정책적 시사점’ 세미나에서 이 같은 주장이 나왔다. 세미나에 따르면 최근 10년간 일본기업 주가 수익률 상승 동인을 분석한 결과 배당수익률이 높고 자기자본이익률(ROE) 증가폭이 클수록 초과 수익률이 관찰됐다.

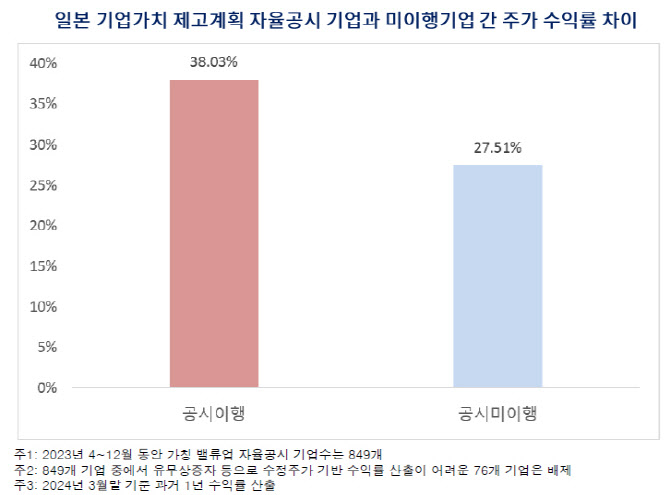

또 2023년 3월 이후 기업가치 제고 계획 공시를 이행한 기업이 미공시기업 대비 1년간 10.5%의 초과 성과를 기록했다. 일본 거래소의 기업가치 제고 계획 자율공시가 일본 상장기업 기업가치 제고로 이어졌다는 판단이다.

이날 발표자로 나선 에쓰로 구로누마 와세다대 교수는 2014년 스튜어드십 코드 제정부터 현재까지 이어지고 있는 일본 자본시장의 구조 개혁을 설명했다. 일본판 스튜어드십 코드가 도입되면서 기관투자자의 투자행동과 의결권 행사가 상장회사에 미치는 영향을 고려해 기관투자자가 기업의 가치 증진과 지속 성장을 촉진하기 위한 원칙을 정립했다.

이외에도 2022년 4월부터는 기업의 자본 비용 및 기업가치를 높이기 위한 경영방침 수립 및 공개를 권장했다. 구로누마 교수는 “많은 기업들이 자사주 매입과 배당 강화 등을 통해 주가 상승을 도모했다”며 “자본비용 및 기업가치 경영 실현을 위한 정보 공개 강화와 주주와의 대화도 진행 중”이라고 밝혔다.

일본판 밸류업을 시행한 결과 자본비용과 기업가치 제고를 통한 경영의 중요성에 대한 인식이 늘었다는 평가다.

특히 일본에서는 주주환원을 늘리고 성장성을 높인 기업에서 유의미한 주가 수익률 상승이 관찰됐다는 점에도 주목했다. 기업가치 제고 계획 자율공시 기업이 미공시 기업보다 유의미한 초과 수익률을 실현한 만큼, 한국 기업들도 밸류업 공시 이행에 참여해 상장기업 수익성과 성장성을 높여야 한다는 조언도 나왔다.

이 실장은 “한국 밸류업 프로그램은 중장기 시계에서 일관적으로 추진돼야 한다”며 “기업 자율성을 존중하며 기업가치 제고를 위한 인센티브 제시도 필요하다”고 했다.

이어 “기업지배구조 개선, 이사회와 경영진의 책임 경영 강화, 국제적 정합성을 고려한 세제 개선, 기관투자자 수요 기반 제고, 스타트업 육성 및 좀비기업 퇴출 등 다양한 제도 개선이 뒷받침돼야 한다”고 덧붙였다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![강 건너고 짐도 나르고…‘다재다능’ 이상이의 무한변신 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24113000161h.jpg)