|

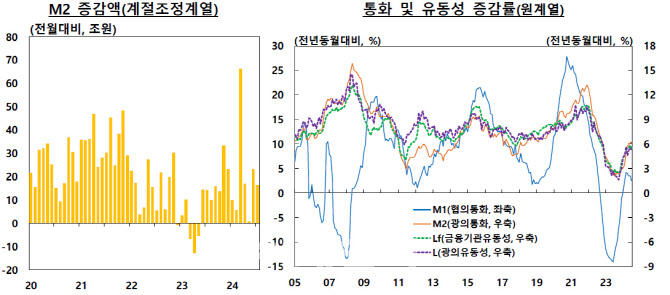

M2는 시중에 풀린 통화량을 나타내는 지표다. 현금, 요구불 예금, 수시입출식 저축성 예금을 포함하는 협의통화(M1)에 2년 미만 정기예·적금, 2년 미만 금융채, 2년 미만 금전신탁, 시장형 상품, 머니마켓펀드(MMF), 수익증권 등을 더한 것이다.

상품별로 보면 △수익증권(10조8000억원) △기타 통화성 상품(5조8000억원) △정기예·적금(5조3000억원) 등으로 자금이 유입됐고, △수시입출식저축성예금(-5조9000억원) △금융채(3조원) 등에선 자금이 빠져나갔다.

한은 관계자는 “7월 같은 경우 3년물이나 10년물 등 장기금리보다 통화안정증권 91일물 등 단기금리가 높은 역전 현상이 있던 때여서 단기 채권이 부각되며 자금이 크게 들어왔다”며 “경상수지 흑자로 경상거래 대금이 외화예금계좌에 들어오고 해외 투자자 예탁금도 외화예금상품에 흘러들어가며 기타 통화성 상품이 늘었다”고 설명했다. 이어 “7월 중순 이후 증권시장 변동성이 커지다보니 투자 대기 자금이 CMA로 몰린 영향도 있다”고 덧붙였다.

반면 수시입출식저축성예금은 지방정부를 중심으로 줄어 전월(2조3000억원) 대비 감소 전환했다. 금융채 역시 통화안정증권과 은행채가 순상환되면서 전월(2000억원) 대비 감소 전환했다.

M1 평잔(이하 계절조정계열 기준)은 1216조6000억원으로, 수시입출식저축성예금이 줄며 전월대비 4조원(0.3%) 감소했다. 금융기관유동성(Lf)평잔은 전월보다 9조8000억원(0.2%) 증가했고, 광의유동성(L) 월말 잔액은 전월대비 1조8000억원(0.0%) 줄었다.

|

![[포토]손태승 전 회장, 영장실질심사 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600794t.jpg)

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)

![[포토] '소상공인 힘보탬 프로젝트' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600583t.jpg)

![[포토]정부, 국무회의에서 세번째 `김여사 특검법` 거부권 건의 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600579t.jpg)

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![[포토] 의원들과 인사나누는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500985t.jpg)

![[포토] 2024 개발협력의 날 기념촬영](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500978t.jpg)

![[포토]안전운임제 확대 촉구](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500923t.jpg)