[이데일리 이정훈 기자] `그 많던 기관투자가들은 다 어디로 갔나?`

팬데믹(감염병 대유행) 발생 직후인 2020년 중반부터 1년 넘게 이어진 가상자산시장 대세 상승기는 한 마디로 `기관 장세`(기관투자가들이 집중적으로 자산을 매입하면서 시세 상승을 주도하는 상황)라 할 수 있다. 개인투자자들의 투기적 움직임에 기관들이 가세하면서 폭발적이면서도 지속 가능한 시세 분출이 가능했다는 얘기다.

그렇다면 작년 11월 6만9000달러에서 현재 1만9000달러까지 추락한 비트코인시장에는 기관투자가들이 얼마나 남아 있는 걸까?

|

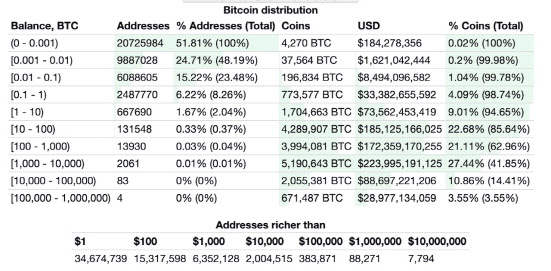

사실 가상자산시장 자체가 아직은 초기 단계인 만큼 정확한 시장 데이터가 주식시장에 비해 크게 부족한 상황인데, 시장 안팎에서는 그 비중이 1%도 채 안될 것으로 보고 있다. 실제 비트코인 분포 데이터를 보면 100BTC 이상을 가진 월렛 주소는 많아야 1만4000개 정도로, 전체 0.04%에 불과하다. 이에 그레이스케일 트러스트 등 기관들이 주로 투자하는 간접투자상품까지 다 합쳐야 1%를 넘을 것으로 보인다.

특히 올 들어 기관 자금 이탈은 더 심했다. 크립토컴페어에 따르면 100만달러 이상 투자금을 가진 법인으로 정의한 기관투자가들의 펀드 순자산(AUM)은 8월 말 현재 258억달러에 머물러 있다. 비트코인 가격이 역사상 최고치였던 작년 11월의 700억달러는 고사하고 500억달러가 넘었던 올 3월 수준에 비해서도 반토막 난 상태다. 이는 기관투자가 자금이 이탈한 것일 수도 있고, 가격이 급락하면서 기관 투자금의 평가액이 줄어든 탓도 있다.

|

이는 각 법인의 자산관리자들을 상대로 한 설문조사 결과에서 유추할 수 있는데, ‘가상자산 투자에서 가장 크게 걱정하는 부분이 무엇인가’라는 질문에 응답자의 62%는 ‘높은 가격 변동성’이라고 답했고, ‘시장 내에서의 가격 조작 가능성’(50%)과 ‘시장 전망의 불확실성’(45%), ‘규제 부재 또는 불확실성’(42%) 등이 그 뒤를 이었다.

이런 상황에서 여전히 기관 자금 유입을 기대하기 힘든 건 상대적으로 쪼그라 들어있는 시장 규모나 여전한 규제 불확실성, 취약한 거래 인프라 등을 꼽을 수 있다.

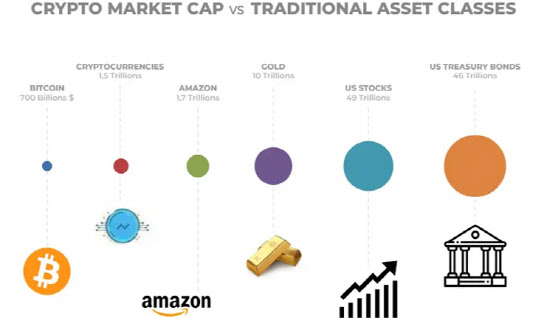

현재 가상자산시장은 전체 시가총액이 1조달러에도 못 미치고 있는데, 이는 애플이라는 단일 종목 시총의 절반에도 안되는 수준이다. 션 에거 크립토닷컴 대표는 “현재 코인시장 시총이 너무 빈약하다”며 “이 정도로는 대형 기관투자가들이 시장에 진입할 수 있는 기준을 충족시킬 수 없다”고 잘라 말했다.

|

또 하나 취약한 거래 인프라도 문제다. 피델리티나 코인베이스 등이 기관투자가들을 위한 코인 수탁(커스터디) 업무에 나섰지만 여전히 그 수가 부족한데다 위험평가 서비스 등은 거의 전무한 상황이라 기관들이 선뜻 참여를 결정하기 어렵다는 것. 에드워드 한 뱅크오브아메리카(BoA) 디지털에셋 대표도 “사실 월가 은행들이라면 모두가 다 코인시장을 들여다 보고 있을 것”이라며 “다만 실제 참여를 위해선 투자 지원이 필요하다”고 말했다.

다만 최근 나스닥그룹이 기관투자가들의 비트코인, 이더리움 거래를 지원하기 위한 수탁서비스에 나서기로 했고, 찰스슈왑과 피델리티 디지털에셋과 시타델증권 등이 힘을 합쳐 만든 EDX마켓이 기관들을 위한 코인 거래를 곧 개시하는 등 기관 참여를 독려하기 위한 준비 작업은 한창 이뤄지고 있다.

이렇다 보니 마이크 노보그라츠 갤럭시디지털 최고경영자(CEO)는 “블랙록과 코인베이스가 기관투자가 고객들을 위한 사업에 함께 뛰어드는 등 기관들이 속속 이 시장에 발을 담그고 잇다”며 “더디긴 하지만 참여가 늘어나고 있는 만큼 가격이 더 빠질 때 버팀목 역할을 해줄 수 있을 것”이라고 기대했다.

헨릭 앤더슨 아폴로캐피탈 최고투자책임자(CIO) 역시 “코인에 보수적인 기관들도 조만간 입장을 바꿀 수도 있을 것”이라며 “최근 들어 퇴직연금 운용사 등 기관들이 디지털 자산에 뛰어들 시기를 가늠하고 있다”고 했다. 다만 당분간은 큰 기관들보다는 가족 투자회사나 헤지펀드, 소규모 부띠끄 위주로 참여가 늘어날 것으로 예상했다.

![[포토]명동성당 성탄 대축일 미사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500276t.jpg)

![[포토]크리스마스엔 스케이트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500245t.jpg)

![[포토]37번째 거리 성탄예배 열려 방한복·도시락으로 사랑 나눔](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500231t.jpg)

![[포토]조국혁신당 공수처 앞에서 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500219t.jpg)

![[포토]우리 이웃을 위한 크리스마스 선물](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500173t.jpg)

![[포토]메리크리스마스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400797t.jpg)

![[포토]즐거운 눈썰매](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400779t.jpg)

![[포토]취약계층 금융 부담 완화, '인사말하는 이재연 원장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400633t.jpg)

![[포토]국민의힘 의원총회, '모두발언하는 권성동 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400506t.jpg)

![[포토]윤석열 대통령 탄핵심판 첫 변론 준비기일 27일 예정대로 진행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400433t.jpg)