[이데일리 임성영 기자]소득공제 받기 위해서 연금저축 가입한 분들 많으실텐데요. 올해부터 가입해서 소득공제를 받고자 하시는 분들이나 가입하신 분들 중에서도 납입금이 100만원이 안돼시는 분들은 빨리 서두르셔야겠습니다. 왜 그런지 임성영기자가 취재했습니다.

소득공제용으로 인기가 많은 연금저축.

올해부터는 소득공제 한도가 기존 300만원에서 400만원으로 확대됩니다.

따라서 소득공제로 되돌려 받을 수 있는 금액도 달라집니다. 과세표준 구간에 따라 최대 154만원까지 되돌려 받을 수 있습니다.

하지만 올해 400만원의 소득공제를 받기 위해서는 이번달 내에 적어도 100만원을 불입해야 합니다.

분기별로 납입할 수 있는 금액이 300만원으로 한정돼 있기 때문입니다.

따라서 앞으로 남은 4분기에 최대로 납입할 수 있는 금액이 300만원이기 때문에 나머지 100만원을 이번달 안에 불입하지 않으면 최대 공제해택은 받을 수 없게 됩니다.

또 지난해 300만원에 맞춰 불입하던 고객 중 400만원에 대한 공제혜택을 원할 경우 새로운 상품을 가입해 400만원을 채우는 것보다 수수료 등을 고려할 때 기존 상품에 추가납입을 하는 방법이 더 유리합니다.

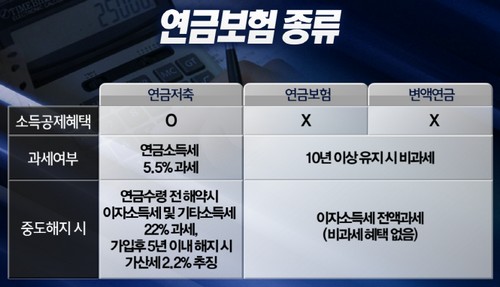

한편, 연금보험 소득공제 폭이 확대됨에 따라 연금저축으로 소득공제 혜택을 더 받을지 혹은 연금보험 등 비과세 상품에 가입하는 것이 유리할지. 연금상품 선택에 대한 고민이 커지고 있습니다.

연금저축은 매년 소득공제 혜택을 받을 수 있다는 점이 장점입니다. 하지만 수령시 연금 소득세 5.5%를 원천징수하며 중도 해지 할 경우 손해가 크다는 단점도 있습니다.

반면, 연금보험은 지금 당장 소득공제 혜택을 받을 수는 없지만 비과세 상품으로 연금가입 기간이 10년 이상일 경우 세금을 내지 않는다는 점이 장점으로 부각되고 있습니다.

따라서 일단 가입하고 보기 보다는 상품별로 장·단점이 다른 만큼 자신의 소득과 원하는 혜택에 따라 꼼꼼히 따져볼 필요가 있습니다.

이데일리 임성영입니다.

Q. 작년까지는 연금저축 300만원까지 소득공제를 해줬기 때문에 300만원씩 납입하시던 분들이 많았을 텐데요. 400만원까지 늘어났죠. 그래서 이 나머지 100만원을 어떻게 채워야 할지 고민하시던 분들이 많을텐데. 100만원을 추가납입하는 게 더 유리하다고요? 이유가 뭔가요?

네, 그렇습니다. 추가 납입을 하게 될 경우 기존 상품에 금액만 늘리는 것이기 때문에 사업비용으로 들어가야 하는 수수료 없죠. 하지만 100만원으로 새로운 상품에 가입하게 되면 가입시에 드는 사업비 명목의 수수료가 있기 때문에 이 수수료 부분을 고려할 때 100만원을 추가로 고객이 부담해야 하기 때문입니다.

파는 입장에서는 수수료를 받는게 조금 더 이익이겠지만 고객 입장에서는 수수료를 안내는 게 더 이익이겠죠.

Q. 리포트에서처럼 소득공제 한도가 400만원으로 늘어나면서 400만원 다 연금보험을 들어야 할지 아니면 다른 상품에 투자를 해야 할지 고민이 되긴 하던데요. 100만원 차를 무시할 수 가 없거든요. 가장 궁금한 건, 그래서 어떤 상품을 선택하는 것이 가장 유리하다는 건가요?

가장 유리하다고 저도 꼭 집어 드리고 싶지만 사실 연봉에 따라 그리고 본인이 어떤 혜택을 원하느냐에 따라 적합한 상품이 다 다릅니다.

Q. 역시 꼼꼼히 따져볼 필요가 있다는 얘기네요?

그렇습니다. 먼저 연금저축은 소득이 높고 노후에 안정적으로 자금을 받고 싶은 사람에게 적합하다고 합니다.

연금저축은 소득공제 혜택 때문에 많이들 드시는데요. 연금저축에 가입하는 우리나라 직장인 평균 연봉을 보면 대게 3000만원~4000만원 정도입니다. 그런데 4000만원 이하일 경우에는 소득공제가 생각보다 크지 않습니다.

그런데다가 연금저축은 나중에 연금을 받을 때 5.5% 세금을 물게 됩니다. 그러니까 지금 소득공제 받는거 나중에 세금으로 도로 나간다고 보셔도 될 것습니다. 또 중간에 인출도 불가능하고, 중도해약 하게되면 그때까지 소득공제 받은 걸 다시 토해내야 하고요.

5년 이내에 해지하면 불어난 금액에서 해지가산세라고 해서 2.2% 또 내야 하는 등 중간에 해지하게 되면 큰 손해를 봅니다.

Q. 일단 연금저축은 연봉이 높은 사람 중 오래 두고 안정성을 추구하는 사람에게는 좋겠지만 그렇지 않은 사람일 경우 오히려 안좋을 수도 있겠네요. 연금보험은 비과세 상품인데, 이 상품은 어떤 사람들에게 적합한가?

비과세 상품은 일단 소득공제 혜택이 없기 때문에 소득공제가 목적이신 분들은 절대 가입하시면 안되고요. 그 보다는 노후 생활비 마련이 목표이신 분들에게 적합하다고 합니다 일단 보험설계사들은 연금저축보다는 비과세 상품을 더 추천하는 편입니다.

일단 비과세 상품에는 연금보험과 변액연금 2가지가 있는데요. 연금보험은 많이들 아시죠. 10년 이상 보험을 유지할 경우 세금을 안내도 됩니다. 대신에 공시이율이 적용이 되는데요. 비과세가 된다는 건 장점이지만요.이런 점도 따져 보셔야 합니다.

공시이율에 맞춰서 금리가 그때 그때 달라지는데 최근 금리는 점점 낮아지고 있죠. 다른 선진국들을 봐도 앞으로 우리 나라 금리는 하향 추세에 있다고 할 수 있습니다.

따라서 이러한 점을 고려 했을 때도 내가 지금 당장 소득공제 받고 나중에 세금을 떼는 것보다 공시이율에 따라 금리적용을 받고 나중에 세금을 안 떼는 것이 더 이익인지를 따져볼 필요가 있습니다.

Q. 비과세상품 중 변액연금도 포함된다고 하는데 이건 연금보험과 뭐가 다른건가?

좀 더 투자성향이 강한 상품이라고 볼 수 있겠습니다.

이 상품은 펀드나 주식 등에 투자 하는 건데요. 따라서 내가 낸 연금이 투자가 잘 되서 이익이 아주 많이 날 수도 있습니다.반면, 이익이 안 좋을 경우도 있겠죠. 이럴 때는 투자자가 책임을 져야 합니다.

판매자들은 과거 10년간 국내 주식시장의 상승률을 얘기하면서 앞으로 주식시장이 올라갈 수 밖에 없어서 이 상품이 유리하다고들 얘기를 많이 합니다.

또 변액연금 상품 중에서는 원금을 100% 보장해 주는 상품이 많이 있다고 하는데요. 사실 연금의 경우에는 만기 시 금액과 원금의 차이가 상당히 크기 때문에 원금 보장해준다고 해도 손해일 수 있습니다.

물론 요즘에는 원금의 200%와 300%를 보장해 주는 상품도 나오고 있다고 하더라고요.

이러한 상품별 장점과 단점을 잘 따져서 적은 원금으로도 많은 연금을 받을 수 있는 최선의 상품을 찾는 것이 가장 좋은 방법이라고 할 수 있겠습니다.

![[포토]은행권 소상공인 금융지원 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300609t.jpg)

![[포토]인사청문회 출석한 마은혁 헌법재판관 후보자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300404t.jpg)

![[포토]아침 영하 10도, 꽁꽁 얼어붙은 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300843t.jpg)

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)