|

전체 79개 저축은행의 올해 1분기 순손실이 600억원에 이르며 개별 사업장마다 비상경영체제에 돌입한 상황에서 취약차주에 대한 만기 연장 등 금융 지원까지 고려해야 할 처지에 놓였기 때문이다. 업계 내부에서는 사실상 당국의 압박에 채무조정 실적 관리마저 더욱 신경 써야 하는 지경에 놓였다며 시름이 깊어지고 있다.

2일 저축은행업계에 따르면 취약·연체차주에 대한 채무조정 활성화에 나서라는 당국의 권고에 따라 최근 관련 업무 인력 구성에 들어갔다.

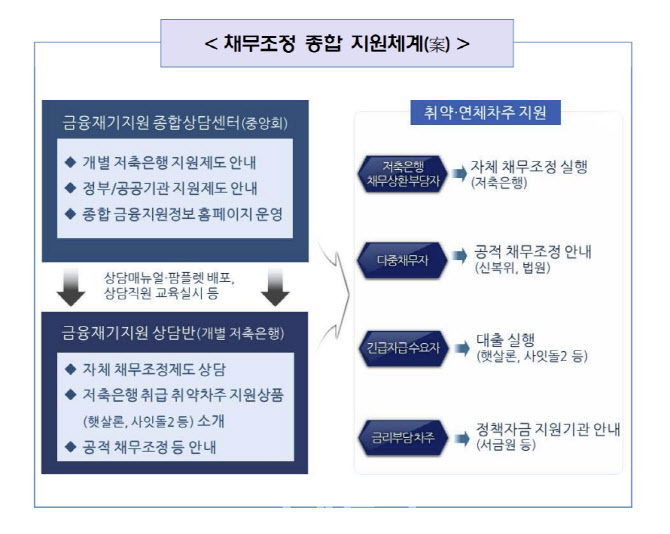

채무조정 활성화 프로젝트는 크게 금융재기지원 종합상담센터(이하 상담센터)와 금융재기지원상담반(이하 상담반)’으로 구성된다. 상담센터는 저축은행중앙회, 상담반은 개별 저축은행에서 설치한다.

상담센터는 중앙회 전담 직원 1명과 저축은행 직원 3명 등 총 4명 내외로 구성한다. 이를 위해 각 저축은행은 3개월에 걸쳐 돌아가며 담당 직원을 파견하기로 했다. 주요업무는 △채무조정 관련 상담 매뉴얼 제작 △상담센터 업무프로세스 준비 △채무조정 관련 상담 등을 통해 전반적인 채무조정 실적 집계를 관리한다.

저축은행중앙회는 채무조정 활성화를 위해 △임직원 면책제도 도입 △채무조정심의위원회 운영기준 마련 △비적격자 대환대출 승인기준 완화 등 관련제도 개선도 추진할 예정이다.

|

또 다른 관계자는 “저축은행의 고객들은 대부분 다중채무가 많은데 채무조정 활성화를 진행하면 채무 돌려막기 등 고객 악용의 소지가 있을 수 있다”고 우려했다.

특히 채무조정제도가 본격화하면 정상채권도 요주의로 분류해야하는 경우가 다수 발생할 수 있어 향후 적립금을 더 많이 쌓아야 이슈도 생길 수 있다는 점도 업계에서는 부담으로 작용하고 있다.

금융감독원은 저축은행의 채무조정이 활성화될 수 있도록 채무조정 업무 유공자 포상을 비롯해 우수 저축은행에 대한 제도적 인센티브 방안을 모색하고 있지만 실질적 혜택을 제시할지는 미지수다.

금감원 관계자는 “현재는 채무조정 실적을 소비자 보호 실태평가에 반영하는 방안을 검토하고 있다”면서 “채무조정에 따른 정상채권 분류 등 건전성 문제는 리스크 관리 차원에서 다른 업권도 공통적으로 해당되기 때문에 저축은행만 풀어줄 수 있는 사안이라 볼 순 어려운 부분”이라고 설명했다.

![[포토]환율은 오르고 코스피-코스닥 하락](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111101008t.jpg)

![[포토]'이보미 골프 갤러리'오픈](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100375t.jpg)

![[포토]2025학년도 수능 3일 앞으로](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100917t.jpg)

![[포토]미국 대선 영향, 비트코인 8만1000달러 돌파](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100878t.jpg)

![[포토] 29회 농업인의날](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100842t.jpg)

![[포토]김장나눔 펼치는 함영주 회장과 하나금융그룹 임직원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100765t.jpg)

![[포토]'발언하는 손경식 회장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100640t.jpg)

![[포토]최고위, '모두발언하는 박찬대 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100624t.jpg)

![[포토]마다솜,통산 4승 만들어준 넘버원 볼](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100280t.jpg)

![[포토]여·야·의·정 협의체 1차 회의, '모두발언하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100253t.jpg)

![당일배송·전 차종 수리…BMW 그룹 韓 '1등 서비스'의 비밀은[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111101148h.jpg)

![[포토]'이보미 골프 갤러리'오픈](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111100375h.jpg)