|

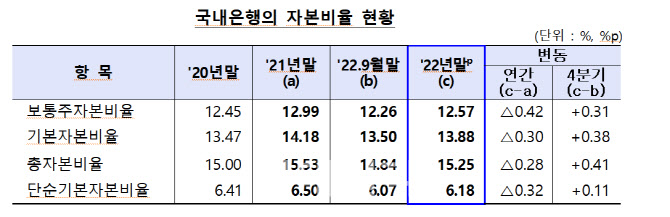

이는 규제비율을 모두 상회하는 수준이다. 규제비율은 보통주자본 7.0%, 기본자본 8.5%, 총자본 10.5%, 단순기본자본비율 3.0%다.

아울러 보통주자본비율, 기본자본비율, 총자본비율이 전분기 말 대비 각각 0.31%p, 0.38%p, 0.41%p 상승했다.

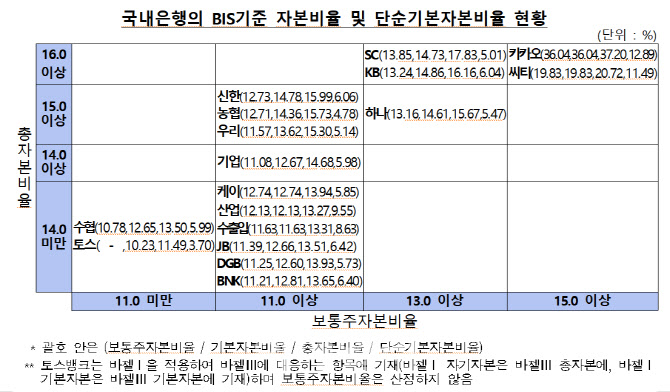

은행별로 보면 신한, 하나, KB, DGB, 농협, 우리, SC, 씨티, 산업, 수출입, 수협, 토스은행 등이 자본비율이 전분기말 대비 상승했다. 상대적으로 위험가중자산이 크게 감소하거나 자본 증가폭이 큰 은행이다.

반면 BNK, JB, 케이, 카카오, 기업 은행 등은 자본비율이 하락했다. 상대적으로 자본이 크게 감소하거나 위험가중자산 증가율이 자본 증가율을 상회한 곳들이다.

금감원 관계자는 “은행의 자본비율이 규제비율을 상회하는 등 양호한 수준을 유지하고 있따”며 “최근 금융시장의 변동성이 확대되고 있고 대내외 경제여건도 악화되고 있는 만큼 향후 부실확대 가능성에 선제적으로 대비해야 한다”고 말했다.

보통주자본(비율)은 납입자본금에 이익잉여금과 자본잉여금을 합친 자본이다. 보통주자본에 신종자본증권 등 기타기본자본까지 합치면 기본자본이 된다. 기본자본에 후순위채 등 보완자본까지 합치면 총자본이 된다. 가장 먼저 손실을 흡수하는 보통주가 제일 좋은 자본이며 보통주에서 멀어질수록 자본의 질은 상대적으로 떨어진다. 단순기본자본비율은 질적 측면을 배제하고 양적인 측면만 고려하는 자본비율로 바젤위원회의 규제 이행 권고에 따라 2018년부터 도입한 비율이다.

|

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![[포토] 벤틀리모터스코리아, '더 뉴 컨티넨탈 GT 스피드' 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100418t.jpg)

![[포토] 2024 서울 문화원 엑스포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103001770t.jpg)

![[포토]이가영,정상을 바라본다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100331t.jpg)

![[단독]新폐렴구균 백신 국내 허가…무료접종 판 흔들까](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100631b.jpg)