|

이같은 신종자본증권(하이브리드채권)은 채권의 형태를 띄고 있지만 실제론 상환이 이뤄지지 않는 경우도 많아 국제회계기준(IFRS) 상으론 해석에 따라 자본으로 분류되기도 한다.

CJ프레시웨이가 영구CB 발행에 나선 이유는 필요한 자금을 조달하면서도 주주가치를 희석시키지 않고 재무구조도 개선하기 위해서다.

다만 CJ프레시웨이가 직접 지분을 투자하고, 물류센터 등 인프라를 제공하는 방식이어서 자금이 많이 들어갔고, 필요자금은 대부분 외부차입으로 조달했다. 반면 경기침체로 영업활동을 통한 수입은 부족해 적자구조를 면치 못했다.

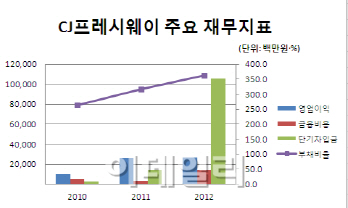

실제로 CJ프레시웨이의 지난해 현금성 자산은 36억원에 불과했다. 또 지난해 단기차입금은 1058억원으로 전년(144억원) 대비 600% 넘게 증가했다. 지난해 말 부채비율은 361%로 1년새 50%포인트나 높아졌다.

그러다 보니 시장에선 CJ프레시웨이가 유상증자 등을 통해 자본 확충에 나설 것이라는 전망이 많았다. 하지만 유상증자의 경우 주주가치 희석 우려가 제기되면서 영구 CB를 선택했다.

다만 아직 영구채의 자본 분류에 대한 기준이 모호해 걸림돌이 될 수도 있다. 금융위원회가 회계기준원에 해석을 의뢰한 상태로 아직 결론이 나지 않은 상태다. 실제로 두산인프라코어가 앞서 발행한 5억달러 하이브리드채권에 대해서도 논란이 많다. 주관사 신한금융투자 관계자는 “영구채의 자본 분류 여부의 관건은 상환가능성”이라며 “회계법인의 법리 검토를 실시해 회계상 자본으로 인정될 수 있도록 최대한 조건을 설정했다”고 설명했다.

▶ 관련기사 ◀

☞CJ프레시웨이, 업황 나쁘지만 JV사업 매출 좋아..‘매수’-신한

☞CJ프레시웨이, 국내 첫 700억 영구CB 발행

☞CJ프레시웨이, 1Q 영업익 38억..전년比 1.2%↓

![[포토] 소방 "포스코 포항제철소서 큰 불 신고"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000360t.jpg)

![[포토] 이대한 '2024시즌 대미를 장식하며 동료들과 함께'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000314t.jpg)

![[포토]의협 대의원총회 참석하는 임현택 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000295t.jpg)

![[포토]잠시 쉬어가는 서울야외도서관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000281t.jpg)

![[포토]‘코리아세일페스타’ 개막…숙박·놀이공원·학습지 등 신규 참여](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000259t.jpg)

![[포토]정부, ‘비위 혐의 다수 발견’ 이기흥 체육회장 등 경찰 수사 의뢰](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000227t.jpg)

![[포토]수능대박을 위해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000202t.jpg)

![[포토]가을의 추억](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000165t.jpg)

![[포토]이보미,오랜만에 쉽지않네](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900387t.jpg)

![[포토] 이대한 '오늘 홀인원 한 볼입니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900174t.jpg)

![[포토] 이대한 '2024시즌 대미를 장식하며 동료들과 함께'](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111000314h.jpg)

![트럼프 전용기 옆자리 그녀…유리천장 깨고 오른팔 등극[파워人스토리]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111000432b.jpg)