|

|

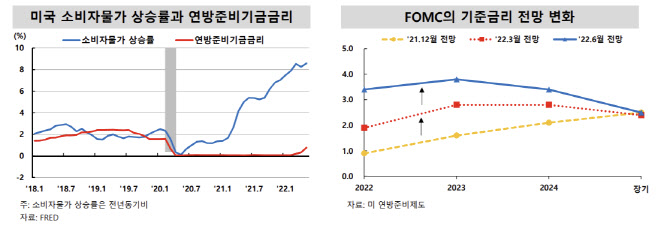

발표 자료에 따르면 연준이 연말까지 추가로 정책금리를 2%포인트 인상해 3.75%로 높일 경우 모형 충격반응 함수 분석 결과 우리나라는 첫해 GDP가 약 0.7% 감소하고 환율은 최대 약 16% 뛸 것으로 예측됐다. 올 들어 6월말까지 환율은 약 8.4% 올랐는데 미국 금리 인상 강도가 세질수록 더 오를 것이란 관측이다.

인플레이션 압력이 상당히 심각해져 연방준비제도(Fed·연준)가 앞으로 금리를 3%포인트 올려 연말 4.75%까지 올린다고 가정하면 GDP는 약 0.8% 감소하고 환율은 약 19% 오른다. 이런 상황에서 CDS(신용부도스와프) 프리미엄이 약 20bp(1bp=0.01%포인트) 오르는 등의 상황이 지속된다면 GDP는 1.2% 감소하고 환율은 최대 약 24% 오른다.

연준의 정책금리 인상에 환율이 오를 가능성이 커짐에 따라 외국인의 자본유출(국제수지 금융계정 중 증권 투자 및 차입 항목의 합계 기준)이 나타날 가능성도 커지고 있다. 환율이 2년 내 7~9% 오를 경우엔 자본이 262억달러 유입되나 16~18% 오르면 90억달러 유출되고 21~23% 오르면 132억달러 유출되는 것으로 집계됐다.

올 2월 이후 외국인의 주식투자자금은 순유출되고 있으나 채권 투자자금 및 차입금은 순유입을 유지하고 있다. 김 연구위원은 “최근 원자재 가격 상승과 고환율로 인한 교역조건 악화로 무역수지 적자 기조가 고착화될 경우 중장기적으로 대외건전성을 약화시키고 자본유출을 유발할 수 있어 유의할 필요가 있다”고 밝혔다.

또 김 연구위원은 “유사시 신속하고 원활한 긴급 외화유동성 확보를 위해 한미 통화스와프 계약을 재개할 수 있도록 연준과 협의를 진행해야 한다”고 강조했다. 금융회사에 대해선 1년 내 유출이 예상되는 외화자금을 안정적인 자금조달 수단으로 확보할 수 있도록 ‘외화 순안정자금조달비율(Net Stable Funding Ratio, NSFR)을 도입할 필요성이 있다고 제안했다. 현행 외화 LCR 비율 규제는 향후 1개월간 예상되는 순외화 유출에 상응하는 고유동성 외화자산을 확보할 것을 요구하고 있어 장기적인 외화유동성 위험에 대응하는 데는 한계가 있다는 평가다.

고금리, 고물가에 대응해 취약계층에 대해선 지원이 필요하다는 의견도 제시했다. 그는 “일시적 유동성 위기에 처한 가계, 기업에 대한 금융지원 방안 등을 검토할 필요가 있다”고 밝혔다. 이어 “소득 1분위 가구의 가처분소득 대비 식료품비 비중은 약 42%로 5분위(약 13%)에 비해 크기 때문에 저소득층에 대해선 전기세 감면 등 선별적 지원책을 검토해야 한다”고 덧붙였다.

![[포토] 평창송어 얼음낚시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010301047t.jpg)

![[포토]윤 대통령 체포 실패하고 이동하는 공수처](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300843t.jpg)

![[포토] 서울광장 스케이트장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300711t.jpg)

![[포토]윤석열 대통령 지지자 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300591t.jpg)

![[포토]공수처 도착한 오동운 공수처장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300320t.jpg)

![[포토]공수처와 경찰, 윤 대통령 관저 정문 통과](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300246t.jpg)

![[포토]윤 대통령 지지자 강제 해산하는 경찰](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201153t.jpg)

![[포토]윤 대통령 지지자들에게 인사하는 윤상현-김민전](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201052t.jpg)

![[포토]2025년 한국 증시 ‘상저하고’…코스피 2398 ‘약보합’ 마감](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200974t.jpg)

![[포토] 서울시청 합동분향소](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200781t.jpg)

![[포토] 메디힐 골프단 '최정상급 수준의 계약으로 최강 골프단 등극'](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010300073h.jpg)

![‘애국시민’ 편지에 경호처 실드…尹의 100시간, 불발된 체포영장[사사건건]](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010400143b.jpg)

![로봇테마 들썩…‘삼성 미래’ 맡게 된 ‘휴보 아버지’[증시핫피플]](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010400139h.jpg)