ESG(환경, 사회, 지배구조) 투자 전략이 금융투자업계에선 그 어느 때보다 화두입니다. 단기적인 유행에 그치지 않고 시대적인 흐름으로 자리매김할 것이란 주장이 주를 이루고 있습니다.

글로벌지속가능투자연맹(GSIA)이 분류한 ESG 투자 전략 중 하나가 경영참여 및 주주행동(Engagement) 입니다. 운용사들이 주로 취하는 ESG 통합(Integration)이나 포지티브·네거티브 스크리닝 보다 더 적극적인 전략이죠. 직접적인 경영참여, 주주제안, 포괄적인 ESG 가이드라인에 따른 의결권 행사 등을 통해 주주권을 행사하는 방식이니까요. 이런 전략을 내세우는 ETF도 있습니다. 바로 Engine No. 1 Transform ETF(VOTE)와 LeaderShares Activist Leaders(ACTV)입니다.

|

지난 5월 미국 최대 에너지기업인 엑손모빌의 이사진 3명이 교체되는 일이 있었습니다. 이사회 12명 중 3명이니 25%인데요, 이 3명은 행동주의 헤지펀드 엔진넘버원이 지명한 이들이었습니다. 엔진넘버원의 지분은 0.02%에 불과하지만, 엑손모빌을 겨냥해 “엑손모빌이 저탄소 기술에 더 많은 투자를 하지 않아 재무 안정성을 위태롭게 하고 있다”고 비판했고 미국 최대운용사인 블랙록 등의 지지를 얻으면서 변화를 끌어낼 수 있었죠. 운용규모 2억5000만 달러에 불과한 헤지펀드가 시가총액 2500억 달러의 엔손모빌에 영향력을 행사했으니 ‘골리앗과 다윗’의 싸움으로 묘사되기도 했습니다.

|

차이점은 “위임 투표(proxy vote) 지침을 적용해 경영진과의 대화에 참여함으로써 보유하고 있는 상장 기업의 변혁적 변화를 장려한다”는 취지에 있습니다. 엔진넘버원은 VOTE에 대해 “기업을 변화시키는 투자자의 힘을 활용하기 위해 만들어졌다”고 설명합니다. 통상 ETF 운용사들은 의결권 행사에 소극적인 편인데요, 엔진넘버원은 △가치를 창출하는 환경, 사회 및 거버넌스 문제에 초점을 맞추면서 전략적으로 회사와 리더십 팀에 책임을 묻고 △기업과 적극적으로 협력하여 이해 관계자에 대한 투자를 강화하여 기업 성과를 높이며 △투자자의 장기적인 이익에 더 잘 부합하는 플랫폼을 구축하고자 노력할 것이라고 강조합니다.

하재석 NH투자증권 연구원은 “블랙록이나 뱅가드처럼 패시브 ETF 중심 운용사들은 ESG 관련 안건에 대한 의결권 행사 비율은 매우 낮은 편“이라면서 ”엔진 넘버원의 VOTE ETF는 이러한 기존 패시브 운용사들과 다른 적극적 의결권 행사를 표방하고 있다“고 설명했습니다.

|

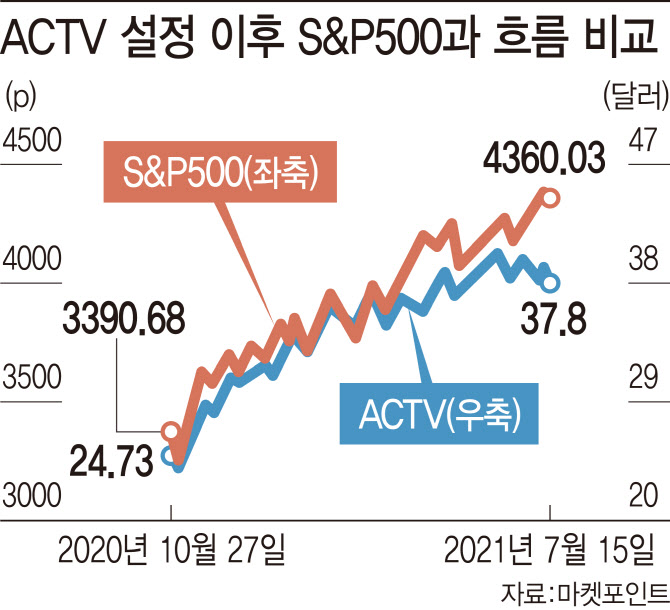

ACTV는 좀 더 ‘공격적인’ ETF 입니다. 지난해 10월 27일 상장한 ETF로, 레드우드 인베스트먼트가 운용합니다. 추종 지수가 따로 없는 액티브 ETF입니다. 레드우드 측은 ACTV에 대해 “목적 달성 및 위험 회피 목적을 위해 주식 옵션 및 총수익 스왑 계약과 같은 파생상품을 활용할 수 있다”면서 “포트폴리오 회전율이 높다”고 설명하고 있습니다. 운용사가 직접 강조할 만큼 거래가 빈번하게 발생한다는 건데요, 때문에 총 보수는 0.75%로 VOTE 보다 비싼 편입니다. 순자산은 6503만 달러, 우리돈 740억원 정도입니다.

총 37개 종목을 보유하고 있습니다. 14일 기준 상위 10개 보유 종목을 살펴보면 에볼런트헬스(3.03%), 씨게이트 테크놀로즈(2.93%), 재너스 핸더슨 그룹(2.91%), 주식회사 LKG(2.87%), 마젤란 헬스(2.84%) 등을 담고 있습니다.

설정 이후 수익률은 52.85%로 S&P500 등락률 28.59%와 비교하면 우수한 성적을 보여주고 있습니다.

잘 알려진 행동주의 투자가로 칼 아이칸, 빌 애크먼 등이 있죠. 행동주의는 저평가된 회사를 식별해 내는 가치투자의 일종이지만 단기적 이익을 위해 기업의 장기적 성장을 희생한다는 비판도 제기됩니다. 행동주의 ETF는 변동성이 크기 때문에 투자금을 제한다는 것이 현명한 투자가 될 수 있다는 조언이 나옵니다.

![[포토] 미세먼지 '나쁨' 주의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24123000567t.jpg)

![[포토] 불길 휩싸인 여객기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900445t.jpg)

![[포토]출렁이는 환율 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900259t.jpg)

![[포토]겨울아 반가워](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900232t.jpg)

![[포토]윤 대통령, '공수처 3차 소환 불응'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900095t.jpg)

![[포토]한덕수 대통령 권한대행 국무총리 탄핵소추안 투표하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700978t.jpg)

![[포토] 달러 상승 이어져...](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700871t.jpg)

![[포토] 헌법재판소 소심판정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700760t.jpg)

![[포토] 정청래 단장과 김이수 전 헌법재판관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700742t.jpg)

![[포토] 윤석열 법률대리인 헌재 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700731t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)