|

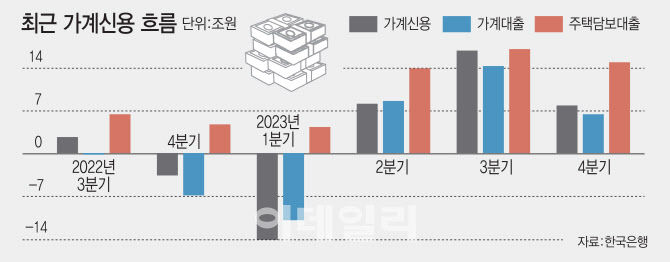

한국은행이 20일 발표한 ‘2023년 4분기 가계신용’ 잠정치에 따르면 지난해 말 가계신용 잔액은 1886조4000억원으로 1년 전보다 18조8000억원(1.0%) 늘어났다. 잔액 기준 역대 최대 수준이다. 2022년 말 4조6000억원(0.2%)보다 증가폭이 5배나 확대됐다.

가계신용의 대부분을 차지하는 가계대출의 증가폭이 컸다. 지난해 말 가계대출 잔액은 1768조3000억원으로 1년 전보다 18조4000억원(1.1%) 늘었다. 분기별로 보면, 2022년부터 이어지던 감소세가 1분기(-11조2000억원)까지 이어졌지만, 2분기(8조7000억원)부터 증가 전환해 3분기(13조4000억원)와 4분기(6조5000억원)에도 증가 흐름이 이어졌다.

가계대출 중 주택담보대출 잔액은 1064조3000억원을 기록했다. 1년 새 51조원(5.0%)이나 늘어 2022년(28조8000억원) 대비 증가폭이 크게 확대됐다. 지난해 1분기(4조4000억원) 증가폭이 주춤했지만, 2분기(14조1000억원)부터 다시 확대돼 3분기(17조3000억원)와 4분기(15조2000억원)에도 그 수준이 유지됐다.

기관별로 보면 지난해 말 예금은행의 가계대출 잔액은 1년 전에 비해 13조4000억원(1.5%) 늘어 916조원을 나타냈다. 주담대를 중심으로 증가 규모가 확대됐다. 저축은행 등 비은행예금취급기관의 경우 1년 전에 비해 27조5000억원(-8.0%) 줄어 317조9000억원을 기록했다. 기타금융기관의 대출 잔액은 534조4000억원을 기록했다. 1년 전에 비해 32조6000억원 늘었다.

신용카드 결제 등 판매신용 잔액은 지난해 말 118조1000억원으로 1년 전보다 4000억원(0.3%) 늘었다. 지난해 1분기(-3조3000억원)와 2분기(5000억원) 감소세를 보였지만, 3분기(2조7000억원)와 4분기(1조5000억원)에는 늘었다. 신용카드 이용규모가 확대된 영향이다.

|

지난해 4분기 정부의 가계부채 관리 강화 조치가 효과를 보고 있다는 판단이다. 신생아 특례 등 새로운 정책금융도 현재까지 가계부채 증가 요인은 아니라고도 했다. 서 팀장은 “정책모기지 공급속도 조절 및 만기 50년 상품 등에 대한 은행 개별 주담대 거래 제한조치의 영향이 분명히 있었다”며 “신생아 특례대출은 현재까지는 대환 목적이 주를 이루고 있다. 과거 특례보금자리론에 비해 가계대출 증가 영향이 상대적으로 낮을 것”이라고 했다. 이어 “정부에서 명목 국내총생산(GDP) 성장률 내에서 가계부채를 관리하겠다고 했기에, 정책 영향이 나타날 것으로 본다”고 덧붙였다.

다만 주택금융공사 및 주택도시기금의 주담대인 일명 정책금융의 증가분이 지난해 주담대 증가의 절반 이상을 차지했다. 정책금융 잔액은 지난해 말 기준 230조원을 기록해 1년 전 보다 28조8000억원 늘었다. ‘빚내서 집사라’는 표어가 쓰였던 2015년(33조원) 이후 최대 수준으로, 역대 두 번째로 큰 규모다. 이는 지난해 정책금융 증가 규모는 지난해 주담대 증가폭(51조원)의 약 56%에 달하는 수준이다.

|

![[포토]이보미,오랜만에 쉽지않네](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900387t.jpg)

![[포토] 이대한 '오늘 홀인원 한 볼입니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900174t.jpg)

![[포토]박현경,반가운 시선](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900018t.jpg)

![[포토] 가축분 고체연료 협약 인사말하는 김준동 남부발전 사장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110801640t.jpg)

![[포토] 장유빈 '정교함까지 장착한 장타자'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110800230t.jpg)

![[포토]예결위 전체회의, '답변하는 한덕수 국무총리'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110801228t.jpg)

![[포토]난방용품 바라보는 소비자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110701539t.jpg)

![[포토]트럼프 대툥령 당선에 환율 1400대 돌입 임박](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110701513t.jpg)

![[포토] 장동규 '강한 임팩트를 구사'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110700185t.jpg)

![[포토] 오승택 '마지막까지 최선을~'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000064h.jpg)

![가라앉은 트럼프發 태풍…커지는 외국인 컴백 기대감[주간증시전망]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111000063h.jpg)