지금으로부터 6개월여 전인 지난해 12월 28일. 독일 딜리버리히어로(DH)가 공정거래위원회 요구를 받아들여 한국 배달앱 1위 ‘배달의민족’ 인수를 위해 배달앱 2위 ‘요기요’를 매각하기로 했다는 소식이 전해졌다.

배달앱 2위 업체가 인수합병(M&A)시장에 매물로 나온다는 소식에 자본시장은 곧바로 계산기를 두들겼다. DH가 배달의 민족을 인수한 4조8000억원의 절반 수준인 2조4000억원에 팔릴 것이라는 전망이 돌았다. 새해를 사흘 앞두고 시장에 나온 요기요를 바라보는 전망은 그렇게 희망적이었다.

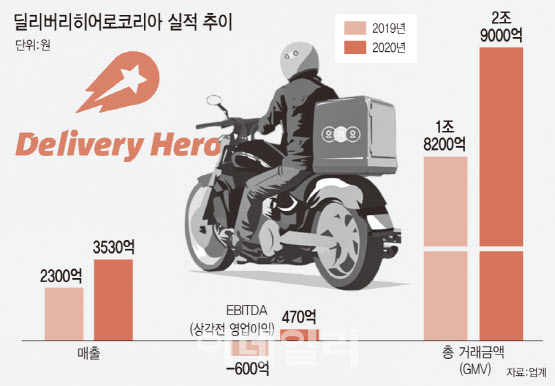

|

짧다면 짧고, 길다면 긴 반년의 세월이 지난 지금 요기요를 바라보는 시장의 평가는 급변했다. 올해 1분기 ‘2조원은 말도 안된다’며 2조 벽이 무너지더니 여러 리스크 요인이 불거지며 최근에는 5000억~1조원이 적정가격이라는 견해도 나온다. 불과 6개월 새 시장에서 보는 요기요의 몸값이 반 토막을 넘어 이제는 3분의 1 수준도 위태로운 상황에 내몰린 것이다.

몸값이 뚝뚝 떨어지는 상황에서 유력 인수 후보자였던 신세계그룹의 이탈은 ‘불난 집에 기름을 부은 격’이 됐다. 신세계그룹 온라인통합 몰 SSG닷컴은 지난달 30일 요기요 인수전에 참여하지 않는다는 공식 입장을 밝혔다. SSG닷컴 관계자는 “유통과 배달 플랫폼을 접목했을 때 얻어낼 시너지에 대해 면밀하게 검토한 결과 본입찰에 참여하지 않기로 했다”고 말했다.

지난 5월 숏리스트(적격인수후보)를 추렸던 요기요는 6월 중순쯤 본입찰에 나설 예정이었다. 그러나 본입찰 마감이 계속 미뤄지면서 6월 말까지 일정이 밀렸다. 이런 상황에서 원매자가 먼저 나서 ‘안 사겠다’고 선언한 그림은 여러모로 이례적이라는 평가다.

업계에서는 신세계그룹 이마트(139480)의 이베이코리아 인수에 따른 예상 수순이라는 분석도 나온다. 그러나 공개적인 불참 선언이 인수전에 득 될 게 없다는 분석이 지배적이다. ‘서로 사겠다고 해도 모자란’ 상황에서 쿨 하게 떠나는 그림이 좋아 보일리 없다.

|

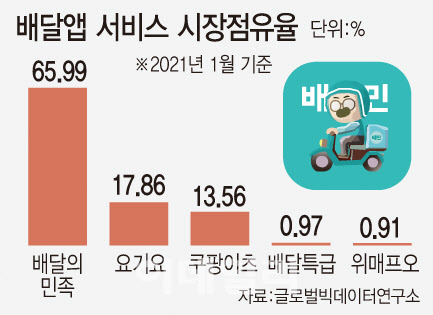

한때 2조원 넘는 몸값을 평가받던 요기요가 어쩌다가 이렇게 됐을까. 산업적인 면과 시기적인 면으로 나눠볼 수 있다. 글로벌 빅데이터 연구소에 따르면 요기요는 올해 1월 기준 배달의 민족(65.99%)에 이은 국내 배달앱 2위 업체로 17.86%를 점유하고 있다. 하지만 올 들어 쿠팡이츠가 막대한 자본을 투입한 끝에 요기요의 시장점유율 턱 밑까지 쫓아오면서 2위 싸움이 치열해진 양상이다.

궁극적인 마케팅 포인트였던 ‘시장 점유율 2위’ 타이틀이 흔들리며 가격 저하로 이어질 수밖에 없었다는 분석이다. 이를 의식한 것인지 요기요 측에서 최근 가입자를 대상으로 배달 쿠폰을 공격적으로 뿌리면서 점유율 사수에 나선 상황이다.

지난해 15조원 시장으로 발돋움한 배달 앱 시장이 앞으로도 성장세를 이어갈 수 있을 것이냐 하는 점도 의문이다. 요기요 인수를 논의했던 한 PEF 업계 관계자는 “코로나19 여파로 배달앱 시장이 급성장한 점은 부인할 수 없다”면서도 “코로나19가 이상 증가를 불러온 점도 무시할 수 없다”고 말했다. 이 관계자는 “백신 여파로 코로나19가 회복세로 접어든다면 배달 수요가 결국 외식수요로 변할 가능성이 높다 보니 이전과 같은 성장세가 이어질지는 의문이다”고 말했다.

최근에는 “시작 전부터 한 수 접고 시작한다”는 점이 불안요소로 급부상하고 있다. 인수자가 누가 됐든 요기요를 인수하면 DH에 인수대금을 내야 한다. 시장점유율 4배 가까운 차이를 내는 시장 1위 사업자에 수천억에서 많게는 조단위 금액을 내고 요기요를 사오는 셈이다. 이후 추가 투자 비용과 경쟁을 위한 마케팅 비용까지 고려하면 ‘시작하기도 전에 진 싸움’이라고 생각할 수 있는 그림이다. 수년 뒤에 되팔아야 하는 사모펀드 입장에서는 이런 부분이 여러모로 개운치 않다.

매각 일정이 느렸던 이유로 DH의 복잡한 의사결정 구조가 한몫했다는 평가도 나온다. 한 업계 관계자는 “(DH는) 한 가지 의사결정에도 아시아 본부를 거쳐 본사까지 이어지는 복잡한 의사결정을 거친다”며 “이 때문에 일반적인 문의 사항에도 수일이 걸리곤 한다”고 말했다.

매각 시점을 미룰 수도 있지만 요기요 입장에서 갈 길이 바쁜 상황이다. 공정거래위원회(공정위)가 제시한 요기요 매각 1차 데드라인 시점은 오는 8월 초다 보니 이달 안에 새 주인을 확정한 뒤 공정위에 매각 사실을 공지해야 한다.

요기요 측에서도 이런 사실을 모를 리 없다. 업계에 따르면 DH는 1차 데드라인 시점 안에 요기요 매각을 매듭짓길 원하는 것으로 알려졌다. 한 업계 관계자는 “DH 측에서 공정위가 제시한 데드라인을 지키지 않을 경우 이에 대한 합당한 이유를 마련해야 하는데 그럴 바에 조속히 매각을 마무리 짓길 원하는 눈치”라고 말했다.

결국 정해진 기한 안에 매각을 마무리해야 하는 DH입장에서는 어떻게든 매각을 마무리 지을 것으로 보인다. 이런 상황에서 인수 의지가 여전한 원매자 입장에서는 어쩌면 기회가 될 수도 있다.

한 PEF 업계 관계자는 “배달앱 시장 경쟁이 치열한 상황에서 안정적인 점유율을 더는 장담하기 어려워졌다”며 “매각 일정이 길어진다면 원매자 입장에서 이런 부분을 지적할 명분을 충분히 만들 가능성이 높다”고 말했다.

|

![[포토]양 극단의 집회로 마비된 한남동](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010500313t.jpg)

![[포토]서울 설경을 휴대폰에 담아요](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010500239t.jpg)

![[포토]기름값 12주 연속 상승, 국제유가-환율 인상 영향](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010500220t.jpg)

![[포토] 평창송어 얼음낚시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010301047t.jpg)

![[포토]윤 대통령 체포 실패하고 이동하는 공수처](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300843t.jpg)

![[포토] 서울광장 스케이트장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300711t.jpg)

![[포토]윤석열 대통령 지지자 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300591t.jpg)

![[포토]공수처 도착한 오동운 공수처장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300320t.jpg)

![[포토]공수처와 경찰, 윤 대통령 관저 정문 통과](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300246t.jpg)

![[포토]윤 대통령 지지자 강제 해산하는 경찰](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201153t.jpg)

![[포토] 메디힐 골프단 '최정상급 수준의 계약으로 최강 골프단 등극'](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010300073h.jpg)