[이데일리 이정훈 기자] 미국 연방준비제도(Fed·연준)의 공격적인 통화긴축 정책으로 인해 경기 침체 우려가 커지고 주요국 통화가치가 추락하면서 글로벌 금융시장에서는 또 한 차례 위기의 기운이 감지되고 있다.

글로벌 금융위기가 한창이던 지난 2008년 1월 화폐가치 폭락과 금융시스템 붕괴 우려 속에서 태어난 존재가 바로 비트코인이다 보니, 숙명적으로 위기에 강할 수밖에 없다. 마침 최근 들어 가상자산도 여타 위험자산과의 연결고리를 끊으려는 시도를 보이고 있다.

|

지난주 연방공개시장위원회(FOMC) 회의에서 세 차례 연속으로 `자이언트 스텝`을 밟은 연준은 앞으로도 내년 초까지 계속 정책금리를 올리겠다는 경고를 던졌고, 이후 유럽과 아시아 등지의 통화가치가 급격히 추락하고 있다.

인플레이션을 오히려 부추길 수 있는 대대적 감세안을 내놓은 영국에서 가장 먼저 금융위기 냄새가 풍기고 있는데, 영국 파운드화는 연일 달러화 대비 역사상 최저치로 가치가 곤두박질치고 있다. 영국 국채금리도 14년 만에 최고로 치솟으며, 유로존 재정 취약국인 이탈리아와 그리스보다 금리가 더 높아졌다.

아시아에서도 한국과 중국, 일본 등 동아시아 경제 대국들의 통화가치가 10여년 만에 최저 수준까지 추락하고 있고, 미국 뉴욕 증시도 올 들어 최저치까지 하락하며 불안을 키우고 있다.

|

그동안 머지(Merge) 업그레이드 이후 약세를 면치 못했던 이더리움은 4% 가까이 상승하며 1350달러에 다다르고 있다. 그 외에도 카르다노, 솔라나 등 규제 우려로 인해 동반 하락하던 여타 알트코인들도 상승 중이다.

더 흥미로운 건, 미국 통화긴축 우려가 고조됐던 지난 3분기(7~9월)에 가상자산이 미국 달러화를 제외하고는 주요 자산들 가운데 가장 양호한 수익률을 냈다는 점이다.

블룸버그통신에 따르면 미국 자산운용사인 밴에크(VanEck)가 시가총액 상위 100개 가상자산 가격을 기초로 산출하는 MVIS 크립토컴페어 디지털자산100지수가 지난 6월 말 이후 9월 현재까지 5% 상승했다. 이는 같은 기간 중 주식과 채권, 원자재, 금(金) 등 대부분 자산 가격이 동반 하락한 가운데 기록한 플러스(+) 수익률로, 이 기간 중 7% 상승한 블룸버그 달러현물지수를 제외하고는 가장 양호한 수익률이었다.

인플레이션을 억제하기 위해 연방준비제도(Fed·연준)를 위시한 중앙은행들이 공격적인 통화긴축 조치를 취하면서 전통적인 자산 가격이 동반 추락하는 가운데, 상대적으로 높아진 미국 금리와 글로벌 경기 침체 우려에 따른 안전자산 선호로 유독 달러값만 강세를 보였다.

일각에선 테라-루나 사태로 인해 잇따른 가상자산업계 부실화와 그에 따른 충격이 어느 정도 잠잠해지면서 가상자산 가격이 바닥을 쳤다는 기대감도 한몫했던 것으로 보인다. 조너선 밀러 크라켄 호주법인 이사는 “최근 가상자산 가격이 상대적으로 견조한 모습을 보이고 있는 것은, 테라-루나 사태로 인한 가상자산업계의 연쇄 파산과 부실 감염에서 어느 정도 벗어났음을 보여주는 초기 지표로 본다”고 말했다.

|

이런 상황에서 벌써부터 과거 10월 가상자산시장이 좋았다는 역사적 데이터를 근거로 조심스러운 낙관론을 내놓는 전문가들도 있다. 실제 블룸버그에 따르면 과거 10년 간 비트코인 가격은 10월 중 평균 22%가 넘는 상승률을 기록하며, 12개월 중에서 11월 다음으로 높은 월별 수익률을 기록한 바 있다.

투자자들 사이에서도 슬슬 가상자산을 저가 매수할 시점이 온 것 아니냐는 기대가 나오며 이 시장으로의 자금 유입도 감지되고 있다.

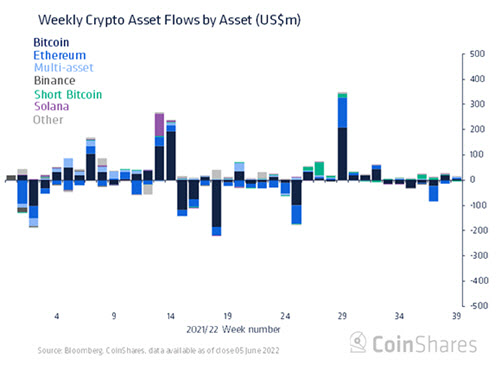

코인셰어즈가 집계하는 주간 가상자산 자금 유출입 동향에 따르면 지난주 가상자산 펀드시장에 총 830만달러가 순유입되면서 2주일 연속으로 순유입세가 이어졌다. 비트코인이 260만달러로 2주 연속 순유입됐고, 4주 연속으로 자금이 이탈하던 이더리움으로 690만달러 어치의 저가 매수를 노린 순유입이 나타났다. 대신 비트코인 하락에 베팅하는 숏 펀드에서의 자금은 510만달러 순유출됐다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![강 건너고 짐도 나르고…‘다재다능’ 이상이의 무한변신 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24113000161h.jpg)