프랭클린템플턴은 앞으로 전 세계 기업들이 고금리로 인한 경제적 부담을 더 많이 떠안을 것으로 전망했다. 기업 이익률은 연말로 접어들수록 점점 더 압박을 받을 것이며, 여전히 인플레이션 향방에 따라 시장 전망이 갈릴 수 있다고 내다봤다.

|

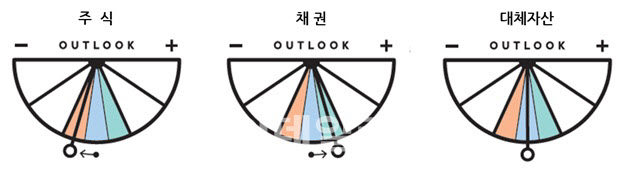

또 현 시장에서는 민첩한 스타일의 투자 접근이 어느 때보다 중요하다며 주식은 비중을 줄이는 것을 권고했다. 당분간 주식시장이 상승세로 돌아서기는 힘들 것이라는 예상에서다.

대신 안정된 수익 창출이 가능한 우량 회사채와 국공채가 더 나은 선택지가 될 수 있다고 강조했다. 물론 주식시장은 장기적 측면에서 여전히 매력적인 수익 잠재력을 갖고 있으며, 시간이 지남에 따라 위험 프리미엄을 얻을 수 있다는 믿음에는 변함이 없다는 의견도 덧붙였다.

먼저 주식은 다소 약세를 보일 것이라고 전망했다. 거시적 측면에서 글로벌 주식은 밸류에이션 정상화를 위해 지속적인 이익 성장을 이뤄내야만 하는 상황이다. 이에 기업이익에 대한 기대치는 계속 높아지는 반면 다시 낮아지기는 쉽지 않다고 분석했다. 또 긴축적 통화정책은 변동성 상승으로 이어졌으며, 장기적인 주식의 펀더멘털을 약화시키고 있다고도 진단했다.

프랭클린템플턴 투자솔루션의 에드워드 퍽스(Ed Perks) 최고투자책임자(CIO)는 “여전히 주식에 대해선 어느 정도 확신을 갖고 민첩히 대응하는 접근이 필요할 것”이라면서도 “하지만 채권과 비교해 글로벌 주식의 경우 보다 방어적 입장을 취해야 할 이유들이 늘어나고 있다”고 말했다.

또한 회사채 스프레드는 부도율 증가에 대한 우려가 과도하게 반영돼 크게 발어져 있다고 분석했다. 자산배분 관점에서 예측되는 금리인상 속도를 고려해 이미 가격이 할인돼 있는 채권의 비중을 늘리는 것이 바람직하다는 것이다.

마지막으로 대체자산에 대해선 중립 의견을 제시했다. 사모시장의 대체투자 자산이 다각화되는 자연스런 과정에서 대체자산의 구조적 매력이 부각될 수 있다는 분석이다. 경기가 확장되면 부동산에 대한 수요가 커질 수밖에 없으며, 일상회복과 경제활동 정상화가 이뤄진다면 부동산 자산에 대한 투자위험도 크게 줄어들 것으로 봤다.

또 공급 축소에 따라 원자재 가격의 상승이 당분간 이어질 수 있지만, 이는 곧 기업의 원가부담으로 이어져 사모신용 금리를 높이는 결과를 가져올 수 있다고도 진단했다. 이에 대체자산 전반에 대해서는 장기 구조적인 자산배분 전략에 맞춰 중립적인 관점을 유지한다고 밝혔다.

![[포토]교육부-보건복지부 장관, 의료개혁 관련 브리핑](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000886t.jpg)

![[포토]제주항공 참사 합동분향소 10일 운영 종료](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000832t.jpg)

![[포토]박종준 처장, 특수공무집행방해 혐의로 경찰 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000511t.jpg)

![[포토] 맘스홀릭베이비페어 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901108t.jpg)

![[포토]수도권 첫 한파주의보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901027t.jpg)

![[포토]'무죄'받고 이동하는 박정훈 전 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900998t.jpg)

![[포토]기자회견 하는 김상욱 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900987t.jpg)

![[포토]전국정당을 넘어 K-정당으로 향하는 더불어민주당](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900948t.jpg)

![[포토]발언하는 권영세 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900599t.jpg)

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![캠핑 떠나는 전현무…든든하게 곁 지키는 'NEW 무카' 정체는[누구차]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011100176h.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)