|

[이데일리 권소현기자] 글로벌 인수합병(M&A) 열기가 달아오를 수록 걱정도 커지고 있다.

매번 대규모 딜이 터질 때마다 투자자들은 이번이 꼭지가 아닐까 조바심을 내고 있다. 닷컴 붐이 일었던 지난 99년에도 M&A는 열기를 더해가다 AOL과 타임워너의 합병을 고점으로 급속하게 내리막길을 걸었다.

올들어 M&A 규모가 벌써 2조달러를 넘어섰다. 이제 파티를 끝낼 때가 온 것일까?

◇현금 결제에 업종·국가 불문

이코노미스트지는 최신호에서 이번 M&A 붐은 99년 세계 시장을 휩쓴 닷컴버블 당시와는 몇가지 점에서 다르다고 분석했다.

|

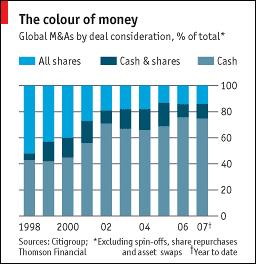

닷컴 붐 시대에는 주로 주식으로 기업을 인수했다. 주가가 오른 덕에 자사 주식을 주고 인수대상 기업의 주식을 인수하는 방식을 사용한 것. 그러나 요즘은 저금리로 자금조달이 쉬워지자 대출을 받아 현금으로 인수하는 방법이 보편적이다.

사모펀드들은 이렇게 마련한 자금을 앞세워 점점 대담해지고 있다. 평균 바이아웃 규모는 2005년 이후 세배로 늘어 13억달러로 증가했다. 사모펀드에게 성역이었던 유틸리티와 은행 업종도 이미 정복당했다.

어느 한 업종도 M&A에서 자유롭지 못하다. 통신과 인터넷은 물론이고 금융, 금속, 광산, 전력, 부동산, 소비재 등 모든 업종에서 인수합병 바람이 불고 있다.

90년대 딜이 주로 미국에 집중됐다면 이번에는 더 넓은 지역에서 일어나고 있다. 올들어 4월까지 국경을 넘은 M&A는 전체의 46%로 사상 최대 비중을 기록했다. 유럽에서 일어난 M&A만 해도 미국의 두배에 달한다.

게다가 오늘날 M&A는 애매한 뉴패러다임에 대한 열망에서 비롯된 것이 아니라 글로벌 트렌드에 의해 생겨난 것이다. 상품 수요나 자본시장의 세계화, 개발도상국에서의 다국적 기업 부상 등이 M&A를 부추기는 요인들이다.

◇적대적 M&A 늘었다..리스크는 여전

이는 인내심 없는 헤지펀드를 비롯해 주주들의 입김도 커지고 있고 연금펀드와 기관투자자들 역시 수익률을 높이기 위해 이같은 제안을 즐기는 추세다.

인수합병 전문 변호사인 빅터 류코우는 "주주 행동주의자들 때문에 인수대상이 된 기업들의 경영진들이 참호를 파고 들어가 그곳에 머무르려 하려는 경향이 감소했다"고 말했다.

반독점 규정도 90년대보다는 느슨해져 80년대 수준으로 돌아갔다.

류코우 변호사는 "일부 기업들의 경우 매력적이지만 반독점 당국의 입장에서 보기에 위험이 있는 딜을 추진하고 있다"며 "대선 후 다음 정권이 반독점 규정을 강화하기 전에 재빨리 승인을 얻기 위한 것"이라고 설명했다.

그러나 이번 M&A 붐에서도 경쟁 심화와 주가 상승으로 기업들의 몸값이 과도하게 올랐다는 위험은 비슷하다고 이코노미스트는 지적했다. 기업의 현금흐름 대비 평균 프리미엄은 지난 버블 붕괴 이후 가장 높은 수준이다.

아울러 실적감소를 가리기 위해 M&A를 추진한다는 걱정도 있다. 톰슨 파이낸셜에 따르면 S&P500 기업의 수익은 수년동안 두자리수 증가세를 보여왔지만 올해 7%로 감소할 것으로 예상되고 있다.

따라서 닷컴 버블때와는 다른 점이 있지만 월가 전문가들은 대부분 파티가 그다지 오래가지는 못할 것으로 전망했다.

![[포토]골프존 파스텔 합창단,지역주민위한 공연](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400127t.jpg)

![[포토]'규탄사하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401162t.jpg)

![[포토]비상계엄 해제 후 한자리에 모인 한덕수 총리와 국무위원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401092t.jpg)

![[포토]최상목 경제부총리, '어두운 표정'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400960t.jpg)

![[포토]청사들어서는 한덕수 총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400786t.jpg)

![[포토] 대통령실 입구의 취재진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400817t.jpg)

![[포토]'긴급 의원총회 참석하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400571t.jpg)

![[포토]'긴박했던 흔적들'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400485t.jpg)

![[포토]조국, '국가 비상사태 만든 이는 尹...탄핵해야'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400366t.jpg)

![[포토]尹, '비상 계엄 해제할 것'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400277t.jpg)