세계화가 진행되면서 갈수록 경쟁은 심화되고 있고 중국이나 인도와 같은 신흥 경제국이 강력하게 부상하면서 변화를 모색할 시점이 됐기 때문이다. 이처럼 기업들이 M&A를 통해 규모의 경제와 사업다각화를 추진하면서 글로벌 산업지도도 크게 바뀔 것으로 보인다.

업계 순위가 뒤집어지는 것은 물론이고 시너지 효과를 통해 또 다른 부가가치가 창출될 전망이다. 그러나 반독점 문제나 기업문화 차이 극복, 조직통합 문제 등 기업간 M&A가 넘어야 할 벽도 많다.

◇세계적 M&A 붐..2차 빅뱅 시작됐다

|

최근 가장 활발하게 M&A가 일어나고 있는 업종은 금융과 미디어, 철강이다. 원자재와 인터넷 업체들도 인수기회를 모색하기에 바쁘다.

이들 업종 모두 지난 2000년을 전후로 한차례 M&A 빅뱅을 겪었지만 경영환경이 바뀌면서 M&A 2라운드를 맞이하고 있다.

대부분 업종내에서 어느정도 비중을 갖고 있는 기업들이 인수를 통해 업계 1위로의 도약을 노리는 분위기다.

최근 인수협상을 벌이고 있는 금융정보 업체 톰슨과 영국 뉴스 통신사인 로이터가 합병할 경우 경제뉴스 및 금융정보 시장에서 블룸버그 통신을 제치고 세계 1위로 올라서게 된다.

미국 알코아가 캐나다 알칸을 인수할 경우 세계 최대의 알루미늄 기업으로 거듭나며 언론재벌 루퍼드 머독의 뉴스코프가 다우존스를 품에 안는다면 언론시장에서 상당한 점유율을 확보할 수 있다. 머독은 월스트리트저널(WSJ)의 명성을 등에 업고 유럽의 강자 파이낸셜타임스를 꺾겠다는 의지를 내비치기도 했다. 대서양을 사이에 두고 양대 경제매체간 주도권 다툼을 예고하는 대목이다.

ABN암로 인수를 둘러싸고 맞붙은 바클레이즈와 로열 뱅크 오브 스코틀랜드(RBS)는 금융권의 2차 M&A 신호탄을 쏘아올렸다. 98년에 1차로 은행권 M&A가 마무리된 이후 금융환경이 보다 글로벌화 되고 해외 시장 진출이 활발해지면서 또 다시 재편 움직임이 나타나고 있는 것. 네덜란드의 ING가 ABN암로 인수전에 자극받아 유럽 전역에서 M&A 기회를 모색하고 있다고 밝힌 것이 대표적이다.

다임러크라이슬러는 골칫덩이였던 미국 사업부 크라이슬러를 사모펀드 서버러스 캐피탈에게 75억달러에 넘기기로 했다. 서버러스는 임금 감축 등 크라이슬러 구조조정에 본격적으로 나설 계획이다. 최근 일본 도요타의 세계 1위 업체 등극과 GM·포드 등 미국 강호들의 도태, 중국 업체들의 약진 등으로 세계 자동차 업계는 변화의 소용돌이를 맞고 있다.

|

철강업계에서는 지난해 미탈스틸과 아르셀로가 합쳐 세계 1위 철강사로 자리매김하면서 한차례 지각변동이 일어났다. 올들어서도 타타스틸이 코러스 그룹을 인수했고 이후에도 자잘한 인수합병이 꾸준이 일어나고 있다. 신일철과 포스코 등 주요 철강업체들은 적대적 M&A 방어 노력을 배가하면서 상호 지분확대와 제휴선 찾기에 적극 나서고 있다.

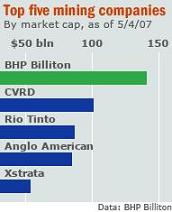

광산업계에서도 세계 1위인 BHP빌리튼이 3위인 리오틴토를 상대로 1000억달러 규모의 적대적 인수를 시도하고 있다는 소문이 돌면서 주가가 출렁이기도 했다. 리오틴토는 인수제안을 받지 않았다고 부인했지만 M&A 전성기를 맞아 이같은 대규모 딜은 계속 나올 전망이다.

◇반독점·조직통합..걸림돌도 산적

이같은 기업간 M&A는 사모펀드가 인수하는 것에 비해 경영권 면에서나 몸집 키우기에 있어서 보다 안정적이다. 사모펀드는 기업의 가치를 높인 이후 지분을 되팔아 차익을 남겨야 한다는 특성상 경영권 면에서 다소 불안한게 사실이다. 언젠가는 떠날 주인이기 때문이다.

또 사모펀드는 주로 레버리지 바이아웃(차입매수) 방식을 활용, 과도한 차입으로 우려를 불러일으켰다. 인수하는 기업의 자산을 담보로 자금을 차입, 그만큼 리스크를 떠안을 수 밖에 없어서다.

다만 기업간 M&A에서는 금융감독 당국이 반독점 위반으로 제동을 걸 가능성이 있다는 게 가장 큰 걸림돌이다.

톰슨이 로이터에 인수제안을 했다고 알려지자 M&A 합의에 성공해도 유럽위원회(EC) 승인을 얻기 어려울 수 있다는 분석이 나왔다. 시몬 베이커 크레디트 스위스 런던 사무소 애널리스트는 "양사의 합병은 미국과 유럽에서 규제 장벽에 부딪칠 것"이라고 말했다.

미국 AK 스틸 인수를 추진중인 인도 철강업체 미탈 역시 마찬가지다. 미국의 반독점법에 위반될 수 있기 때문. 미탈 스틸은 북미 지역 최대 자동차용 철강 생산업체로 AK 스틸과 합칠 경우 관련 시장의 절반 이상을 점유하게 된다.

이와 함께 문화적 차이나 경영시스템 차이도 걸림돌로 꼽히고 있다. 최근 M&A 시장의 새로운 포식자로 떠오른 중국, 인도 등 이머징 마켓 기업들이 충분한 이해 없이 해외 기업을 마구잡이로 인수하고 있다는 지적이 나오고 있다.

아울러 인수한다고 모두 시너지 효과를 누릴 수 있는 것은 아니다. 일부 기업들은 문화적인 차이나 저조한 합병 효과로 고전하고 있고 해당국의 소비자나 경쟁자, 유통구조, 규제환경에 대한 이해부족으로 합병효과를 누리지 못하는 경우도 있다.

보스턴컨설팅그룹은 16개 중국 기업의 인수합병 사례를 분석한 결과 전략적으로 투자한 경우에는 효과가 나쁘지 않았지만 인수해 통합한 경우에는 그다지 성공적이지 않았다고 분석했다.

![[포토] 조사 마친 윤석열 대통령](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501678t.jpg)

![[포토] 코스피, 코스닥 내림세...](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501243t.jpg)

![[포토]'내란 우두머리 피의자' 윤석열 대통령 공수처로 이동](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501058t.jpg)

![[포토] 네스프레소 2025 캠페인 론칭 토크쇼](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501014t.jpg)

![[포토] '와일드무어' 미디어 행사](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501005t.jpg)

![[포토]공수처 차고로 들어가는 윤 대통령 차량](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011500861t.jpg)

![[포토]사다리로 차벽 넘는 공수처](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011500701t.jpg)

![[포토]공개된 팰리세이드 풀체인지](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011500422t.jpg)

![[포토]공공기관 채용정보박람회 개최…“신규채용 2만4000명 추진”](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011400899t.jpg)

![[포토] 설 명절 자금 방출](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011400672t.jpg)

![[포토]박현경,백여 명의 팬들과 즐거운 출정식 개최](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011200149h.jpg)

![[단독]尹 16일 헌재 출석하려 했다…"변론권 보장 못받게 돼"](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011501489h.jpg)