[이데일리 박순엽 기자] 다올투자증권은 29일 HD현대인프라코어(042670)에 대해 시장 침체가 연초 예상 이상에 딜러 재고 감축도 이어지며 부진한 실적을 기록하고 있다고 평가했다. 투자의견은 ‘매수’, 목표가는 기존 1만 1000원에서 8200원으로 25.5% ‘하향’했다. 전 거래일 종가는 6810원이다.

최광식 다올투자증권 연구원은 “앞으로 회복기에 더 크게 이익이 늘어날 수 있지만, 그 시점을 예단하기 어렵다”며 “주가 조정을 기회로 단기 우크라이나 재건 테마를 준비하는 전략이 유효하다”고 말했다.

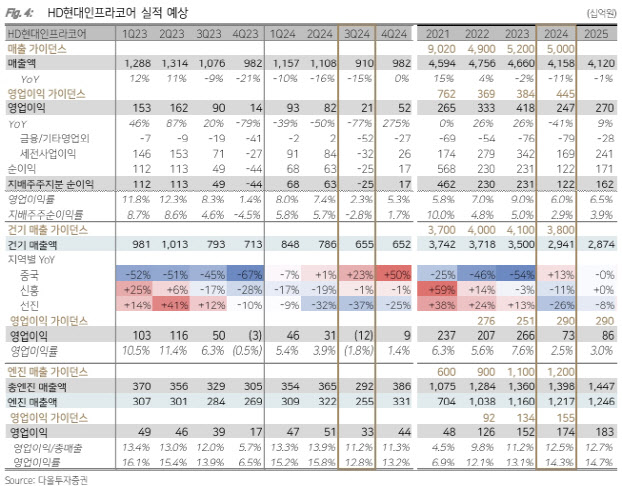

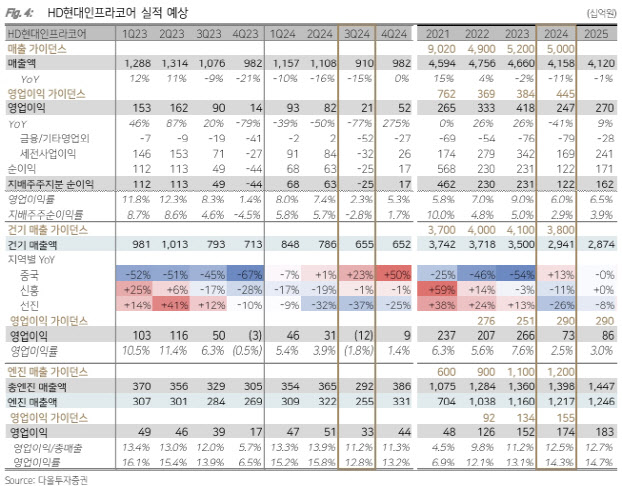

| | (표=다올투자증권) |

|

HD현대인프라코어의 올 3분기 매출액은 전년 동기 대비 15% 줄어든 9098억원, 같은 기간 영업이익은 77% 감소한 207억원으로 각각 집계됐다. 이는 시장 기대치를 대폭 밑도는 수준이다.

부문별로 나눠보면 엔진 부문 영업이익이 전년 동기 대비 17% 감소한 2550억원으로 부진했지만, 특히 건설기계 부분이 적자 전환하며 120억원의 영업손실을 기록하며 부진한 데 따른 영향으로 풀이된다.

최 연구원은 “HD현대건설기계보다 매출 레버리지가 커서 매출 회복 시기에 더 큰 폭의 이익 개선이 가능하다”면서도 “HD현대인프라코어는 HD현대건설기계와 같이 내년 상반기 성장 폭 둔화, 하반기 회복을 안내했다”고 설명했다.

지역별 매출액에선 전년 동기 대비 신흥·한국이 2% 감소한 상황에 북미·유럽이 37% 줄어들면서 더 부진했다. 상대적으로 리테일·홀세일 모두에서 강력한 재고조정을 단행했다는 설명으로, 이는 상반기에 하반기 시황을 잘못 판단했을 수 있다고 최 연구원은 추정했다.

HD현대인프라코어는 딜러 재고가 정상 수준에 다다랐고 내년 상반기는 재고조정 효과로, 하반기는 시장 회복에 따라 회복될 수 있을 것으로 내다보기도 했다. 다만, HD현대인프라코어는 내년 매출액 1% 감소, 영업이익 9% 증가의 예상치를 제시했다.

최 연구원은 “HD현대인프라코어의 2024~2025년 EPS를 -42%~-16%로 내리고, 밸류업의 PER 11배를 유지하나 적정주가를 8200원으로 25.5% 하향한다”고 말했다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![강 건너고 짐도 나르고…‘다재다능’ 이상이의 무한변신 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24113000161h.jpg)