[이데일리 김윤지 기자] 연초 이후 글로벌 증시가 급등락하는 원인 중 하나는 주요국의 통화정책 정상화 움직임이다. 그동안 시장에 풀린 막대한 유동성이 마를 수 있다는 우려 탓이다. 특히 시장 참여자들은 미국 중앙은행인 연방준비제도(Fed)의 기준 금리 인상에 촉각을 곤두세우고 있다. 반복되는 코로나19 재확산에 고용 회복은 더디게 이뤄지고 있지만 물가가 무서운 속도로 치솟았기 때문이다. 연준이 인플레이션을 잡기 위해 고군분투하자 ‘인플레이션 파이터’라는 별명도 생겼다. 인플레이션이 당분간 지속된다면, 이 같은 환경에서 수혜를 누리는 종목에 투자하는 ‘Horizon Kinetics Inflation Beneficiaries ETF(INFL)’가 있다.

| | [이데일리 문승용 기자] |

|

INFL은 헤지펀드 호라이즌 키네틱스가 선보인 첫 ETF다. 지난해 1월 11일 첫 설정됐다. 추종 지수 없이 펀드 매니저가 재량껏 운용하는 액티브 주식형 펀드다. 인플레이션으로 직간접적으로 혜택을 받을 것으로 예상되는 기업에 투자하는 펀드로, 탐사 및 생산 회사, 광산 회사, 운송 회사, 기반 시설 및 부동산 회사 등을 포함한다. 총 보수는 연 0.85%로, 2월 11일 기준 운용 규모는 8억9343만 달러(1조716억원)다 .

통상 20~60개 종목을 담는다. 주로 미국과 캐나다 상장 기업으로, 호주, 독일, 싱가포르 상장 기업도 일부 담고 있다. 동일 기준 42개 기업에 투자하고 있다. 보유 상위 종목을 살펴보면 석유 및 천연가스 생산 회사인 프레리스카이 로열티(5.38%)와 바이퍼 에너지 파트너(4.85%), 미국 제약 회사 찰스 리버 연구소(4.96%), 미국 곡물 가공업체 ADM(4.64%), 독일 증권거래소 운용사 도이체 뵈르제(4.34%) 등을 담고 있다.

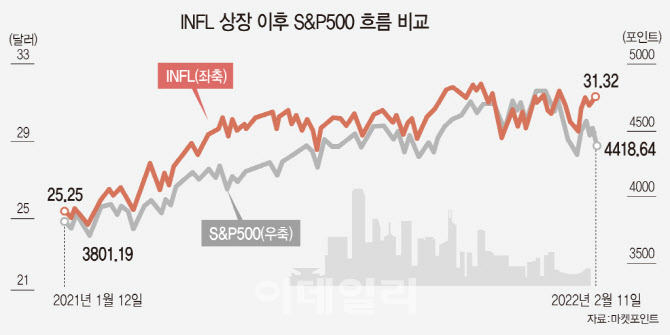

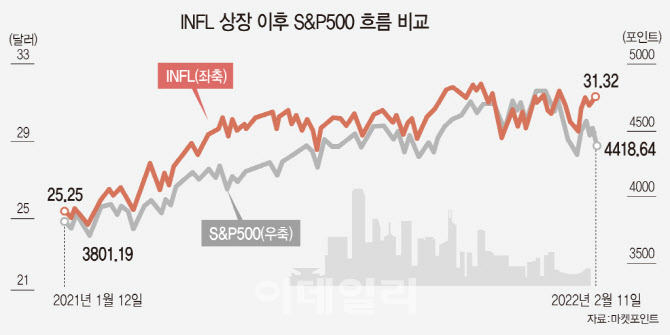

성과만 보면 나쁘지 않다. 상장 후 이달 11일까지 1년1개월 동안 INFL은 24.04% 올랐다. 같은 기간 스탠다드앤드푸어스(S&P)500은 16.29% 상승했다. 올해 들어 S&P500이 -7.29% 하락하는 동안에도 INFL은 0.35% 상승했다.

앞으로도 INFL이 좋은 성적을 이어갈지는 의견이 엇갈릴 수 있다. 인플레이션과 리오프닝(단계적 일상회복)이 함께 진행될 가능성이 제기되고 있어서다. 일부 주(州)에선 교내 마스크 착용 의무화 조치를 폐지하는 등 미국은 ‘포스트 팬데믹’ 전환을 검토 중이다. 예상 보다 빠르게 글로벌 공급망 차질이 해결된다면 인플레이션도 속도를 줄여나갈 수 있다.

KB증권은 인플레이션 압력 완화를 기대하게 만드는 요소로 3가지를 꼽는다. △포드와 GM 등이 브랜드 이미지 관리를 위해 가격 인상 통제하고자 하고 △각종 지표를 통해 높아지는 재고와 낮아지는 가격 인상 계획이 확인되며 △국제 유가가 상승하면서 미국 셰일 기업들도 생산성이 낮은 유정을 가동하기 시작했다는 점이다.

김일혁 KB증권 연구원은 “일단 연준이 통화 긴축을 단행하겠지만, 하반기 이후 통화정책 기조는 물가 상승세가 얼마나 강하게, 또 오랜 기간 이어질지가 관건”이라고 말했다.

![[포토]긴급현안질의, '답변하는 박안수 육군참모총장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120500534t.jpg)

![[포토]서울 지하철, '계엄 파문 속' 3년 연속 파업](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120500482t.jpg)

![[포토]최고위, '모두발언하는 박찬대 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120500479t.jpg)

![[포토]최고위, '모두발언하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120500432t.jpg)

![[포토]골프존 파스텔 합창단,지역주민위한 공연](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400127t.jpg)

![[포토]국회 월담하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401332t.jpg)

![[포토]'규탄사하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401162t.jpg)

![[포토]비상계엄 해제 후 한자리에 모인 한덕수 총리와 국무위원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401092t.jpg)

![[포토]최상목 경제부총리, '어두운 표정'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400960t.jpg)

![[포토]청사들어서는 한덕수 총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400786t.jpg)

![국민 10명 중 7명 尹 탄핵 찬성…부산·대구에서도 60% 이상[리얼미터]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120500353h.jpg)