|

12일(현지시간) 아시아 외환시장에서 거래되는 유로화는 달러대비 1.0046달러를 기록하고 있는데요. 앞서 뉴욕 외환시장에서는 장중 1.0032달러까지 내려가기도 하는 등 이미 유로화는 2002년 12월 이후 근 20년 만에 가장 낮은 수준까지 내려왔습니다.

유로화 가치는 올 들어서만 달러대비 12% 추락했고, 이제 20년 만에 처음 맞게 될 `1유로=1달러`인 패리티가 거의 기정사실화하고 있습니다.

이는 양 측 중앙은행들의 통화정책 대응 차이에서 비롯된 것인데요. 높아진 인플레이션에 미국 연방준비제도(Fed·연준)가 단 번에 75bp씩 기준금리를 올리는 `자이언트 스텝`을 잇달아 밟으려는 반면 유럽중앙은행(ECB)은 우크라이나 전쟁 장기화에 에너지 위기가 커지고 있고 경기 침체 우려도 고조되면서 아직 금리 인상에 나서지 못하고 있기 때문입니다.

문제는 이렇게 달러 강세, 유로 약세가 고질화하면 시장 참가자들은 유로화로 표시된 자산을 시장에서 내다 판 뒤 이를 달러화로 표시된 자산을 사들이는 데 쓸 게 뻔하며, 이는 금융시장에 큰 혼란을 야기할 수 있다는 점입니다. 특히 이는 최근 극도의 부진을 겪고 있는 가상자산시장에도 또 다른 악재가 될 수 있습니다.

|

사실 과거 비트코인 신봉자들은 지금과 같은 위기 상황에서 비트코인이 피난처가 될 만한 자산으로 여겼지만, 최근 시장 상황을 보면 비트코인은 기술주와 함께 달러인덱스에 반대로 움직여 왔습니다. 실제 올 들어 달러인덱스는 거의 12% 상승했고, 비트코인과 나스닥지수는 각각 55%, 27% 급락했습니다. 즉, 비트코인과 기술주가 한 덩이로 묶여 달러값과 반대로 움직이고 있다는 겁니다.

더구나 시장 전문가들은 ECB가 연준에 비해 계속 통화긴축에서 뒤처질 것이 분명한 만큼 패티리 이후 유로화 가치가 1달러 아래로 더 크게 내려갈 수 있다고 보고 있습니다. 최근 독일 국채에 비해 이탈리아 등 주변국 금리가 스프레드를 벌리면서 통화긴축을 펴도 그 효과가 유로존 전반에 확산되기 어렵다는 점도 ECB를 주춤거리게 할 것이라는 게 정설입니다. 이처럼 유로화가 1달러 아래로 더 내려갈 경우 시장심리가 더 악화하면서 미 달러와 미 국채라는 안전자산으로 투자자가 더 몰릴 수 있고, 이는 비트코인을 위시한 위험자산에 악영향을 줄 겁니다.

데시슬라바 오베르 카이코 선임 애널리스트는 “전반적으로 1유로=1달러는 중요한 심리적 레벨”이라며 “만약 이 수준이 깨지면 단기적으로 환율 변동성을 높이고 가상자산을 비롯한 많은 유로화 표시 자산 매도세를 촉발시킬 것”이라고 우려했습니다.

|

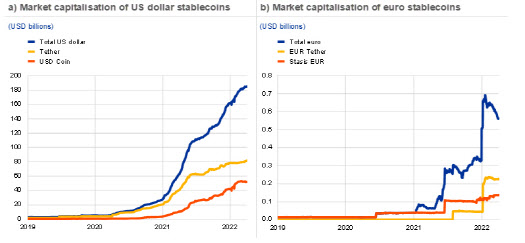

아울러 유로화에 연동된 스테이블코인에도 어려움이 생길 것으로 보입니다. 스테이블코인 발행과 매칭해 유로화를 보유하는 게 일반적인 만큼 투자자가 유로화 가치 하락에 따른 피해를 볼 수 있는 것이죠. 일례로, 유로화에 연동되는 테더인 EURT를 한 달 전에 매수한 투자자는 당장 1유로에 EURT를 다시 팔 수 있습니다. 그러나 한 달 간 유로화 가치가 1.065달러에서 1.02달러로 4.2% 하락했으니, 다른 수익이 없다고 가정하면 EURT를 상환할 때 달러 기준으로 4.2% 손실을 입게 되는 셈입니다.

가상자산 거래소인 해시덱스의 로랑 크시스 유럽 대표는 “유로화에 연동된 스테이블코인시장이 과연 견고할 수 있는지 압박을 받게 될 것”이라고 예상했습니다.

실제로 투자자들은 이미 유로화 표시 자산에서 이탈하고 있다고 합니다. 클루모프 CEO는 “현재 유로화 주식과 채권은 물론 여타 자산에서 모두 자본 유출이 나타나고 있고, 유로 스테이블코인 역시 달러 연동 스테이블코인에 비해 더 큰 폭으로 하락 중”이라며 “유로화가 더 불안정해지면 투자자들은 거의 모든 자산을 달러화로 바꾸려할 것”이라고 점쳤습니다.

다만 관건은 유로 연동 스테이블코인이 테라-루나 사태 때와 같은 혼란으로 이어질 것인가 하는 건데요. 이 점에선 그리 큰 우려는 없는 상황입니다.

현재 유로화에 연동된 스테이블코인은 시가총액 기준으로 4억4000만달러 수준인데, 유로화 테더인 EURT가 2억1000만달러로 가장 크고 EURS가 그 다음입니다. 1510억달러 규모인 달러 연동 스테이블코인에 비해 0.3%에 불과하긴 합니다. 애치슨 대표는 “전체 시장에서 비중이 워낙 낮기 때문에 상환 과정에서 문제가 생겨도 전체 시가총액에는 실질적 영향을 미치지 못할 것”이라고 예상합니다. 그러나 실제 충격은 지켜봐야 알 수 있을 겁니다.

![[포토]오토바이 이용해 오후 논술고사장으로 이동하는 수험생](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112400241t.jpg)

![[포토]여야의정 협의체 회의 참석하는 한지아-이만희-김성원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112400218t.jpg)

![[포토]기름값 6주 연속 상승](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112400195t.jpg)

![[포토]고궁 찾은 관광객들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112400185t.jpg)

![[포토]장원영, '러블리하죠?'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112400125t.jpg)

![[포토]축사하는 이상원 양형위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112200974t.jpg)

![[포토] 농가희망봉사단, 마을회관 기증품 전달](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112200740t.jpg)

![[포토]축사하는 한덕수 국무총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112200598t.jpg)

![[포토]오언석 구청장 '경원선 지하화 추진협의회' 출범식 참석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101263t.jpg)

![지연·황재균 재산분할 이혼…함께살던 롯데월드타워 집은? [누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112400039h.jpg)