[이데일리 이정훈 기자] 리퍼블릭 서비스와 함께 미국 폐기물 처리시장을 양분하고 있는 최대 업체인 웨이스트 매니지먼트(WM)가 경기 침체기를 이겨낼 수 있는 강력한 힘을 가지고 있다는 호평이 나오면서 주목 받고 있다.

25일(현지시간) 스테파니 무어 제프리스 애널리스트는 보고서를 통해 웨이스트 매니지먼트에 대한 기업 분석을 재개하면서, 투자의견을 종전 ‘보유(Hold)’에서 ‘매수(Buy)’로 상향 조정했다. 그러면서 그는 “이 회사는 앞으로 더 성장할 수 있는 방어적인 자산과 이익 마진 확대 기회를 가지고 있다”고 평가했다.

|

웨이스트 매니지먼트 주가는 올 들어 지금까지 2.5% 하락하면서 시장 전체적인 하락세에도 선방하는 모습을 보였다. 그럼에도 제프리스는 목표주가를 170달러에서 190달러까지 높여 잡아, 현 주가에 비해 17% 정도 추가 상승 여력이 있을 것으로 봤다.

전체적으로 월가가 웨이스트 매니지먼트에 주목하는 투자 매력은 크게 4가지로 나눠 볼 수 있다.

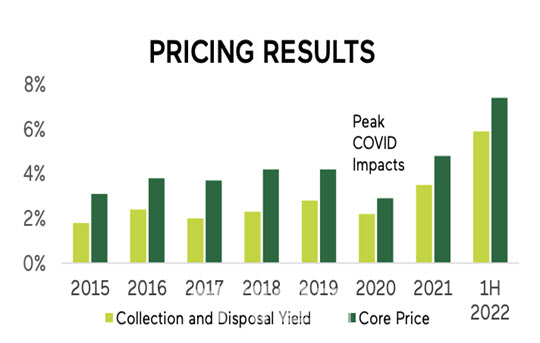

①엄청난 가격 결정력 가졌다

웨이스트 매니지먼트는 월가에서 `고객이 다른 업체로 옮겨가지 않는 이상 가격을 계속 올릴 수 있다`는 평가를 받고 있지만, 실제 시장에서는 이 부분이 과소평가되고 있다. 이 회사는 폐기물 처리 수수료와 할증료, 고객별 추가 요금 인상 등으로 핵심 가격을 꾸준히 올리고 있다. 2015년 약 3.5%였던 요금이 2019년에 4%까지 늘어났다. 2020년에 잠시 하락했던 요금은 2021~2022년 팬데믹 이후 훨씬 더 높아졌고, 올해 2분기에는 7.5%로 창사 이래 최고치를 새롭게 썼다.

쓰레기 수거와 처리는 어떤 경제적 여건 하에서도 기업과 소비자들을 위해 필수적인 서비스다. 웨이스트 매니지먼트는 현재 시장점유율을 25% 이상 유지하고 있는 1위 업체다 보니 다른 업체로 바뀌기 쉽지 않은 상황이다.

특히 불황이라고 쓰레기가 줄어들 리 없는 만큼, 이는 물가지수를 분류할 때 한 번 가격을 올리면 쉽게 내려가지 않는 스티키(Sticky) 항목에 속하기도 한다.

|

무어 애널리스트는 “북미시장에서 가장 큰 폐기물 처리업체로서 해당 분야에서 우호적인 가격 결정력을 가지고 있다는 점이 중요한 수혜가 될 것으로 기대한다”면서 “특히 회사의 지속 가능성 투자뿐 아니라 마진 개선 정책으로 인해 수익이 늘어날 수 있는 잠재력이 큰데도, 시장이 이를 과소평가해 왔다”고 지적했다.

또 향후 수년 간 웨이스트 매니지먼트가 인플레이션 상승으로 인해 이익을 늘리고 자동화에 대한 투자를 늘려 마진을 지금보다 1.8%포인트(180bp) 가까이 늘릴 수 있을 것이라고 기대했다. 이는 50bp인 월가 전망치를 3배 이상 웃도는 것이다.

②배당금도 더 늘어날 수 있다

웨이스트 매니지먼트가 약세장 속에서도 꾸준히 관심을 받을 수 있는 포인트는 지속적인 배당금 인상이다. 이 회사는 올해까지 19년 연속으로 배당금을 인상하고 있는데, 이대로 라면 6년만 더 지나면 최소 25년 연속 배당을 늘린 기업을 일컫는 ‘배당 귀족’으로 올라설 수 있다.

|

아울러 매년 매출액의 15% 정도를 잉여현금흐름(FCF)으로 만들어내고 있는 웨이스트 매니지먼트는 작년에도 50%나 FCF를 확대한 만큼 배당 재원을 더 늘리는 것은 그리 어려운 일이 아닐 수도 있다는 평가다.

③기대 이상의 성장 가능하다

폐기물 처리업이라고 하면 일반적으로 가치주나 방어주로만 생각하는 경향이 강하지만, 웨이스트 매니지먼트는 여느 성장주 못지 않은 성장성을 기대하게 한다. 전문가들에 따르면 작년부터 2026년까지 폐기물 처리산업은 연평균 5% 이상의 성장률을 이어가며 5430억달러 규모로 성장할 것으로 점쳐지고 있다.

|

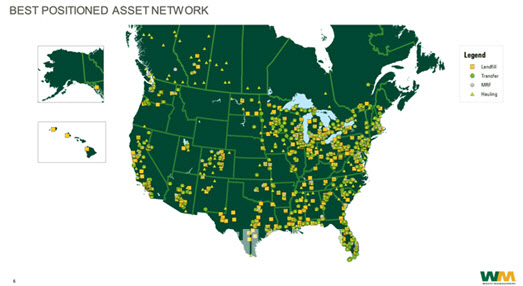

시장 점유율 1위인 이 회사가 12개월 매출이 190억달러라는 점만 봐도 앞으로 매출 성장 기대가 큰 편이다. 특히 웨이스트 매니지먼트는 점유율 1위라는 장점 외에도 폐기물 처리산업 자체가 가지는 높은 진입 장벽에도 있다. 폐기물 매립지를 건설하는데 에이커 당 최대 80만달러까지 비용이 들기 때문이다. 이 회사는 7월 말 현재 260곳에 이르는 활성 매립지를 보유하고 있어 다른 경쟁사들에 비해 훨씬 유리하다.

④불황에 더욱 강해진다

무어 애널리스트는 “앞으로 경기 침체 우려가 커질수록 웨이스트 매니지먼트처럼 경기 역풍을 이겨낼 수 있는 방어주들이 각광을 받을 것”이라며 실제 최근 11차례 찾아온 약세장 속에서 이 회사 주가는 총 9차례나 스탠더드앤드푸어스(S&P)500지수를 웃도는 초과 수익을 달성한 바 있다고 말했다.

아울러 “경기가 아무리 좋지 않다고 해도 실제 기업이나 식당 등의 고객이 줄어드는데 6개월 정도 걸리기 때문에, 이들 업체가 폐기물 처리 서비스를 줄이는데 약 1년 정도 시차가 생기는 셈”이라며 “가격이 긍정적으로 유지되고 물량도 최악의 경우 10% 정도 줄어드는데 그칠 것으로 보여 경기 불황에도 방어주가 될 것”이라고 기대했다.

![[포토]GAIF 기조강연하는 라이언 파우티](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111900787t.jpg)

![[포토]철도노조 오늘부터 태업... 12월 총파업 예고](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800903t.jpg)

![[포토]추경호-박찬대, '국회의장 주재 원내대표 회동'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800869t.jpg)

![[포토]정유미-주지훈 하트~](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800118t.jpg)

![[포토] 전기난로가 필요한 계절](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800766t.jpg)

![[포토]항아리 조각 맞추는 아이](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800647t.jpg)

![[포토]'박장범 KBS 사장 후보자 인사청문회'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800628t.jpg)

![[포토] 인사하는 정근식 서울시교육감](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800591t.jpg)

![[포토]최고위, '모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800420t.jpg)