|

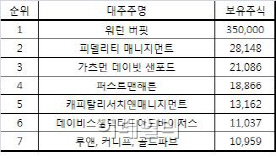

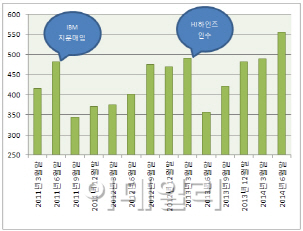

지난주 버핏이 회장 겸 최고경영자(CEO)로 몸담고 있는 버크셔 해서웨이는 2분기 실적을 발표하면서 6월말 현재 보유한 현금이 555억달러(약 57조2260억원)를 기록했다고 밝혔다. 이는 버핏이 CEO에 취임한 이후는 물론이고 버크셔 창사 이래 최대 규모다.

이처럼 보유 현금이 쌓이고 있다는 것은 스탠더드앤드푸어스(S&P)500지수가 지난 2009년 저점부터 3배 가까이 급등하면서 버핏 CEO가 학수 고대하고 있는 팻 피치의 기회가 좀처럼 오지 않고 있다는 얘기다.

사실 이건 비단 버크셔만의 얘기는 아니다. 대부분 투자기관들도 최근 투자할 곳을 못찾아 현금을 쌓아놓고 있는 건 마찬가지다. 실제 영국 리서치 업체인 프레킨(Preqin)에 따르면 지난 7월말 현재 전세계 사모투자펀드(PEF)들이 보유하고 있는 현금은 1조1600억달러(약 1196조원)로 이 역시 사상 최대 규

|

PEF인 존 팍스 페니모어애셋매니지먼트 리서치담당 이사는 “금융시장 전반을 보면 이제 값이 싼 자산을 찾는 일이 더 어려워졌다”고 토로했다.

다만 돈이 들어올 때마다 투자에 나서야 하는 압박에 시달리는 사모펀드들과 달리 버크셔는 자금을 투자한 파트너수가 워낙 제한적이라 주주들로부터 투자에 대한 강한 압박을 받지 않는다. 또 파트너들 대부분이 장기 투자자들이라 인수합병(M&A)에 관한 한 버핏의 판단을 믿고 기다려줄 수 있다.

데이빗 롤프 웨지우드파트너스 최고투자책임자(CIO)는 “버핏은 현금을 써버리기 위해 어쩔 수 없이 투자하는 일은 없을 것”이라며 “그는 지금껏 내가 본 인물들 가운데 투자 타이밍을 가장 잘 포착한다”고 평가했다.

돈이 많은데도 투자할 곳을 못 찾고 있다는 건 행복한 고민이지만, 행복하든 아니

|

롤프 CIO는 “버핏은 투자할 만한 기업들의 명단을 만들어놓고 팻 피치의 기회만 노리고 있을 것”이라며 버핏 CEO도 이런 후보 기업들이 그의 레이더망에 걸리는 저평가의 순간을 손꼽아 기다리고 있을 것으로 전망했다.

실제 팻 피치의 시기가 올 때마다 버핏 CEO는 가진 현금을 털어 과감하게 투자에 나섰다. 현금이 500억달러에 육박했던 지난해 1분기 이후 세계 최대 케첩업체인 HJ하인즈를 포착해 브라질의 3G캐피털과 함께 120억달러에 전격 인수했다. 이보다 2년 앞선 2011년에도 109억달러라는 거금을 들여 IBM 지분을 대량 매입했다. 버핏은 늘 그런 식이었고, 앞으로도 그럴 것으로 예상된다.

다만 달라진 상황 탓에 앞으로 버핏의 행보를 다소 부정적으로 보는 시각도 있다.

노아 부하야 블룸버그통신 컬럼리스트는 “미국 주택 버블이 무너지며 금융위기가 왔을 때 버핏은 페인트 회사와 벽돌 회사, 카페트 회사를 인수했는데 이는 모두 주택시장 회복을 염두에 둔 것이었다. 그리고 나서 그는 북미 2위 철도업체 BNSF를 사고 전기업체와 제조업체들을 샀는데, 이 모두가 미국 경제 반등 때 가장 큰 수혜를 보는 업체들이었다”고 말했다.

그러나 이제 경기가 이미 회복된 상황에서 버핏이 높은 수익을 얻을 수 있는 투자처가 극히 제한될 수 밖에 없다. 그는 “이것이 버핏에게 닥친 가장 큰 어려움 가운데 하나”라며 “이렇게 많은 현금을 보유하고 있다는 것은 그 만큼 투자할 만한 기업이 없다는 얘기”라고 꼬집었다.

☞[글로벌 NOW] 버핏이 기다리는 `팻 피치`(下)편으로 이어집니다.

![[포토] 불길 휩싸인 여객기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900445t.jpg)

![[포토]출렁이는 환율 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900259t.jpg)

![[포토]겨울아 반가워](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900232t.jpg)

![[포토]윤 대통령, '공수처 3차 소환 불응'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900095t.jpg)

![[포토]한덕수 대통령 권한대행 국무총리 탄핵소추안 투표하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700978t.jpg)

![[포토] 달러 상승 이어져...](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700871t.jpg)

![[포토] 헌법재판소 소심판정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700760t.jpg)

![[포토] 정청래 단장과 김이수 전 헌법재판관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700742t.jpg)

![[포토] 윤석열 법률대리인 헌재 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700731t.jpg)

![[포토]내수경기활성화 민당정협의회 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700609t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)

!["우리 언니 살아있는 거 맞아요?"…통곡으로 가득 찬 무안공항[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122900418b.jpg)