|

윤소정 한국투자증권 연구원은 14일 “지난주 미국채 2년물, 10년물 금리가 각각 30bp(1bp=0.01%포인트), 26bp 하락했다”며 “장단기 스프레드 역전폭은 90bp에서 40bp로 축소됐다”고 밝혔다.

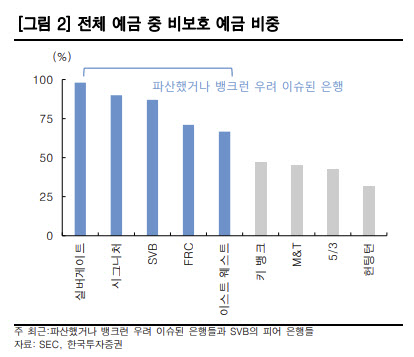

윤 연구원은 “시스템 리스크가 신규 고용을 밀어내고 화제의 중심에 섰다”며 “일련의 파산 사태는 채권에서 시작했다”고 짚었다. 고객 예금 인출 요구에 대응하기 위해서였든, 수익성이 떨어지는 저금리 국채를 처분하기 위해서였든 실버게이트은행과 SVB는 지난 8일 채권을 매도했다.

문제는 최근 1년동안 채권 금리가 상승 일색이었다는 점이다. 금리가 낮을 때 매수한 채권은 금리가 오르면 가격이 떨어진다. 그렇게 미 은행들은 약 6200억달러 가량의 미실현 손실을 안게 됐다. 채권을 매도하기로 결정하면서 평가손실이 실현손실이 됐다는 게 윤 연구원의 설명이다.

하지만 이번 뱅크런 사태로 양적긴축을 멈출 가능성은 낮다는 것이 윤 연구원의 설명이다. 이번 사태가 2019년과 달리 전반적인 유동성이 부족해졌기 때문에 발생한 게 아니기 때문이다. 윤 연구원은 “지급준비금이 적정 수준에 근접해진 것은 맞지만 연준 주요 인사들이 역레포까지 고려한 QT를 해야 한다고 주장하고 있다”며 “2조달러 이상이 역레포에 예치됐다는 것을 생각하면 비워야 하는 유동성이 아직 남아있으며 시설을 통해 중소형 은행들이 저렴하게 지급준비금을 채울 수 있어 당장 QT를 멈출 유인이 부족하다”고 설명했다.

![[포토] 평창고랭지 김장축제](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501303t.jpg)

![[포토] 종로학원, 대입 합격점수 예측 설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501114t.jpg)

![[포토]이재명 민주당 대표 '징역 1년에 집행유예 2년'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501110t.jpg)

![[포토]'구속VS무죄' 이재명 공판 앞두고 쪼개진 서초동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500881t.jpg)

![[포토] 개인정보보호위원회 기자설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500752t.jpg)

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)