31일 금융위원회와 금융감독원은 지난 4월 도입한 회사채 수요예측 제도를 내달 중으로 보완한다고 밝혔다.

회사채 수요예측 제도는 발행사와 주관사(증권사)가 공모 희망금리를 제시하면, 기관투자자들의 수요를 반영해 최종 조건을 결정하는 제도다. 발행조건 결정 과정에서 발행사와 시장과의 괴리로 인해 제도가 원활하게 정착되지 못했다는 지적이다.

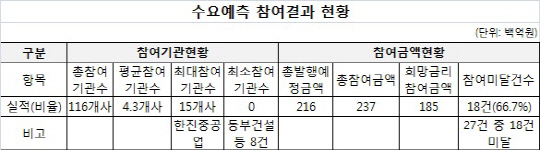

실제로 지난 6월8일까지 이뤄진 수요예측 27건 중 2/3(18건)는 기관 투자자가 희망금리 내에 참여하지 않으면서 미달됐고, 아예 수요 예측에 참여하지 않은 경우도 8건이나 됐다. 발행사가 제시한 희망금리밴드의 상단보다 높은 금리로 발행된 경우도 76%에 달하는 등 시장수요와 차이가 컸다.

|

수요예측 보완 방안에 대해 회사채 시장의 반응은 미지근하다. 그동안 수요예측 과정에서 생긴 병폐를 뿌리뽑을 정도로 강력한 대책은 아니라는 지적이다.

한 증권사 회사채 인수 담당자는 “발행사가 수요예측을 불성실하게 하고 번복하는 행위에 대해 제재 수단이 없어 사실상 유명무실했다”며 “이번 대책에 발행사 제재 방침이 빠진 것은 아쉽다”고 말했다.

또 다른 증권사 관계자는 “기관들은 발행사가 제시하는 금리 자체에 만족하지 못하고 있어 참여 자체를 꺼리고 있다”며 “수요예측 참여 기관에 청약물량 배정을 우대하는 인센티브가 실제 도움이 될지 모르겠다”고 말했다.

다만 수요예측 공시와 감독 강화에 대해서는 긍정적인 시각도 나타났다. 한 관계자는 “공시를 세분화하고 관련 감독을 강화하면 수요예측 과정이 보다 명확해질 수 있다”며 “시장에 어떤 영향을 끼칠지 지켜봐야 한다”고 말했다.

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)

![40년간 아무도 예상치 못한 AI 붐에 대비한 '이 사람'[파워人스토리]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122300015h.jpg)