[이데일리 최정희 기자] NH투자증권은

CJ CGV(079160)에 대해 3분기 실적이 컨센서스를 하회한데다 국내 영화관 산업 둔화와 CGV베트남 상장 철회 등으로 투자심리가 악화됐다고 평가했다. 이에 따라 투자의견은 ‘매수’를 유지하되 목표주가는 7만5000원에서 5만5000원으로 낮추기로 했다.

이화정 NH투자증권 연구원은 9일 보고서에서 “3분기 CJ CGV 연결 기준 매출액과 영업이익은 각각 4730억원, 326억원으로 전년동기보다 0.2%, 1.4% 증가해 컨센서스를 하회했다”고 밝혔다.

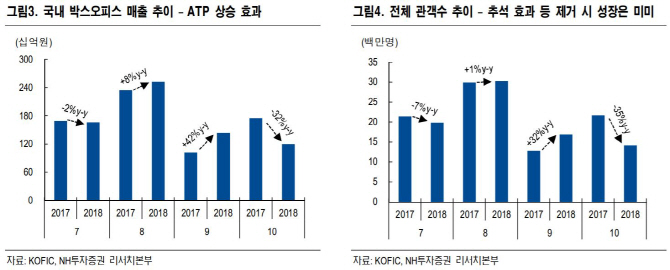

중국은 평균티켓가격(ATP)이 상승해 수익성이 개선되고 4DX도 일회성 요인을 제거하면 고성장을 기록했다고 평가했다. 그러나 국내의 경우 성수기와 추석 연휴, 평균티켓가격 인상 등에도 매출 증가율이 전년동기보다 9.5% 증가하는 데 그쳤다고 설명했다. 전국 박스오피스 평균 성장률 11.6%보다도 낮은 수치다. 그나마 인력 효율화 등으로 영업이익률은 9.1%로 전년보다 0.7%포인트 상승했다. 터키는 적자가 확대됐고 베트남은 공격적 확장에 따른 초기 비용으로 이익이 줄어든 점도 3분기 실적이 실망스러운 이유 중 하나로 꼽힌다.

이 연구원은 “4분기에도 녹록지 않을 것”이라며 “국내 전년도 추석효과와 흥행작으로 역기저 효과 부담이 크다”고 설명했다. 실제로 10월 전국 박스오피스 매출은 전년동기보다 32% 줄었다. 여기에 CGV베트남홀딩스는 수요 예측 결과 공모가격이 기대치를 하회함에 따라 코스피 상장을 철회했다.

이 연구원은 “CJ CGV의 신흥국 박스오피스 확장기에 따른 수혜 가능성과 4DX 강점은 여전히 유효하지만 국내 영화관 산업의 둔화와 CGV베트남 상장 철회에 따른 센티먼트 약화를 고려해 목표주가를 27% 하향 조정했다”고 설명했다.

![[포토]은행권 소상공인 금융지원 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300609t.jpg)

![[포토]인사청문회 출석한 마은혁 헌법재판관 후보자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300404t.jpg)

![[포토]아침 영하 10도, 꽁꽁 얼어붙은 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300843t.jpg)

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)