| 마켓in | 이 기사는 12월 30일 11시 03분 프리미엄 Market & Company 정보서비스 `마켓in`에 출고된 기사입니다. |

[이데일리 신성우 기자] 대구은행(005270)이 지주회사 전환 조건으로 내건 반대주주들의 주식매수청구권 행사비율을 15%로 확정했다. 금액으로는 3000억원 가량으로 내년 2월초의 주가 흐름이 상당한 변수가 될 것으로 보인다.

30일 금융감독당국에 따르면 대구은행은 지난 29일 금융위 정례회의에서 지주회사 가칭 `DGB금융지주` 설립을 위한 예비인가를 받았다.

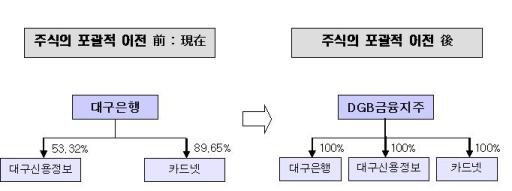

이에 따라 대구은행은 내년 1월31일 주주총회를 열어 지주 설립을 위한 포괄적 주식이전 계획을 승인받고 금융위 본인가를 거쳐 내년 3월말 지주회사 전환을 마무리할 계획이다. DGB금융지주는 대구은행을 비롯, 대구신용정보, 카드넷 등 3개 자회사를 두게 된다.

|

이와 맞물려 당초 지주회사 전환 조건으로 내건 반대주주들의 주식매수청구권 행사비율을 15%로 결정했다. 행사주식이 발행주식(1억3212만주)의 15%가 넘을 경우 주식이전 계획의 이행을 중단하거나 철회할 수 있는 것. 현재 행사가가 주당 1만5043원이어서 금액으로는 2981억원이 기준이다.

주주들의 주식매수청구권이 붙는 기업 인수합병(M&A)이나 지배구조 개편에서 행사규모에 큰 영향력을 미치는 변수 중 하나가 주가다.

내년 1월31일~2월10일 주식매수청구권 행사가능기간 동안 대구은행의 주가 흐름에 주목할 수 밖에 없는 이유가 여기에 있다.

▶ 관련기사 ◀

☞금융위, 대구은행 지주사 `DGB금융지주` 설립 예비인가

☞대구銀, 내일 금융지주사 설립 예비인가 받을 듯

☞대구銀, 3개그룹으로 조직개편..`지주사 연착륙` 포석

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![[포토] 벤틀리모터스코리아, '더 뉴 컨티넨탈 GT 스피드' 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100418t.jpg)

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

!["10억 벌었다? 자칫 다 날릴 수도"…'잠실 로또' 당첨 주의점은?[떳다리]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110101085b.jpg)