◇ 아킬레스건

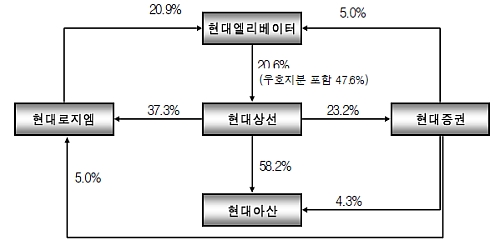

현대그룹 지배구조에 있어 현대건설이 갖는 의미, 좀 더 구체적으론 현대건설이 보유한 현대상선(011200) 지분의 의미는 각별하다. 계열사간 순환출자 고리로 연결돼 있는 현대그룹 지배구조에서 현대상선은 사실상 지주사 역할을 담당하고 있다. 현대상선을 지배하는 자가 현대그룹을 지배한다고 봐도 무방하다.

<이 기사는 28일 오전 11시50분 실시간 금융경제 뉴스 터미널 `이데일리 마켓포인트`에 출고된 것입니다. 이데일리 마켓포인트를 이용하시면 이데일리의 고급기사를 미리 보실 수 있습니다.>

|

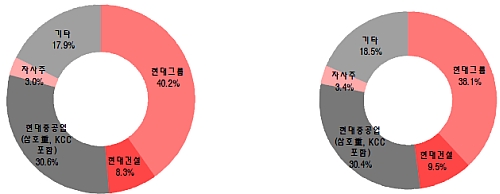

현대상선의 지배구조는 현정은 회장측이 40.2%(이하 상환우선주 포함), 현대중공업과 KCC 등 범현대가가 30.6%, 현대건설이 8.3%의 지분을 보유하고 있다. 현 회장측과 범현대가가 4년 넘게 맞서온 상황에서 현대건설이 보유한 지분은 현대상선 나아가 현대그룹의 경영권 구도에 영향을 줄 수 있는 톱니바퀴다. 현대그룹이 일찌감치 현대건설 인수 의지를 표명한 것도 이와 무관치 않다.

|

◇ 부작용

|

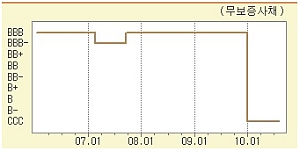

신용평가업계의 한 관계자는 "신용등급이 BBB나 A 이하인 기업이 무리하게 외형확장에 나설 경우 빚더미에 짓눌려 위기를 맞을 가능성이 적지 않다"고 지적했다.

현대그룹이 현대건설 인수에 뛰어들 경우 실질적인 자금줄이 되어줄 현대상선의 신용등급은 현재 `A`다. 작년말 기준 현대그룹의 부채비율(금융회사 포함)은 297.31%에 달한다. 주채권은행인 외환은행이 재무구조 개선을 위한 약정 체결을 요구할 만큼 재무사정이 순탄치는 않다.

◇ 돈 나올 곳 어디 어디

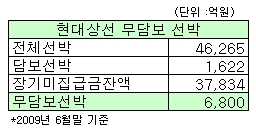

현대그룹이 현대건설 인수전에 대비해 비축해 놓은 실탄은 현대상선이 보유한 현금 1조2158억원(3월말 기준)을 포함해 1조3000억원 정도다. 채권단이 보유한 현대건설의 지분가치(3조~4조원)에는 크게 못미친다.

|

현대증권 등 일부 계열사를 팔아 자금을 마련할 수 있지만 현대그룹은 검토하지 않고 있다고 했다. M&A업계 관계자는 "재무약정 체결을 둘러싸고 은행권과 관계가 소원해진 상황에서 재무적 투자자(FI) 영입을 통해 채무부담을 덜 수 있겠지만 FI에 대한 수익률 보장이나 풋백옵션 부여 등의 조건이 가미될 경우 우발 채무로 남아 재무건전성을 계속 위협할 수 있다"고 말했다.

◇ 대안모색

현대그룹과 재무약정 체결을 둘러싸고 갈등을 빚고 있는 외환은행은 재무약정을 맺더라도 현대그룹의 현대건설 인수 참여를 제한하지 않겠다는 입장이다. 신규투자(현대건설 인수)는 별건으로 하는 조건부 MOU를 체결할 수 있다는 설명이다.

그러나 현대그룹의 무리한 M&A로 그룹전체가 다시 재정위기에 빠질 경우 고스란히 채권은행의 부담으로 돌아올 지 모른다는 우려가 채권단내 상존하는 것 또한 사실이다.

이에 따라 거론되고 있는 방안이 현대건설이 보유한 현대상선 지분을 사실상 분리 매각하는 것이다. 대우인터내셔널(047050)을 인수한 포스코가 대우인터내셜이 보유했던 교보생명 지분을 내다팔듯, 옵션을 걸어 현대건설 인수자가 현대상선 지분을 일정기간내 매각하는 방안 등을 고려해볼 수 있다.

이 경우 현대그룹 입장에선 설사 현대건설 인수에 실패하더라도 적은 비용으로 경영권을 방어할 수 있다. 다만 유력한 인수후보에 올라 있는 범현대가가 이를 용인할 것인지가 변수다. 한편 현대그룹측은 "채권단으로부터 공식 제안이 들어오지 않은 상황에서 경우의 수를 가정해 입장을 밝힐 수 없다"며 "현대건설 인수 방침에는 변함이 없다"고 했다.

▶ 관련기사 ◀

☞리비아 진출 건설사 "당장은 영향 없다"

☞현대건설, 주가 8만원 이상 가능-교보

☞현대건설, "리비아 외교마찰 타격 없다"-대신

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)