토지수익연계채권은 확정금리와 지가상승 이익을 결합한 지가상승연계채권으로 국공채 수준의 안정된 수익률과 땅값 상승에 따른 추가 수익을 낼 수 있다.

23일 LH에 따르면 다음달 중 발행 예정인 토지수익연계채권 규모는 최소 1조5000억원에서 최대 4조원이다. LH는 다음주 최종 발행규모와 발행조건 등을 확정한뒤 다음달 중순부터 채권 발행에 나설 계획이다. 채권의 기초자산인 토지는 주로 수도권 택지지구내 상업·업무용지, 공동주택용지 등으로 구성된다.

삼성증권과 우리투자증권, 동부증권 등 3사가 주관사이며 이들과 채권 총액인수계약과 함께 자금이 LH에 들어오게 된다. 채권을 인수한 증권사들은 이 채권을 개인과 연기금, 보험사 등 금융회사에 팔 예정이다. 판매하지 못한 채권은 증권사가 모두 떠안는다.

◇ `토지수익연계채권` 11년만의 부활

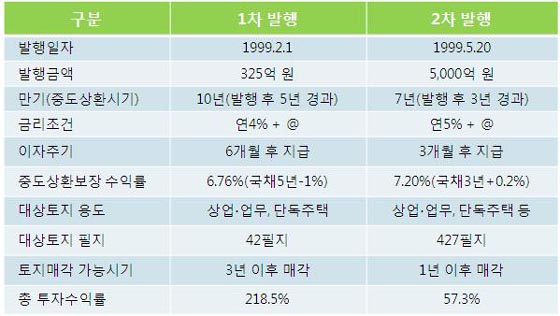

LH의 토지수익연계채권은 지난 1999년 1차(325억원 규모, 10년 만기)와 2차(5000억원 규모, 7년 만기)로 나눠 발행됐다.

실제로 1차분 만기때인 2009년의 확정수익률은 20%를 웃돌았고 2차분 만기때인 2006년의 확정수익률은 8.21%였다. 2차분 만기 시기의 공사채 수익률이 4%대였던 것을 고려하면 매우 높은 수준이다.

이재혁 LH 재무처 자금지원팀장은 "투자자 입장에서의 의 장점은 최소 국공채수준의 수익률(4.5%)을 얻으면서 땅값 상승에 따라 추가 수익을 낼 수 있다는 점"이라고 말했다.

|

◇ 2010년 발행채권의 기대수익률은..8% 안팎 예상

과거 높은 수익률로 투자자들로부터 큰 인기를 누렸지만 이번에 발행하는 토지수익연계채권은 그 때만 못할 것이라는게 전문가들의 대체적인 시각이다.

한 회사채 시장관계자는 "담보로 제공되는 땅값 상승 가능성도 과거에 비해 높지 않아 과거처럼 200%의 누적수익률을 내기는 어려울 것"이라고 분석했다.

LH도 이같은 분석에 일부 동의했다. 그러나 채권담보로 제공하는 땅이 일반토지가 아니라 택지개발사업지구내 토지인 만큼 수익률이 결코 낮지는 않을 것이라고 주장했다. 수도권 우량토지 투자를 통해 인플레이션 헤지(위험분산) 효과가 있다는 얘기다.

이 팀장은 "토지 경기 사이클을 보면 향후 5년내 땅값 상승 가능성이 높다"며 "물가 상승을 고려하더라도 공사채 등 다른 상품의 투자수익률보다는 높을 것"이라고 설명했다.

LH는 최근 수도권 땅값 상승률이 5%인 점을 고려하면 5년뒤 토지수익연계채권의 누적수익률은 40%에 달하고 확정수익률도 8% 안팎일 것이라고 예상했다.

|

![[포토]명동성당 성탄 대축일 미사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500276t.jpg)

![[포토]다시 돌아온 있지 리아](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500136t.jpg)

![[포토]크리스마스엔 스케이트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500245t.jpg)

![[포토]37번째 거리 성탄예배 열려 방한복·도시락으로 사랑 나눔](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500231t.jpg)

![[포토]조국혁신당 공수처 앞에서 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500219t.jpg)

![[포토]우리 이웃을 위한 크리스마스 선물](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500173t.jpg)

![[포토]메리크리스마스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400797t.jpg)

![[포토]즐거운 눈썰매](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400779t.jpg)

![[포토]취약계층 금융 부담 완화, '인사말하는 이재연 원장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400633t.jpg)

![[포토]국민의힘 의원총회, '모두발언하는 권성동 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400506t.jpg)

![[단독]정부, 최저임금 적용 않는 '외국 가사사용인' 도입안 철회](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600108b.jpg)

![GTX 킨텍스역 28일 개통, 서울역까지 소요 시간 '1시간 → 16분' [MICE]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600326h.jpg)